今年(2019年)6月に金融庁の審議会が示した報告書に端を発した「老後資金2000万」問題は、「老後の資金をどう確保すればよいか」を世間の多くの人たちが改めて考えるきっかけになったように思います。本稿では若い世代の老後に向けた資産運用の重要性について考えてみます。

「老後資金2000万円の不足」をどう解決するか

――今年(2019年)の夏は金融庁が発表した資料をきっかけに「老後資金2000万円の不足問題」が盛んに報道されました。若年世代としても、「老後はどうなるのか?」不安が広がっているように思います。

(斉藤)金融庁のワーキンググループによる「高齢社会における資産形成・管理」※に関する報告書がきっかけでしたね。

この資料では、「高齢夫婦無職世帯で毎月平均5万円の資金が不足するので、この状態を30年間続ける場合に2000万円程度の取り崩しが必要になる」という非常にざっくりした計算が記されています。実際に読んでみるとこの資料は非常に参考になります。さほど難解なものでもありませんので、一度目を通してみることを強くおすすめします。

「高齢社会における資産形成・管理」(金融審議会市場ワーキンググループ報告書)

――さて、若年世代は老後資金に対してどう取り組んでいけばよいでしょうか?

(斉藤)「老後」といっても人により置かれた環境は異なります。収入の多寡、持ち家か借家か、家族構成、年金の額、親からの相続の有無と程度など、人によって様々です。

――なるほど、確かに人によって異なりますね。

(斉藤)なにより数十年先の未来のことは、はっきりしません。しかし、一つだけ確実に言えることがあります。それは「若年世代こそ積極的に資産運用に取り組むべき」ということです。

――しかし、若年世代は運用できる資金も少なく、資産運用には程遠いケースが多いと思います。

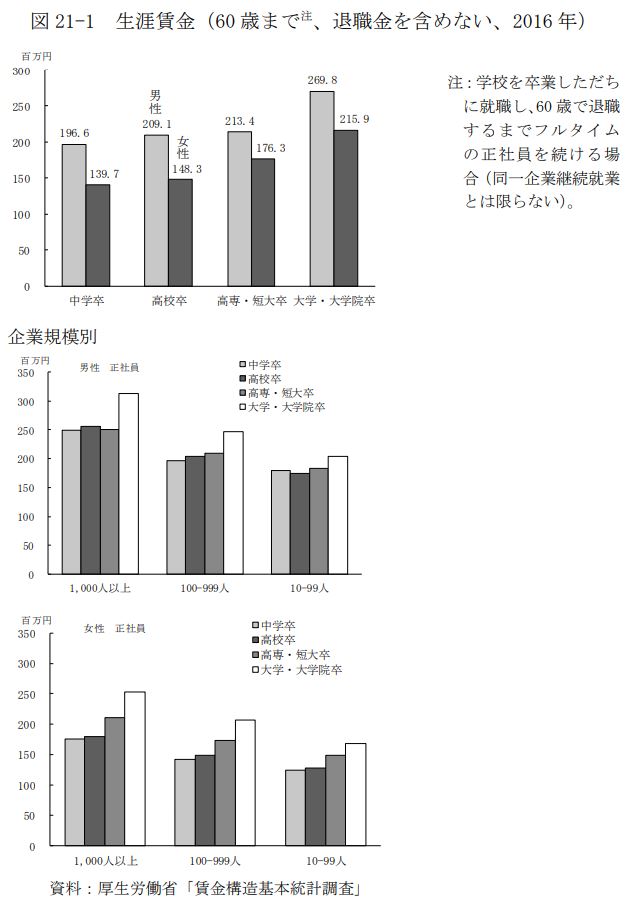

(斉藤)たしかに就職して間もない時期は手取り収入も少ないかもしれません。それでも毎月の給与の中からやりくりをして資産運用をするべきです。たとえば、65歳前後まで40年以上働いた場合、生涯で平均2億円以上稼ぐことが見込まれます。

(出所:労働政策研究・研修機構「ユースフル労働統計2018 315ページ大学・大学院卒60歳までの退職金含まない生涯賃金 男性2.69億円、女性2.15億円)

――今、目の前にはないけれど、40年という時間を通じて得られる賃金は全体でみると大きいですね。

(斉藤)そうです。若年世代は目の前のお金だけでなく、将来得られる資金も含めたキャッシュフロー全体を把握するべきです。それにより、現在の給与収入は全体のごく一部だが、長期間運用可能な資金であることが明らかになるでしょう。ですから、リスクを取るなら今だと思うのです。

リスクを取るなら若いうち

――若年層こそリスクをとるべきということですか。

(斉藤)そうです。たとえば退職金を手にしたシニアは、一見すると投資のための余裕資金があるように思えます。しかし、給与収入は途絶えており、若年層に比べるとその後の投資期間も短くなります。

――たしかに。いま見えていない賃金も併せて大きくリスクをとることができる若年層に比べると、シニアは今手元にある資産を大事にする必要がありそうですね。

(斉藤)はい。繰り返しになりますが、若い頃に積み立てる金額は、その人が生涯で形成する資産全体のごく一部分ですが、「長期間の投資」というメリットを活かし、最もリスクを取るべき資金であると言えます。

若年世代にお勧めの運用方法

――若い世代だからこそリスクを取って資産運用をする重要性がわかってきました。それでは具体的にどのような点に注意して運用するべきなのでしょうか。

(斉藤)「NISA」や「つみたてNISA」「確定拠出年金(401K)」「iDeCo」など税制面で優遇されている制度があります。これらはぜひ利用するべきで、高齢者になってから「やっておけばよかった」と後悔しても取り返しがききません。

――それでは、これらの優遇制度を使ったとして、具体的な商品を選ぶ必要があります。どのように選んだらよいでしょうか。

(斉藤)最初は世界株や日本株に投資する株式投資信託が良いと思います。例えば、

A. 世界株インデックス(日本含む)

B. 世界株インデックス(日本以外)と日本株インデックスの組み合わせ

C. 世界株インデックスと日本株インデックス、日本株アクティブ(大型)、日本株アクティブ(小型)の組み合わせ

などが考えられます。

――なるほどこうした「株式で運用するタイプの投資信託」を積み立てる際に注意することはありますか?

(斉藤)株式で運用する投資信託の場合、短期的な上昇下落が激しくなります。その場合でも長期間積み立てを続けることでしっかりとした含み益を作ることができる可能性が高くなることを忘れないでください。長期的に運用していると必ず急落する場面にも直面しますが、そこで投資を止めてしまわないことがポイントです。変動率は高いですが、時間と対象を分散投資すれば、投資で得られる成果が最も大きくなることが期待できます。

――投資を始めた時が若年層として、その後ライフステージが進んできた場合はどうしたらよいですか。

(斉藤)年齢の上昇に合わせて、株式ほど変動率の高くない債券を中心とした投資信託を購入し、その比率を上げていくとよいでしょう。

――若年層こそ少ない金額であっても長期投資というメリットを活かし、株式投信を中心にリスクをとって資産運用すべきことが良くわかりました。

(この投稿は、弊社IFA斉藤琢也への取材をベースにして、インタビューアーが文章化したものです)