レバレッジ型(ブルベア型)投信をIFAが薦める?

レバレッジ型(ブルベア型)投資信託はマーケット全体が上昇しても下落しても、いずれにしても、長期的に保有した場合はブル型もベア型も値下がりしてしまうことが多くなるという特徴があります。なぜこうなってしまうのかを詳しくお伝えすることが、この投稿の目的です。

先日、私は金融商品仲介業者(IFA)向けのある証券会社の勉強会に参加しました。勉強会で配布された資料を一瞥して、私は少し驚きました。その資料にはIFAの顧客が購入している投資信託のランキングが示されていましたが、レバレッジ型・(ブルベア型)投資信託が上位にランクインしていたからです。

ネット証券経由でご自身の判断だけで投資している投資家の間で、レバレッジ型投信の人気があることは理解できます。しかし私は、投資家がIFAのアドバイスを受けているのであれば、IFAの助言によりレバレッジ型投信の購入を避ける傾向があるのではないかと思い込んでいました。しかし、どうやら間違っていたようです。

私はこのタイプの投資信託への投資には慎重であるべきだと考えています。とりわけ、レバレッジ型投資信託の種類が非上場の追加型投信である場合については、特に慎重であるべきだと考えます。理由は後述します。

投資信託(投信)とは

投資信託のあらまし

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が判断します。

投資信託の運用成績は市場環境などによって変動します。投資信託の購入後に、投資信託の運用がうまくいって利益が得られることもあれば、運用がうまくいかず投資した額を下回って、損をすることもあります。このように、投資信託の運用によって生じた損益は、それぞれの投資額に応じてすべて投資家に帰属します。

(社)投資信託協会のウェブサイトから引用

https://www.toushin.or.jp/investmenttrust/about/what/

追加購入が可能かどうかという観点から、投資信託は単位型と追加型に分かれます。

追加購入が可能か

単位型・・・投資信託が立ち上がる期間(当初募集期間)にのみ購入できるもの

追加型・・・原則的に、投資信託が運用されている期間中いつでも購入できるものhttps://www.toushin.or.jp/investmenttrust/type/category/

レバレッジ型投信には非上場の追加型投資信託に属するものと、上場しているETF(上場投資信託)に属するものの二種類があります。この投稿ではこの二種類に限ってお伝えします。

レバレッジ型投信以外も含めた投資信託全体については、投資信託協会により詳しく整理されていますので、リンクをご紹介しておきます。

制度上の種類 https://www.toushin.or.jp/investmenttrust/type/group/

運用対象での分類 https://www.toushin.or.jp/investmenttrust/type/category/

非上場の追加型投資信託

いつでも購入ができる非上場の投資信託です。ただし、「いつでも」とはいっても売買できるタイミングは一日に一回だけです。

これに対して、募集期間が定められていて、その間に限って購入できるというタイプの非上場の投信を「単位型投資信託」といいます。

ETF(上場投資信託)

株式の銘柄と同様に取引所に上場していて、取引営業日の取引時間であれば時々刻々その時の価格で売り買いができるものです。信用取引による取引も可能です。

ETFとは、証券取引所に上場し、株価指数などに代表される指標への連動を目指す投資信託で、「Exchange Traded Funds」の頭文字をとりETFと呼ばれています。

たとえば、ETFの代表的な商品として、「東証株価指数(TOPIX)」に連動するETFがあります。

TOPIXとは、東京証券取引所によって発表される、東証第1部の全銘柄の動きを反映した株価指数のこと。このTOPIXに連動するETFは、TOPIXの値動きとほぼ同じ値動きをするように運用されます。

つまりこのETFを保有することで、TOPIX全体に投資を行っているのとほぼ同じ効果が得られます。

(社)投資信託協会のウェブサイトから引用https://www.toushin.or.jp/investmenttrust/etf/scheme/

レバレッジ型(ブルベア型)投信とは

少ないお金で大きな投資効果

レバレッジ(Leverage)は「テコの原理」を意味する言葉です。

テコの原理をシーソーの例で考えてみましょう。例えば中心点(支点)から10メートル離れたところ(力点)に体重の軽い子供がまたがり、中心点から反対方向に2メートル離れたところに大人が座った場合(作用点)を例に考えてみましょう。この場合、中心点からの距離は、子供のほうが大人より5倍離れています。

上の例の場合は、仮に子供の体重が20Kgだったとすると、大人の体重が5倍の100Kgまでであれば、持ち上げることができます。古代ギリシアのアルキメデスは、「私に支点を与えよ。されば地球を動かしてみせよう」と言ったと伝えられています。

資金運用の世界に上記の例を当てはめたのがレバレッジ型投資信託です。つまり100のお金を元手にして、それを担保に資金調達して、400投資すれば、4倍利益が出る、という手法です。要するに投資するお金の量を借金により膨らませるわけですが、元手に対する資金調達後の投資金額の比率を2倍、3倍、4倍にすることにより、投資額が1割値上がりしたときに、2割(2倍)、3割(3倍)、4割(4倍)の利益を得ることを目指す商品設計になっています。

少ないお金で大きな投資効果がある、というメリットが多くの投資家に支持され、人気ファンドに多数ランクインしています。

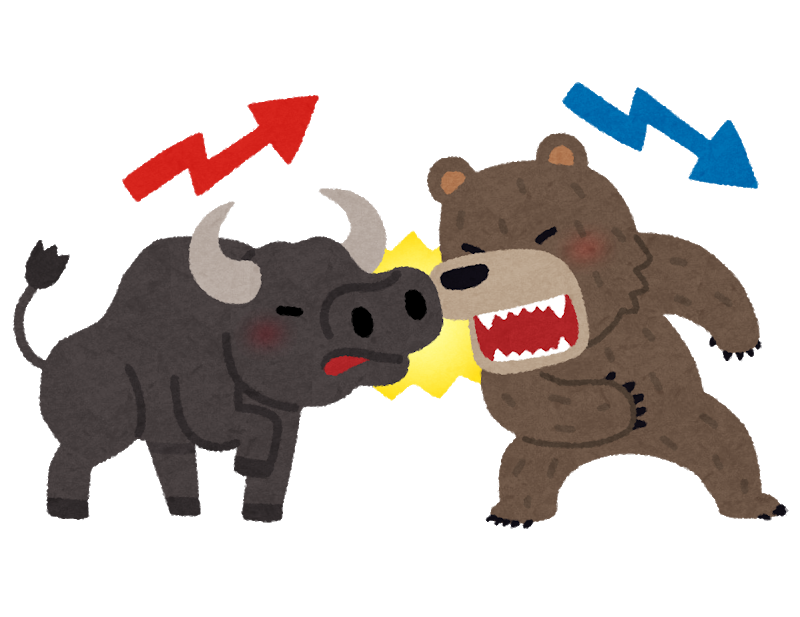

このレバレッジ型の投信は買いポジション(上昇すれば利益が上がる)にお金を賭けるものだけではありません。先程の例で言えば、100のお金を担保に◯✕倍の資金量の売りポジション(下落すれば利益が上がる)に賭けるタイプもあります。上昇すれば利益が上がるタイプをブル型、下落すれば利益が上がるタイプをベア型と言います。両者のレバレッジ型投信を総称して、ブルベアファンドということが多いです。

ブルは雄牛。スペインの闘牛を思い浮かべてみてください。獰猛な牛はその角で闘牛士をすくい上げて放り上げ、地面に叩きつけようとします。それゆえ、上昇相場狙いの象徴。

ベアは熊ですね。動物は攻撃するときに自分の姿を大きく見せて威嚇しようとします。熊は人間のように二本足で立ち上がって、前足で敵を叩き落とすような動作で攻撃しますね(この場合はアッパーカットではありません、その逆です)。だから下落相場狙いの象徴とされるのです。

このタイプの投信、レバレッジ型投資信託(ブルベア投信)は、一見メリットが大きそうに思われますが、多くの注意するべき点、あえて言えば落とし穴があります。

レバレッジ型投資信託の歴史

日本でのレバレッジ型投資信託の歴史

日本では、1995年から実行された投資信託制度改革により、金融派生商品(デリバティブ)のヘッジ目的以外への利用が認められた結果、ブル・ベアファンドなどの商品の組成が可能となりました。

http://www.nicmr.com/nicmr/report/repo/2000/2000spr05.pdf

日本における最初のレバレッジ型ETFは2012年4月に上場した、シンプレクスAMTOPIXブル・ベア2倍上場投信でした。

https://www.click-sec.com/corp/guide/kabu/etf/pdf/eft_study.pdf

現在東証全銘柄の中で最も売買代金が多くなる日もあるレバレッジ型ETFですが、その歴史はまだ浅く始まったばかりと言えます。現在のようなような人気が継続するのかどうか注目していきたいと思います。

アメリカでのレバレッジ型投資信託の歴史

Leveraged funds have been available since at least the early 1990s. The first leveraged ETFs were introduced in the summer of 2006, after being reviewed for almost three years by the Securities And Exchange Commission (SEC).

https://www.investopedia.com/articles/exchangetradedfunds/07/leveraged-etf.asp

アメリカでは、少なくとも1990年前半からミューチュアルファンド(日本で言う非上場の追加型投資信託)が購入可能でした。このタイプで最初の上場投資信託(ETF)はSEC(Securities and Exchange Commission・証券取引委員会)でほぼ3年間事前に精査されたあと、2006年の夏に導入されました。

日経平均レバレッジETFや高倍率レバレッジ型投信が人気

日経平均レバレッジETF | インデックス投信の一種

レバレッジ型投信の中でETFに属するものは、株式と同じように市場で売買できます。レバレッジ型ETFは日本では非常に人気があります。上場している全ての株式の銘柄と総合しても、このタイプのETFが売買代金で1位になることも多いです。

出所、ヤフーファイナンス (上記は2018/12/17のランキング)

出所、ヤフーファイナンス (上記は2018/12/17のランキング)

この日は1位と9位にランクインしています(1位はブル型、9位はベア型、これらはいずれも2倍のレバレッジ比率

非上場の追加型投資信託は、レバレッジ比率が高いものが人気

非上場の追加型投資信託の分野でも、多くの証券会社で販売実績ランキングの上位にこのタイプがランクインしています。

大抵の証券会社で、さまざまな切り口からのランキングを公表していますので、現在人気のある投信の銘柄を確認することができます。「◯✕証券」「投資信託」「ランキング」などで検索すれば容易に確認できます。レバレッジ比率4.3倍のものや3倍のものなど、倍率の大きいものが人気になっています。

アメリカでは、日本での非上場の追加型投資信託に相当するミューチュアルファンドには、レバレッジ比率が2倍以上のものは存在しません。この意味合いについては後にご説明します。

レバレッジ型投信の盲点

中長期だと◯✕倍の投資効果にならない

レバレッジ型投信は、狙い通りに株価が上昇したり下落したりしたとしても、中長期だとレバレッジの比率通りに投資効果が出ないことのほうが普通です。結果的に比率通りの投資成果になることはありえますが、それは偶然そうなっただけで、中長期で比率通りに変動することは最初から想定されていません。

◯✕倍になるのは1日単位

わが国に存在するこのレバレッジ型投信は、「日々の値動きの◯✕倍」となるように設計されています。

つまりレバレッジ型投信は、昨日→今日というふうに直前の過去において一日という時間が経過したときに、マーケット全体の価格変動の◯✕倍の変動が起こるように忠実にレバレッジが掛けられ、そのようなポジションが取られていたということです。昨日の時点でそのように組成されたポジションを、もし仮に今日以降も変化させないのであれば、昨日→1週間後、昨日→1ヶ月後、というふうに、昨日からのマーケットの変化率の◯✕倍になるようなポジションが維持されていることになります。(昨日の時点では、そのように資金配分されていました)。しかし、実際には今日の時点で、今度は今日→明日というふうに、次の日に起こりうる価格の変化率に対して、投信の基準価格の変化率が◯✕倍になるように、先物を利用したポジションを組み直しています。この組み直しを毎営業日単位で行っています。

そして、一日一日の日々の変動に忠実にレバレッジを掛けて運用しているため、複数日数にまたがる場合は変動率は◯✕倍からズレていきます。これが盲点になりがちな点です。

上記は、なかなか理解するのが難しいですね。大した話ではないのですが、ちょっとした頭の体操が必要です。そして、このことが完全に腑に落ちるまでは、レバレッジ型投信を購入することはお薦めできません。

利益が出る方向に相場が動いた場合は、まあ良いでしょう。しかし、思惑がハズレた場合、何もこんなに下がったところで損切りしなくても・・・と手仕舞いを躊躇しているうちに、相場の思惑違いの◯✕倍の損失に加えて、上記の構造的な価格下落圧力が加わり、身動きできなくなる恐れがあります。

具体的な値動きに当てはめてみると、、

以下はブル型(上昇すると投信の価格も上昇するタイプ)のレバレッジ型投信での説明です。ベア型の場合は上昇下落が逆になるだけで同様の結果となります。

A 上昇や下落のトレンドが一本調子であれば(毎日上げ続ける、毎日下げ続ける)、上昇方向の果実は当初想定の◯✕倍以上になり、下落方向の損失は当初想定の◯✕倍以下の損失で済みます。

Aの場合の具体例はこちら

B 上昇や下落のトレンドが出ず上がったり下がったりの保合(もちあい)相場であれば、上昇方向の果実は◯✕倍以下となり、下落方向の損失は当初想定の◯✕倍の損失以上となります。

Bの場合の具体例はこちら

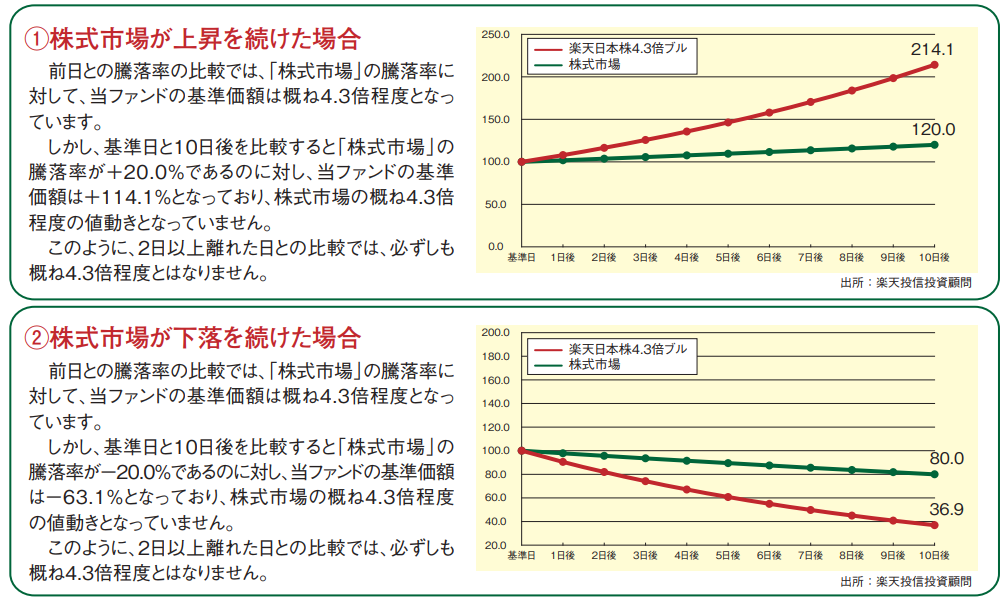

連続して一方向に動いた場合

順方向の動きが毎日連続する場合は、当初想定のレバレッジ比率以上の成果を得ることができます(前項Aのパターン)。また、逆方向の動きが毎日連続する場合は、当初想定のレバレッジ比率以下の損失で済みます。以下は4.3倍のレバレッジ比率の投信による例です。

https://www.rakuten-toushin.co.jp/fund/nav/ribla43/pdf/ribla43_P.pdf

https://www.rakuten-toushin.co.jp/fund/nav/ribla43/pdf/ribla43_P.pdf

(出所、楽天投信投資顧問)

上記引用例では、10連騰でスタート時点から通算で20%上昇したとの想定の場合に、レバレッジ比率4.3倍の比率だと、20✕4.3=86%の上昇になるところ、114.1%と想定を超過して上昇。

逆に10日連続して下落した場合は、86%の下落となるところ、63.1%の下落となり、下落率は少なく済みました。

しかし、実際には上昇相場であっても下落相場であっても、10日間毎日上げ続ける(下げ続ける)ということはまれで、上がる日もあれば下げる日もある中で、上がった日の上昇分の総計と、下がった日の下落分の総計の差額の分だけ、その期間全体の水準が変化する、ということがほとんどです。

さらに言えば、株式相場は上昇相場や下落相場だけではありません。上昇も下落もしない膠着相場(保合=もちあい、ボックス圏での相場)も多いわけですから、その場合には、ますます、連続して一方向への動きが毎日続くということは期待しにくくなります。

相場の動きを、日数的に区分すると、保合八割、動き二割で、一年間に華々しく活躍する日数は大体五十余日を下廻る程度で、他の二百四十余日は保合に終止している。

相場に関係する人々は、この五十余日で、勝敗浮沈が決定されるのである。故に保合中は休んで、動き出してから出動するに限るとする人もあるが、これは理想論であり、誠に結構なことではあるが、果たして実行が出来るであろうか?柴田秋豊 著 天底と転換罫線型網羅大辞典第一巻 棒足順張之巻 396頁

実際に遡及可能な最古のデータ1949/5/16から2018/12/14までの17,990日間の日経平均の統計を実際に調べてみますと、(出所、日本経済新聞社)

連騰(毎日連続して上昇)日数記録は16日(出所、日本経済新聞社)

続落(毎日連続して下落)日数記録は15日(同上)

でした。(※1)

https://indexes.nikkei.co.jp/nkave/archives/file/users_guide_jp.pdf

https://indexes.nikkei.co.jp/nkave/archives/data

https://indexes.nikkei.co.jp/nkave/archives/record?select=2

https://indexes.nikkei.co.jp/nkave/archives/record?select=5

もし仮に、サイコロを振って丁半で勝敗を決定するように、上昇下落がフィフティフィフティで発生すると仮定すると、16日連続で一方向の目が出る可能性は、50%(0.5)の16乗であり、0.0015%となります。15日連続だと、0.0031%です。

もし仮に、サイコロを振って丁半で勝敗を決定するように、上昇下落がフィフティフィフティで発生すると仮定すると、16日連続で一方向の目が出る可能性は、50%(0.5)の16乗であり、0.0015%となります。15日連続だと、0.0031%です。

調査期間の営業日総数は17,990日ですが、1日目~17,976日目までのいずれかの日が、16連騰の初日となる可能性があるわけですから、その可能性は、1/17976=0.0056%となります。

サイコロの丁半のような単純な確率よりも、有意な偏りはありますが、いずれにしても毎日毎日一方向への動きが連続することは、非常にまれであるということがわかります。

したがって、レバレッジ型投資信託を中長期で保有する場合には一方向への動きが毎日連続する可能性によるメリットよりも、上がったり下がったりする結果、ブルもベアも値下がりしてしまうリスクに目を配るべき必要があります。

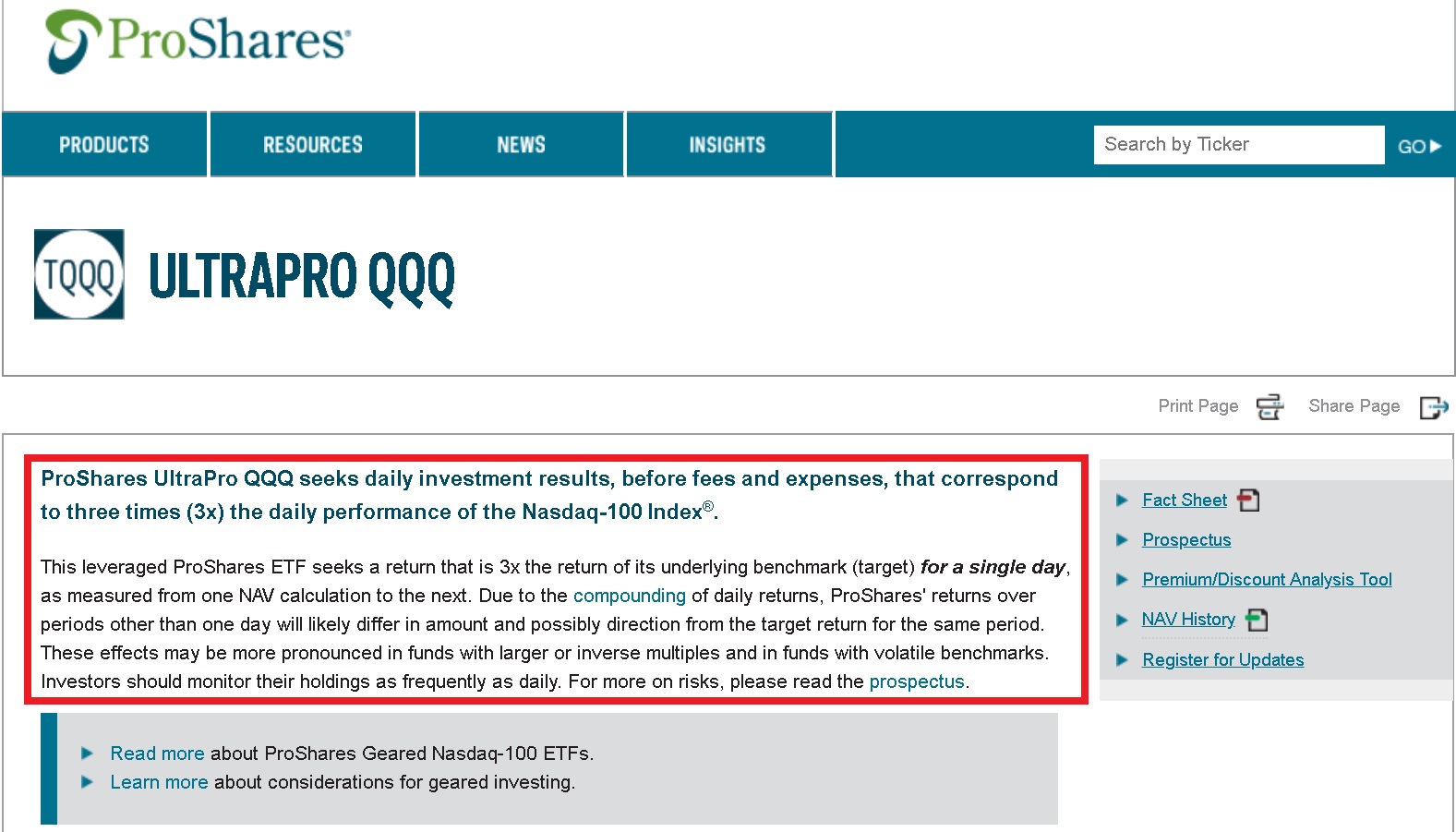

米国で最も人気のあるレバレッジ型ETFのサイトでは、銘柄のウェブサイトの直下に、「1日1日の比較によるトレースである」ことによる価格変動の特徴については太字にするなど特に念入りに注意喚起し、それ以外のリスクに関してはリンクを御覧ください、というふうにメリハリを付けてこの点を特に注意喚起しています。

※1 日経平均の連騰日数のランキングと、続落日数のランキングを比較すると、明らかに連騰のほうが続落よりも長期間連続しやすい傾向が見て取れます。株式相場における上昇と下落の非対称性、上昇と下落の本質的相違についてはなかなか奥深いテーマです。機会がありましたら別稿で。

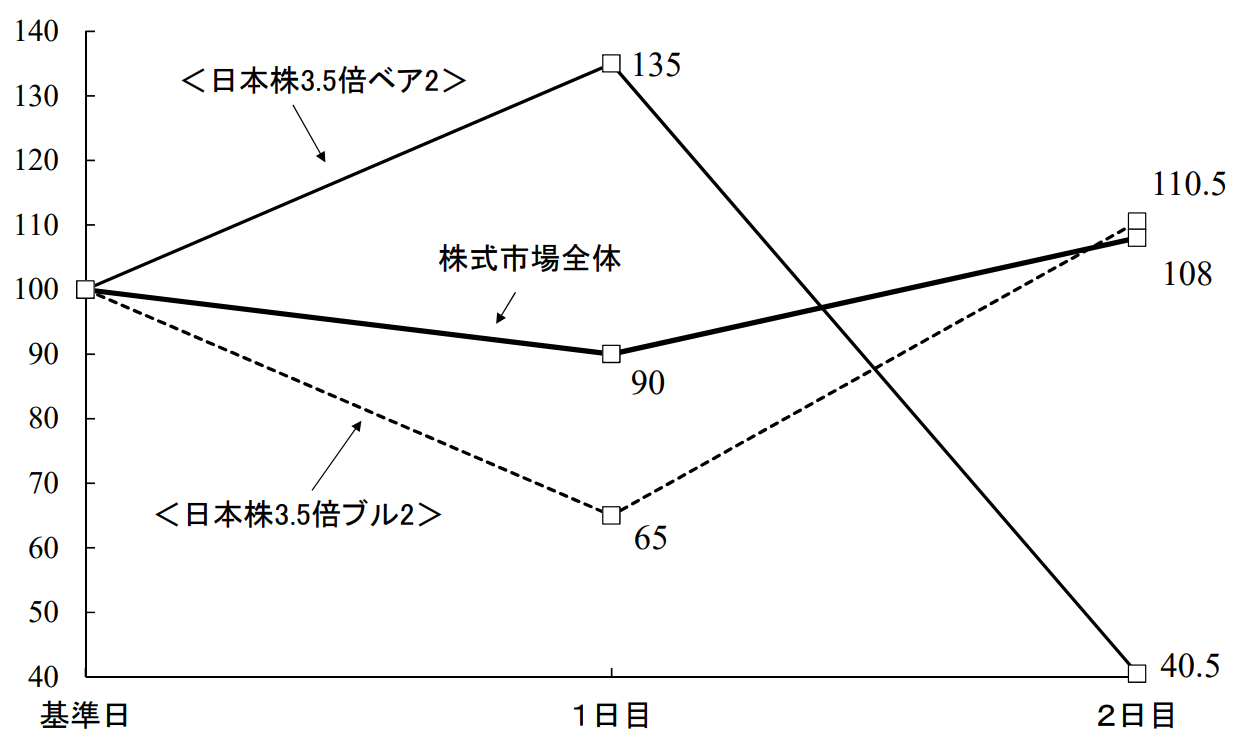

上がったり下がったりの相場の場合

以下の図は、上記Bのパターンを3.5倍のレバレッジ比率の投信の例で説明しています。上がったり下がったりだとブルもベアも想定以下の成果しか出ないことを示しています。

出所、野村證券 投資信託 目論見書過去分

https://fwg.ne.jp/fund/services?_ControlID=TS60Control&_PageID=TS60100&_ActionID=OldAllPdf&report_code=50662783&report_sub_code=0

上記の例で想定されている状況は

◎ 一日目に株式市場全体が100→90へと10%下落した

◎ 二日目に株式市場全体が90→108へと20%上昇した

この場合は、一日ごとの変動を3.5倍になるように運用しているファンドの値段は以下のようになります。一日ごとの変動とは、1日目→2日目、2日目→3日目というような1日単位の変動のことです。

ブル型の場合

◎ 一日目、100→65と35%下落した(100-100✕10%✕3.5=65)

◎ 二日目、65→110.5と70%上昇した(65+65✕20%✕3.5=110.5)

ベア型の場合

◎ 一日目、100→135と35%上昇した(100+100✕10%✕3.5=135)

◎ 二日目、135→40.5と70%下落した(135-135✕20%✕3.5=40.5)

一日目、二日目と分解せずに、二日間の推移をまとめると、

◎ 二日間で、株式市場全体は8%上昇した

◎ ブル型は10.5%上昇した(もし二日間の3.5倍変動していれば8✕3.5=28%上昇したはずだった)

◎ ベア型は59.5%下落した(もし二日間の3.5倍変動していれば8✕3.5=28%下落したはずだった)

いかがでしょうか?

たった2日間でも、上昇→下落、下落→上昇というふうに、逆方向の動きとなった場合には、レバレッジの比率通りに動かない、ということがはっきりしますね。

レバレッジ型投信は、機械的に高値で買い増し安値で損切りする

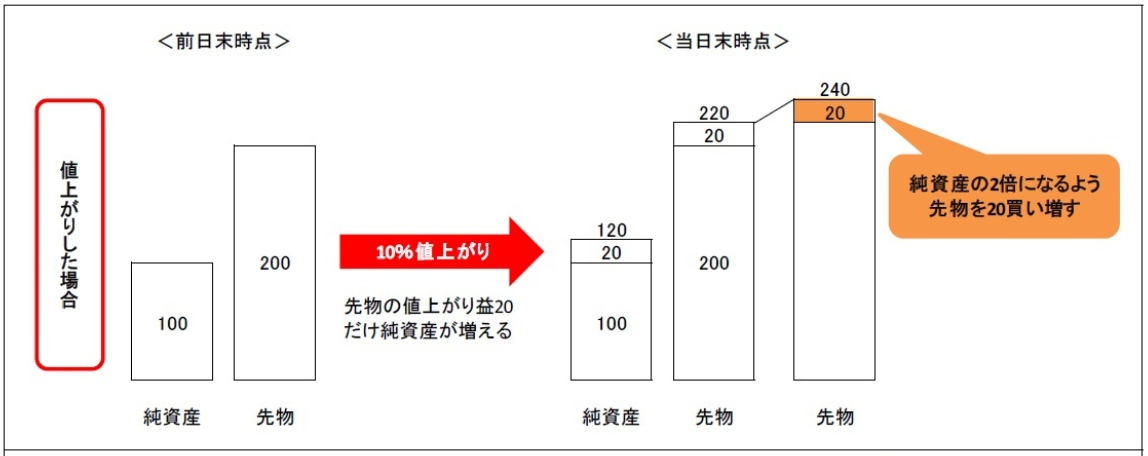

この項目に関しては少々わかりにくいかもしれません。以下のウェブサイトが非常に参考になりますのでご紹介します。例示は、レバレッジ比率が2倍、ブル型の例です。

まず純資産100億円なら200億円相当の先物を買い持ちする。翌日に日経平均やTOPIXが10%値上がりすると先物も10%値上がりして20億円の利益が出る。この利益分だけ純資産が増えて120億円になる。このとき先物は220億円分を保有しているが、翌日も「2倍の騰落率」を維持するためには20億円分の先物を買い増しして240億円相当にする必要がある。

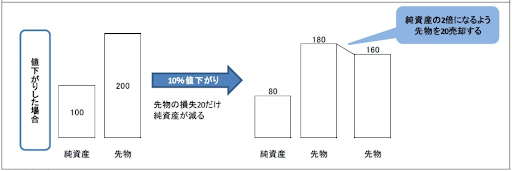

反対に株価指数が10%値下がりすると先物から20億円の損失が発生し、純資産も20億円減って80億円になる。先物は180億円相当を保有しているので、純資産の2倍の160億円にするため20億円分を売却しなければならない。

https://www.nli-research.co.jp/report/detail/id=51543?site=nli

(出所、ニッセイ基礎研究所)

要するに、レバレッジ型の投資信託は、レバレッジの比率に応じて相場が上昇した場合は買付方向のリバランス(上昇時点で買い)を行い、下落した場合は売却方向のリバランス(下落時点で売り)を機械的に行っているということです。

要するに、レバレッジ型の投資信託は、レバレッジの比率に応じて相場が上昇した場合は買付方向のリバランス(上昇時点で買い)を行い、下落した場合は売却方向のリバランス(下落時点で売り)を機械的に行っているということです。

能動的に相場観を持って取引している場合は、トレンドフォローの狙いで上昇時に買い増ししたり、下落時に損失限定のために損切りすることはありうる手法ですが(確率的に有利な判断ができる能力と資金を守るためのマネーマネージの厳守が前提)、何らの判断も相場観もマネーマネージの方針もないまま、例外なく機械的にこれを行うということが何を意味するかはご理解いただけるのではないでしょうか。上昇した時に飛びついて買い増しし、下落した日には問答無用に損切りするという行動を常時行っていくわけですから、よほど強い相場でしかもそれが続いて毎日連騰するなら別ですが、確率的には上がったところで買って、下がったところで投げるという傾向になりがちです。

様々なコスト負担がある

今まで述べてきたこと以外にも、正確にレバレッジの倍率通りの結果を実現できない要因がいくつもあります。

例えば、「日経平均の3倍の収益(損失)結果を生む」と銘打った投資信託があるとします。ちょっと考えればわかることですが、本来、3倍の投資をしようとすれば、3倍のお金が必要となります。1倍の資金で同じ効果を出そうとするなら、1のお金を使って3のお金になるように資金を調達して運用資金を水増ししなければなりません。このとき、素朴に最初から3倍のお金を使って投資したときと比べて1単位あたりのコストが余計にかかることは常識的にご理解いただけると思います(資金調達コストがゼロ以下であれば別ですが)。

また、この運用を投資信託で行っていく場合は、ある営業日に買付が多ければ資金が流入し、売却が多ければ資金が流出していますから、解約と買付に応じて毎日レバレッジを掛けて膨らませた金額を売却したり買い付けたりしなければなりません。

仮にその日買付も解約もゼロだったとしても、今まで見てきたように、レバレッジの比率と相場の変動に従って、日々投資資金の総量を調整しなければなりません。したがって、時間経過に伴って、相場が上昇しても下落しても価格は理論値から下方向にズレていくことになりがちです。毎日追加のコストが累積していくからです。

「日々の」レバレッジの要素以外にも様々なコストがある

◆ 株式市場の値動きと、利用する株価指数先物の値動きとの差

◆ 追加設定及び解約に対応した株価指数先物取引の約定価格と終値の差

◆ 株価指数先物取引をロールオーバーする過程における、限月の異なる先物間の価格差の変動

◆ 信託報酬・監査費用・売買委託手数料・法定開示資料作成費用などの負担

◆ 株価指数先物の最低取引単位の影響

◆ 配当利回りと短期金利の差

上記の全てがレバレッジの倍率通りの成果を実現することへのハードルになっています。

レバレッジ型投信の手数料・信託報酬は妥当か?

運用する側からすると、レバレッジ投信の運用は比較的容易だと思われます。あるレバレッジ投信の報告書には(わが国株式市場のおおむね◯✕倍に連動するよう運用する)旨の記載があり、コマーシャルペーパー(短期債券)を担保にして◯✕倍の量の建玉を先物市場に保有している旨記載されています。ここには、複雑な投資判断や特別なスキルは別にありません。機械的に先物の建玉額を増減するだけです。

レバレッジ型投信はインデックス投信(パッシブ型の典型)の亜種にすぎない

投資信託の運用方針にはアクティブ型とパッシブ型がある

投資信託の種類は実に様々で、どのような切り口から見ていくかによって、分類も多岐にわたります。分類の切り口としては、以下のようなものがあります

◆どのような形態か

◆購入できるのはいつか

◆誰でも買えるのか

◆払い戻しに応じるかどうか

◆株式に投資できるかどうか

◆追加購入が可能か

◆投資対象地域は国内か海外か

◆投資対象は株式か債券か不動産投信か

ある投信が上記の分類上どんな種類に属するかを把握することによって、その投信の性格を理解しやすくなります。

そして、運用の方針・手法の点からの分類の一つの切り口として、投資信託をアクティブ型投信とパッシブ型投信に分類することができます。

ここでは、運用の方針・手法の点からの分類の一つの切り口として、アクティブ型とパッシブ型の違いについて考えてみましょう。この2種類の違いを理解することが、レバレッジ型投信のコストを評価する場合の前提になるからです。

アクティブ型投信・パッシブ型投信とは

投資信託の「アクティブ型」とは、ある一定のベンチマーク(日経平均株価やTOPIXなどの指数)を基にして、そのベンチマークよりも運用成績が上回ることを目標に運用を行うものです。たとえば、運用会社が投資対象の値動きや将来性などについて調査・分析を行い、ベンチマークと違いを出すかたちで運用します。

一方、「パッシブ型」とは、ベンチマークにおける値動きと連動させるように運用を行う方法です。この方法では、ベンチマークと同一の動きを目指して機械的に運用を行います。パッシブ型の主な運用方法としてあげられるのが、「インデックス型」と呼ばれるものです。

出所 フィデリティ投信

https://www.fidelity.co.jp/clubfidelity/articles/learn/22_20171222.html

アクティブ型投信はベンチマークを上回る運用成績を目指して、投資対象を調査分析しています。一方、パッシブ型投信はベンチマークと同一の動きを目指して機械的に運用を行っています。

アクティブ型投信・パッシブ型投信のコスト

◆アクティブ型投信運用のコスト

ベンチマークを上回る成績を目指すためのアプローチはいくつかありますが、代表的なものとしては、

地道に企業を訪問してその会社の将来性を探ったり、その企業の方向性を常にウォッチすることが、投資判断において優越するための一つの方法でしょう。言ってみれば、足で稼ぐ泥臭い調査です(リサーチ面)。

既に広く知れ渡っているニュースであっても、そのニュースの本質を分析し投資対象の将来性に落とし込む能力において卓越することが重要です(ファンダメンタルズ分析)。

値動きや出来高などの推移それ自体を分析する能力において優越することが求められます(テクニカル分析)。

緻密なリサーチには人件費や交通費はじめ情報収集のために、恒常的な経費が必要となります。また、才能豊かな運用者は引く手あまたですから、報酬も弾まなければならないでしょう。運用チームの質を保つのにはそれなりのコストが掛かります。マーケット全体のベンチマークを上回ろうとするなら、どうしてもコストが余計に掛かることは理解できます。

◆パッシブ型の運用コスト

パッシブ型投信はには、リサーチもファンダメンタルズ分析もテクニカル分析も必要ありません。ベンチマークとなっているインデックス(日経平均やTOPIXなど)に連動させることだけが至上命題です。そう単純ではないですが、指数の構成銘柄と同じ比率で投資対象を選定すれば目的を達します。

パッシブ型の投資信託は手数料や信託報酬がアクティブ型の投資信託より割安です。その理由は上記により明らかでしょう。

レバレッジ型投信はパッシブ型の投資信託の亜種であるといえるでしょう。レバレッジ型投信には、リサーチもファンダメンタルズ分析もテクニカル分析も必要ありません。ベンチマークとなっているインデックス(日経平均やTOPIXなど)の日々の値動きの◯✕倍に連動させることだけが至上命題です。

以上の理由で、レバレッジ型投信の手数料や信託報酬がパッシブ型投信に準ずる水準であればしっくり来るのですが、実際にはパッシブ型の手数料・信託報酬よりも高く、アクティブ型に準ずるケースが目に付きます。

短期売買が宿命→高いコスト負担

投資信託の短期売買は好ましくないということは、昨今、半ば業界の合言葉となっています。しかし、これまで見てきたように、レバレッジ投信の長期投資は良い結果を産まず、ごく短い時間軸での取引が半ば予定されているといってよいでしょう。

仮に買付手数料3.24%、信託報酬1.22%の投資信託を2ヶ月で売却したとすると・・・

年換算すると、2ヶ月は1/6年ですから、

買付手数料は、3.24✕6=19.44%

信託報酬は、(1.22%/6)✕6=1.22%

年間換算のコストは総計20.66%となります。

この例示の場合は、世界一の投資家と称されるウォーレン・バフェット氏が一年間で稼ぐ利回りに匹敵します(コスト負担が)。しかも、現在わが国の金利水準が歴史的に見ても最低水準であることからすると、ちょっと考えてしまいますね。

上記のコスト負担は電卓を叩けば誰の目にも明らかとなるので、まだよいのですが、よりいっそうコストが投資家の目に見えにくい商品で同じような構造の商品があります。代表的なものは早期償還条件付きの仕組債と呼ばれるものです。これ以外にも、投資家の負担がわかりにくくなっているものがあります。機会がありましたら別稿で。

非上場の追加型投資信託は売買のタイミングが一日一回だけ

上場投資信託(ETF)は時々刻々取引されている市場価格で売買できますが、非上場の追加型投資信託は通常営業日の終了時に一日一回売買の機会があるだけです。

マーケットの何倍ものリスクを負っているのですから、この点は大きなデメリットと言わざるを得ないのではないでしょうか。

通常、投資家はマーケットが大きく動きそうなときにこのタイプの投資信託を購入すると考えられます。もしそうであるならば、例えば、仮に午前中は前日のニューヨークが大きく上げたことに反応して大きく上げて(仮に2%上げたとしましょう)途中から中国株が急落したため大引けは逆に2%下げて終わったとします。

通常、投資家はマーケットが大きく動きそうなときにこのタイプの投資信託を購入すると考えられます。もしそうであるならば、例えば、仮に午前中は前日のニューヨークが大きく上げたことに反応して大きく上げて(仮に2%上げたとしましょう)途中から中国株が急落したため大引けは逆に2%下げて終わったとします。

上記のように1日のマーケットが推移したとすると、4倍のブル型投信(ETFではなく非上場の追加型投信)を所有している投資家は、上昇している時間帯(2%✕4=8%)の上昇を指を加えてみているしかなく、その日に売却できるのは唯一(ー2%✕4=ー8%)8%値下がりした時点だけということになってしまいます。もしこれがETFを保有していたのであれば高値で売却することもできたのですが、非上場の追加型投資信託だとその日の高値と比べて16%下落した時点でしか売却できないことになります。ちょっと極端な例かと思われるかもしれませんが、変動率の大きなマーケットでは決して珍しいことではありません。

このようなことが起こりうるために、アメリカでは非上場のMutual Fundには2倍以上の比率のレバレッジ商品が存在していないのではないかと推測します(日本では見かけない1.5倍や1.2倍という控えめなものも多いです)。

アメリカのレバレッジ型投信一覧(下記サイトのデータにより筆者作成)

https://money.usnews.com/funds/search?leveraged-funds=true

これは仮定の話ですが、もしかしたらアメリカでも高倍率のものを組成すれば人気になるのかもしれません。しかし大事なことは、それが投資家にとって良いものであるかどうかであって、販売する側の売りやすさではありません。

アメリカで売れている投資信託の多くは10年、20年といった運用の実績があり過去の成績も明白なものであるのに対し、わが国ではその時々の人気になっているテーマを取り上げて次々に新しい投資信託を立ち上げ大量に販売されることを繰り返してきました。このような傾向も同じ背景を持っているのではないかと危惧します。

レバレッジ型投資信託の実際の値動き実例

実際のレバレッジ型投信の値動き推移を具体的に調べてみました。ここでは銘柄の特定は差し控えます(値動きの推移は実例に即しています)。

ここで例に挙げるレバレッジ型投資信託は、設定されてから、一旦日経平均が2割弱下落して設定時の元の水準に戻ったタイミングで、投信の基準価格は43%下落していました(設定約1年2か月後)。つまり、「ああ、やっと損がなくなった、日経平均がもとに戻った!」というそのタイミングでも、元手の6割以下への回復にとどまったわけです。

ここで例に挙げるレバレッジ型投資信託は、設定されてから、一旦日経平均が2割弱下落して設定時の元の水準に戻ったタイミングで、投信の基準価格は43%下落していました(設定約1年2か月後)。つまり、「ああ、やっと損がなくなった、日経平均がもとに戻った!」というそのタイミングでも、元手の6割以下への回復にとどまったわけです。

さらにその後、日経平均が設定時と比較して1割値上がりしたときでも、この投信の基準価格は18%下落したままでした(設定1年8か月後)。

私の想像ですが、この投信を購入して長期保有していた人は、購入後に基準価格が下落ていた時期も、「マーケット全体が元に戻れば同様に基準価格も戻るのでは、、」と期待していたのではないでしょうか? それだけではなく、マーケット全体が購入時の状態を回復した後さらに1割上昇すれば、この投信の基準価格は、その何倍か(レバレッジの分だけ)輪をかけて上昇すると期待していたのではないでしょうか。

上記のように、株式市場が戻ってホッとしたのに、実は大損していたとか、1割上昇したのにその何倍か(何割か)値上がりするどころか逆に2割近く損失が出た、、などは別に特殊な例ではありません。レバレッジ型投信で最初から想定されている事態が想定どおりに起きただけです。私が危惧するのは、このような明確な値動きの癖を投資家が購入時によく理解していたかどうかです。

この例からもレバレッジ型投資信託を中長期にわたって投資するのは得策でないことがご理解いただけると思います。

レバレッジETFは敗者のゲーム?

Leveraged ETFs Are a Loser’s Game

レバレッジ型ETFはあくまでも短期間の取引を想定して組成されている商品である(数時間とまでは言わないが数日の時間軸で)。ほとんどの投資家は期待しているようなリターンを得られない。レバレッジ型ETFは長期投資のためのものではない。損失を増幅すると同時に利益を減少させてしまうのだ。

出所 U.S.News 邦訳は筆者

There’s no dispute that these investments are best left to day-traders and professionals. “There really isn’t an investment case for leveraged ETFs,” Winer says. “They are a trading vehicle because they are designed to be in and out of the market in a very short period of time [days, if not hours].” Most investors won’t get the returns they’re expecting, adds B Scott Sadler, president and chief investment officer of Boardwalk Capital Management, and Leamnson says, leveraged ETFs are trading vehicles that have no place in a long-term investment strategy. They’ll magnify negative returns and hold down positive returns as well.

https://money.usnews.com/investing/funds/articles/2018-04-18/leveraged-etfs-are-a-losers-game

上記英語サイトの内容は少々過激で驚かれるかもしれません。

上記英語サイトの内容は少々過激で驚かれるかもしれません。

しかしこれは私の実感でもあります。アメリカでは、日本と比べてレバレッジ型投資信託の問題点がより明確に顧客へ周知されているように思います。

繰り返しになりますが、レバレッジ型投信は少なくとも長期投資には向かない商品です。

ブル・ベア型ファンドは、短期間の投資に向いている商品です。長期投資よりも、株式市場等のトレンドを見ながらブルとベアを使い分けることが利益を狙うポイントです。

https://www.okasan-online.co.jp/fund/bull_bear/

出所 岡三オンライン証券

以下は筆者の私見です。レバレッジ型投信(ブルベア型投信)が長期投資に向かないこととその理由はいくら強調してもし足りないほど投資家にとって重要だと考えますが、証券会社や投信会社によって投資家への周知の姿勢に濃淡があるように感じます。ウェブサイトでの商品紹介をよく読んでも、いまひとつ把握しにくい表現に終始しているものもありました(サイトの呈示は差し控えます)。

レバレッジ型投資信託は短命

前述しました通り、1995年から実行された投資信託制度改革により、ブル・ベアファンドなどの商品の組成が可能となりましたが、解禁初年度の1995年には93本ものブルベア型ファンドが設定されています。

解禁初年度である1995年には93本ものブルベア型ファンドが設定されました。ちなみに、この93本のうち91本は既に償還しており日興アセットマネジメントの「ハイパー・ウェイブ」と「リバース・トレンド・オープン」の2本のみ残っています。この2本が現存する日本最古のブルベア型ファンドとなります。その後設定数は徐々に減少していきましたが、近年また設定数が増加しています。

現在までの累計設定本数は464本でそのうち既に償還された本数は359本です。純資産残高の低迷による償還が多く、償還されたファンドの平均運用期間は4.72年です。ブルベア型を除く公募追加型株式投信の償還済ファンドの平均運用期間が7.65年であることから運用期間の面からも長期投資に適したファンドとは言えません。(三菱アセットブレインズが集計)引用元 三菱アセット・ブレインズ

http://www.mab.jp/upload/info/pdf/attach00000316.pdf

上記で引用したとおり(2017年8月時点の記述です)、レバレッジ型投資信託が解禁された1995年に設定された93本もの投資信託のうちの91本は既に償還しており、日興アセットマネジメントの「ハイパー・ウェイブ」と「リバース・トレンド・オープン」の2本のみ残っています。

ハイパー・ウェイブはレバレッジ比率2倍のブル型、リバース・トレンド・オープンはレバレッジを掛けていない(1倍)のベア型ですが、2018/11/30現在、ハイパー・ウェイブの基準価格は4,147円であり、リバース・トレンド・オープンの基準価格は3,518円となっており、ブル型もベア型も設定当時の10,000円を大きく下回っています。

ハイパー・ウェイブが設定された1995/1/17の日経平均は19,241円でした。2018/11/30現在は22,351円に16%上昇していました。ブル型2倍の倍率通りなら32%上昇するはずですが、逆に半値以下(10,000円→4,147円)へと下落しています。

リバース・トレンド・オープンの方も、もし正確に日経平均の上昇分の反対に下落した場合16%下落の10000円→8,400円となりますが、実際は遥かに下落して3,518円となっています。リバース・トレンド・オープンはレバレッジを掛けていないので、価格のズレ方は最も少ない部類だったと思われますが、それでも長期ではこうなってしまうのです。

ハイパーウェイブ、リバース・トレンド・オープンの数値は日興アセットマネジメント「ファンドの運用概況」から抜粋

https://www.nikkoam.com/files/fund_pdf/152021/file/m_jp_trnd.pdf

この例のハイパー・ウェイブのようなレバレッジ型投資信託の基準価格が、長期的には実際の株式相場の動きから下方向へズレていく傾向があることは、設定時と比較して全体の相場が上昇したにもかかわらず現在の基準価格が4,000円台であることを見れば明白です。

そして、ブル型もベア型もいずれも設定時の4割程度の基準価格に低迷していることを見れば、このタイプの投信がマーケットがどちらに動いたとしても、長期的にはブルもベアも下落していく傾向がある、ということに投資家は自然に気がつくのではないでしょうか。

意外に思われるかもしれませんが、私はこのように下落してしまった投資信託をあえて償還せずに長期間継続していることに運用会社の見識を感じます。なぜなら、投資家はこの投信の購入を検討する際に目論見書を仔細に読み込むことがなかったとしても、少なくとも基準価格が非常に安いことには気づくでしょう。そのことによって、基準価格が実際の株価の動き(の2倍)と比べて時間がたつほど不利な方向に働きがちであることを明確に知ることが出来るはずです。

ハイパーウェイブもリバース・トレンド・オープンも大きく下落していますが、償還せずに長期間継続しています。しかし、多くのレバレッジ投信は、最初から比較的短期で償還されるように設計されています。特に高倍率のものにそのような傾向があります。

償還直後に、全く同じ設計のレバレッジ型投信をスタートさせるケースもあります。この場合は、償還される投資信託の基準価格がたとえどれほど低迷していたとしても、新しい投資信託の基準価格は10,000円からスタートすることになります。同じ運用をしていた過去の投資信託の価格推移を知るためには投資家自身が過去の投資信託の経緯を調べる必要があります。これは一般の投資家の皆様には相当高いハードルです。ほとんどの投資家は購入を検討している投資信託を調べるだけであり、もし償還して新しい投信を組成していなければ気がついたかもしれないレバレッジ型投信独特の値動きを見落とす可能性が高まります。

早期に償還することによって投資家がそれ以上の壊滅的な打撃を受けることを防いでいる、という面もあります。このタイプの投信の特性に気がつかず長期投資してしまっている投資家を、償還によって強制的に退出させるという側面です。

アメリカではレバレッジ型の欠点を緩和する工夫をしている

アメリカでも日本と同様にレバレッジ型投信には上場しているETFと上場していないミューチュアルファンド(Mutual Fund)の二種類が存在しています。

アメリカのレバレッジ型投信一覧(下記ウェブサイトから筆者作成)

https://money.usnews.com/funds/search?leveraged-funds=true

アメリカにおけるレバレッジ型投信の特徴として、

◎ 時価総額上位は圧倒的にETFであり、ミューチュアルファンドは21位にようやく顔を出す

◎ 業種別や地域別・規模別などの様々なレバレッジ型投信がある

◎ 総数307銘柄のうちミューチュアルファンドはわずか74銘柄

◎ ミューチュアルファンドのレバレッジ比率は最大でも2倍のものまでしか存在しない

◎ ミューチュアルファンドには「1日単位ではなく1か月単位」での変動にレバレッジを掛けているものも存在する

数多くの銘柄が存在しますが、ミューチュアルファンド には2倍を超える高倍率の投資信託は存在しません。1日単位の変動をトレースしていることによる弊害を減らすために、1か月単位の変動をトレースする商品も用意されています。

数多くの銘柄が存在しますが、ミューチュアルファンド には2倍を超える高倍率の投資信託は存在しません。1日単位の変動をトレースしていることによる弊害を減らすために、1か月単位の変動をトレースする商品も用意されています。

http://www.direxioninvestments.com/wp-content/uploads/2015/01/IntraMonthPurchases-Rebrand.pdf

わが国には存在しない、マンスリーのレバレッジ投信ですが、月の途中で購入した場合にどうなるのか、月が変わるときどうなるのかなどを調べてみましたが、IFAの筆者でも特性を理解するのに多少の時間がかかりました。ましてや、これを投資家の皆様にご理解いただくのはかなり難しいことだと感じました。われわれ販売者の側からすると最も販売しにくい種類の商品だと言えます。しかし、販売しやすいことは販売者のメリットでしかありません。いくら顧客の受けが良くても、それに迎合する商品提供は好ましくない、という姿勢を米国の現状から感じます。

アメリカで販売されているマンスリーのレバレッジ投信に関しては、わが国の投資家が投資することは相当に困難です。従って、ここでは具体的なご説明は省きます。

金融商品の盲点を伝えるのがIFAの使命

以下はアメリカでの情報周知の一例です。

アメリカでもっとも人気のあるレバレッジ型のETFである「ProShares UltraPro QQQ」(ナスダック100指数を3倍のレバレッジをかけて運用)のウェブサイトには、一日一日の関係でのみレバレッジ比率に応じた投資成果があるという点がはっきりと明記されています。

ウェブサイト直下の説明は、ほとんどこの点だけ注意喚起しており、「それ以外の点はリンクをクリックしてご覧ください」という扱いです。(For more on risks, please read the prospectus.)。日米の投資家への情報提供におけるスタンスの違いを感じざるを得ません。

http://www.proshares.com/funds/tqqq.html

http://www.proshares.com/funds/tqqq.html

注意喚起に関する文言も、太文字で単一の日の3倍であるとの表現となっています。その上で、単一の日(for a single day)は念入りに太文字となっています(この部分のみが太文字)。

わが国の投資信託の目論見書やウェブサイトなどの説明では、「日々の基準価格の値動きがわが国の株式市場の値動きに対して概ね〇✕倍となることを目指して、、」との表現が多くなっています(私はこれ以外の表現を見たことがありません)。

アメリカの例では、単一の日の変動のみ正確なレバレッジがかかるとの特徴は、ご紹介した太字の「for a single day」との文言で明確に表現されています。一方、我が国の「日々の」の方は、うっかりするとこの点を見落とす恐れがあると思います。日本語の語感として、例えば「日々の」努力で成功したというように、「たゆまぬ」「継続的な」というような、全く逆のニュアンスを同時に持っているため、もうひと手間説明を加えなければ誤解を招く、もしくは正確な理解に及ばないケースがあると思います。

仮に「for a single day」を和訳するなら、「日々の」は、映画の字幕なら日本語らしい上手な意訳だといえるでしょうが、重要なリスクが伝わりにくいと考えます。

わが国ではレバレッジが1日単位でかかっていることによる価格変動のクセについて、明確に周知していないように見受けられる証券会社のウェブサイトもあります。この部分のリスクをとりわけ強調してそれ以外のリスクと大きな差を付けているアメリカの業者の姿勢と大差です。「日々の」の文言すら見当たらず、ただ単に〇✕倍となるように運用する旨を記述しているものもあります。もちろん目論見書には明示してあり法令上の問題はないのでしょうが、一般の投資家はウェブサイトの説明を重視し目論見書までは精読しない可能性もあるのではないかと思います(リンクの呈示は差し控えます)。

この原稿を書くために関連サイトを調べてみましたところ、かつて運用アドバイザーをされていた方でもこのタイプに長期投資して失敗している方がいましたし、著名な投資信託ガイドの方でも、運用が続くに従い投資成果が当初期待した収益率に近づいてくるはずだとの、全くの誤りを述べていらっしゃる方もいました。さらに例を挙げれば、一流の経済紙の一角を占める会社のサイトで、レバレッジ型投資信託のメリットとして「信用取引によるレバレッジと違い、6か月の期日がない」ことをメリットとして挙げていました。誤りではありませんが、そもそもレバレッジ型投信は信用取引の期日(6か月)を意識するような時間軸の投資には向いていないと考えます。(これらのサイトはすべて公開されていますが、あえてリンクの呈示は差し控えます)。

プロの方でも誤解するのですから、一般の投資家の方でこのタイプの投資信託の注意点を正確にご理解いただいていない方も大勢いらっしゃるのではないでしょうか。

それでも◯✕倍の利益を狙いたい方へ

レバレッジ型投信以外の方法

仮にどうしても投資資金の◯✕倍の(資産保有額以上に投資する)をしたいという場合は、レバレッジ型投資信託を購入する以外にも方法はあります。そして、これらの方法によればレバレッジ型投信の持つ「日々の変動」にトレースする値動きのクセや、日々累増するコストをある程度回避することができます。

1,指数ETF(レバレッジ型ではない単純に指数に連動するもの)を信用取引で取引する

2,指数先物取引を利用する(少額で取引できるように改善されています)

などの方法です。これらの方法を取れば、

◎ レバレッジ型投信が持つ、想定投資効果からズレてしまう問題点は大部分回避できます

◎ 機動的に売買のタイミングを計れます。非上場の追加型投資信託のように一日に一回購入や売却の判断をするということではなく、取引時間中リアルタイムで売買することができます(このメリットはレバレッジ型投信であってもETFを購入する場合であれば同様に当てはまります)。

For investors that are already familiar with leveraged investing and have access to the underlying derivatives (e.g. index futures, index options, and equity swaps), leveraged ETFs may have little to offer. These investors will probably be more comfortable managing their own portfolio, and controlling their index exposure and leverage ratio directly.

https://www.investopedia.com/articles/exchangetradedfunds/07/leveraged-etf.asp

筆者訳、既にレバレッジ取引をよく知っていて指数先物やオプション・スワップなどを取引できる投資家にとって、レバレッジ型投信はほとんど役に立たない。このような投資家はおそらく、自分自身で直接レバレッジの比率をコントロールし、自身のポートフォリを運用するほうを好むだろう。

出所 INVESTOPEDIA ”Dissecting Leveraged ETF Returns” by Tristan Yates

上記ウェブサイトの趣旨に筆者は完全に同意します。

同時に、私としてはレバレッジ型投信を購入することはお勧めできないのと同じように、レバレッジのための信用取引の利用も、同様にお薦めできないと考えています。そもそも、レバレッジを掛ける取引に、私はメリットを全く感じません。これはマネーマネジメント(資金管理)の分野の問題です。

ベア・マーケット(下げ相場)での利益追求・損失限定の方法

私は、信用取引の真価はショートヘッジ(下げ方向への備えとしての空売りもしくはツナギ売り)にこそあると考えています。その場合も、取引のサイズは慎重に吟味しなければならず、手持ちの資金量の◯✕倍の取引(レバレッジを掛けた取引)にメリットは少ないと考えます。

下げ相場によって利益を狙うやり方として、ここでは、レバレッジ型投信のベア型を購入するやり方と、信用取引による空売りの二種類を比較してみましょう。信用取引の空売りを実行する場合のデメリットは損失が無限大になりうることです。この点ベア型の投資信託の購入であれば、最大限失敗してしまったとして、損失は購入した金額をすべて失う以上の損失はありえません。(一応書きましたが、個人的にはあまり大きな要素だとは思っていません)。

ベア型投信のメリットと信用取引(空売り・ツナギ売り)のデメリットとして、損失が限定されるかどうかの違いを前段に書きましたが、ベア型投信のメリットは個人的にはあまり大きな要素だとは思っていません。そもそも信用取引による空売りやツナギ売りなどのショートヘッジを活用する投資家は、必ずストップロス(損切り)の水準をエントリー前(取引を実行するより前)に確定して、そして必ず実行しなければなりません。その前提があれば、損失が青天井で拡大することはなくデメリットとは言えません。

ストップロスの重要性、損切りは魔法の杖

前段の、エントリーする前の損切りラインの確定と、それを絶対に変更せずに実行することは、言うのは簡単ですが実行は非常に難しいです。このあたりは人間の生き方にも関連する深いテーマだと思います。先人いわく「損切りは魔法の杖」などとも。

前段の、エントリーする前の損切りラインの確定と、それを絶対に変更せずに実行することは、言うのは簡単ですが実行は非常に難しいです。このあたりは人間の生き方にも関連する深いテーマだと思います。先人いわく「損切りは魔法の杖」などとも。

細田悟一(一目山人)氏や柴田秋豊氏は著書において、相場における平常心の保ち方などに踏み込んだ数多くの有益な示唆を残されました。折に触れてご紹介したいと思います。

信用取引の使い方は、なかなかに奥深いテーマです。信用取引についてひととおり理解できれば、それが非常に有用なものであることがご納得いただけると思います。

より本質的なお話=マネーマネジメント(投資以前の大前提)

お客様に信用取引の仕組みをご説明すると、時々以下のような会話になることがあります。

私:「信用取引では現金や株式を担保にして、、、(途中略)、、、だいたいお預けいただいている金額の3倍まで取引ができます。」

私:「信用取引では現金や株式を担保にして、、、(途中略)、、、だいたいお預けいただいている金額の3倍まで取引ができます。」

お客様:「ああ、それはいいね。1000万円でもってまず1000万円分の株を買って、それを担保に信用で2500万円買い増しすれば、全部で3500万円分買えるのだから、利益は3.5倍になるじゃない!」

私:「、、、、、、、、、、」

マネーマネジメント(資金管理)は投資以前の大前提です。これが間違っていると、10勝1敗でも資金を大きく減らしてしまうということになりがちです。

ここではマネーマネジメントの詳細に踏み込むことはしませんが、最低限の前提として、レバレッジが大きくかかるのは良いことだ、という発想をやめましょう。

マネーマネジメントについての無理解とレバレッジを使った取引という組み合わせは最凶です。最速で資金を減らしてしまう可能性が高いので細心要注意です。

ちょっと考えてみていただきたいのですが、世界で指折りの大富豪のウォーレン・バフェット氏は数十年にわたり、一年平均20%以上の利益を上げ続けてきました。世界一の投資家で年率2割と少々です。あなたはレバレッジを何倍も掛けた取引で一体いくら儲けようと思っているのでしょうか? 確かにたった1回の取引でも、1週間かそこらでも、この程度の利益は簡単に出る可能性は大いにあります。世界一の投資家が1年かかって実現することをごくごく短期で試みているということです。

短期で大きな利益の可能性の背後には当然、同程度に甚大なリスクがあります。

以下は筆者の私見です。レバレッジ型投資信託への投資は、資金を何倍にもふくらませるレバレッジにしか使えませんが、信用取引は正しい使い方によって、リスクを減ずる方向への道具として使うことが可能になります。すなわち下げ相場への備えとしての信用売りです。私が信用取引をお客様にお薦めするとすればこの用途のみです。レバレッジのための信用取引(信用取引で株式を買うこと)はお薦めしません。

お客様(購買者)の側に立つ

投資家の負担するコストが高率に及ぶということは、販売する側の報酬が増えるということでもあります。

証券会社・銀行・IFAも含めて販売する側は手数料が利益の源泉です。

しかしながら、もしも顧客と担当者の間で投資判断を左右する情報量が違っている場合(情報の非対称性※2)このような状態を利用して顧客から手数料を過大にいただくことは、我々販売側に立つ人間は厳に慎まなければなりません。

要するに、良いことも悪いことも、とりわけ顧客から見てデメリットになりうる点がある場合は、これを完全にご理解いただくまではご注文をいただくことはできないということです。「こんなことを伝えると購入してくれないかなあ、、」というデメリットこそ、必ず担当者はご説明しご納得いただかなければなりません。

担当者自身が不勉強で商品のことを詳しく知らず、結果として顧客が重要なデメリットを知らされないまま購入することもありえます。人間のあり方としては、知っているのに伝えないよりは少しマシかも知れません。しかし顧客にとっては無能な担当者も、有能であっても不誠実な担当者も、購入の前に詳しく知っておくべき情報を伝えなかった点では、どちらも同じように好ましくありません。

株式の個別銘柄の売買に関しては、誰の目にも明らかな正解は通常存在せず、売るべきか、買うべきか、持ち続けるべきか、何もしないか、売り買いするとしたらその資金配分(マネーマネージ)はどうすればよいのかなど、わからないことだらけです。お薦めする側もお薦めされる側も、何を重視して銘柄を選べばよいのだろうか、というところからスタートです。

担当者が「本当は上がるか下がるか全くわからないが、強く言えば買ってくれそうだから薦めよう」というような、言ってみれば不純な動機で個別の銘柄をお薦めしても、顧客の側でそれを察知することは恐らく不可能でしょう。

担当者が「本当は上がるか下がるか全くわからないが、強く言えば買ってくれそうだから薦めよう」というような、言ってみれば不純な動機で個別の銘柄をお薦めしても、顧客の側でそれを察知することは恐らく不可能でしょう。

銘柄の良し悪しは担当者自身にもわからない、しかし、その銘柄は薦めれば買ってくれそうだからお薦めしよう、という姿勢は好ましくはないものの、まだマシです。しかし、たとえば「この銘柄は取引が過熱していて急落するかもしれない危ない局面だが、それだけに注目度は大きい。お薦めすれば買ってくれるのだから薦めない手はない」というような発想に陥ってはいけないと思います。

類似の例は投資信託にもあります。その時その時の人気の銘柄群をテーマ化して、多くの投信会社が同じようなテーマの投信を設定したり広告を新聞広告に出稿するようなタイミングは、そのテーマが投資家の間で人気化していることの現れです。

そのとき人気のテーマは暗転が近い、絶対にやめたほうが良い、などと言うつもりはありません。しかし、販売する側から見ると売りやすい環境にあることは確かです。「この商品はいま人気ですよ!」などと易きに流れることは、長期的にはお客様の信頼を失う恐れがあると考えます。

特定の証券会社や銀行などの金融機関に所属しない、われわれIFAが欧米のように我が国でも認知され定着していくためには、顧客本位の立ち位置から全てを考える姿勢を決して忘れてはならないと思います。冒頭に書きましたとおり、私はIFAが顧客に販売している投資信託の上位にレバレッジ型の投信がランクインしていることに失望しました。IFAの顧客においては、取扱商品全体の中でのレバレッジ型投信の比率が、IFAの顧客ではない投資家と比べて低下してくることを期待します。その傾向は、IFAが顧客にとって有益な存在であることを示すことになると考えるからです(私見です)。

※2 情報の非対称性という用語は、アメリカの理論経済学者ジョージ・アカロフによる1970年の “The Market for Lemons: Quality Uncertainty and the Market Mechanism” で初めて使われました。アメリカの中古車市場を例にとった面白い考察なのですが、ここでは詳しくは触れません(証券アナリスト試験でよく取り上げられるテーマです)。

ここでは、東海東京証券のウェブサイトをご紹介します。この投稿に関する限り必要十分だと思います。

情報の非対称性とは、利害関係当事者である人や機関が持っている情報に格差があることです。株式市場においては、企業が持っている自社の情報と、投資家が日常的に知り得る情報の間には、大きな格差が生まれる可能性があります。こうしたことを防ぐため、法によって有価証券報告書の提出を義務付けるなど、企業に積極的に投資家に情報公開するよう促しています。情報の非対称性の解消をはかることは、市場全体の信用度を高め、活性化させることにもつながります。

http://www.tokaitokyo.co.jp/kantan/term/detail_1350.html

まず純資産100億円なら200億円相当の先物を買い持ちする。翌日に日経平均やTOPIXが10%値上がりすると先物も10%値上がりして20億円の利益が出る。この利益分だけ純資産が増えて120億円になる。このとき先物は220億円分を保有しているが、翌日も「2倍の騰落率」を維持するためには20億円分の先物を買い増しして240億円相当にする必要がある。

まず純資産100億円なら200億円相当の先物を買い持ちする。翌日に日経平均やTOPIXが10%値上がりすると先物も10%値上がりして20億円の利益が出る。この利益分だけ純資産が増えて120億円になる。このとき先物は220億円分を保有しているが、翌日も「2倍の騰落率」を維持するためには20億円分の先物を買い増しして240億円相当にする必要がある。 反対に株価指数が10%値下がりすると先物から20億円の損失が発生し、純資産も20億円減って80億円になる。先物は180億円相当を保有しているので、純資産の2倍の160億円にするため20億円分を売却しなければならない。

反対に株価指数が10%値下がりすると先物から20億円の損失が発生し、純資産も20億円減って80億円になる。先物は180億円相当を保有しているので、純資産の2倍の160億円にするため20億円分を売却しなければならない。