ひふみプラス・ひふみ投信により業界は一歩前進

この投稿ではひふみプラスやひふみ投信の内容・今後の注目点を見ていきます。ひふみプラスやひふみ投信をお薦めする趣旨ではありません。

むしろ、必ずしも良いことばかりではなく、辛口の内容が多くなっています。

今やわが国で最も人気のある投資信託の一つである、ひふみ投信・ひふみプラス(運用されている母体になっているファンドは同一、ひふみ投信は運用会社のレオス・キャピタルワークスの直販、ひふみプラスは証券会社や銀行経由で購入)について、徹底的に調べてみました。何かの参考になりましたら嬉しいです。

私は証券業界に身を置く者の一人として、レオス・キャピタルマネジメントの藤野英人氏、湯浅光裕氏、その他関係者の皆様の活動を誠心から尊敬し、業界の発展に大いに寄与されていることに感謝しているということを、最初にはっきりさせておきたいと思います。「ひふみ」の躍進は投資信託が日本の投資家に身近なものになるための契機を作ってくれたと考えているからです。藤野英人氏はマスコミにしばしば登場し、親しみやすいキャラクターとわかりやすい解説によって、ひふみプラスやひふみ投信を絶大な人気のある投資信託に育て上げました。日本の個人投資家が投資信託について自ら考える契機を与えてくれた点、日々セミナー等で投資家への啓蒙活動をおこなっている点など、藤野氏を尊敬しています。

私は証券業界に身を置く者の一人として、レオス・キャピタルマネジメントの藤野英人氏、湯浅光裕氏、その他関係者の皆様の活動を誠心から尊敬し、業界の発展に大いに寄与されていることに感謝しているということを、最初にはっきりさせておきたいと思います。「ひふみ」の躍進は投資信託が日本の投資家に身近なものになるための契機を作ってくれたと考えているからです。藤野英人氏はマスコミにしばしば登場し、親しみやすいキャラクターとわかりやすい解説によって、ひふみプラスやひふみ投信を絶大な人気のある投資信託に育て上げました。日本の個人投資家が投資信託について自ら考える契機を与えてくれた点、日々セミナー等で投資家への啓蒙活動をおこなっている点など、藤野氏を尊敬しています。

日本の証券投資は様々な点で遅れていると思います。しかし、一歩一歩段階を踏んで前進するしかありません。まずは、個人投資家自身が、販売者ではなく運用者のセミナーに直接足を運び、商品に触れることができる、そして、購入を検討することができる、そのような投資信託が日本でも認知されてきたことを素直に喜びたいと思います。

「ひふみ」が人気のある投資信託になったことをきっかけに、日本の証券投資がさらに良い方向へ進むことを切に望みます。

藤野英人氏がカンブリア宮殿に登場

投資信託を特集した画期的な番組だが疑問も

ファンドマネージャーが個人投資家に初めて注目された

「ひふみプラスは君のところで買えるのか?」

私が主催したセミナーで顧客になった方に、初回の面談で聞かれました。2017年2月のことです。

私は非常に驚きました。お客様の方から具体的な投資信託の銘柄を指定した上で、新規に購入する相談をされたことはそれまで殆どなかったからです。(日本の個人投資家は、これまで多くの場合、証券マンや銀行員に薦められて投資信託を購入してきました。一例として2000年2月に設定された「ノムラ日本株戦略ファンド」(※豆知識1)を挙げます。

2017年2月16日に、テレビ東京の「カンブリア宮殿」という番組で、ひふみプラスやひふみ投信を運用するファンドマネージャーである藤野英人氏がとりあげられました(ひふみプラスは証券会社や銀行経由で購入、ひふみ投信は運用会社の直販、運用ファンドはほぼ同一)。藤野英人氏は、ひふみプラス・ひふみ投信・ひふみ年金などを運用するレオス・キャピタルワークスの代表取締役・最高投資責任者です。私のお客様もこの番組を見て購入したくなったのでしょう。

2017年2月16日に、テレビ東京の「カンブリア宮殿」という番組で、ひふみプラスやひふみ投信を運用するファンドマネージャーである藤野英人氏がとりあげられました(ひふみプラスは証券会社や銀行経由で購入、ひふみ投信は運用会社の直販、運用ファンドはほぼ同一)。藤野英人氏は、ひふみプラス・ひふみ投信・ひふみ年金などを運用するレオス・キャピタルワークスの代表取締役・最高投資責任者です。私のお客様もこの番組を見て購入したくなったのでしょう。

この番組は、日本の個人投資家が投資信託の基本を理解し、自ら考えるきっかけになったと思います。投資家が自ら投資信託の個別銘柄について研究し、知識を得ることができなければ、いつまでたっても投資信託は証券マンや銀行員に薦められて購入するだけの商品であり続けるでしょう。その点で、この番組ではカリスマファンドマネージャーと言われる藤野英人氏が投資対象の企業を訪問する様子を紹介したり、わかりやすい言葉で投資の基本を説明しており有意義でした。

この「カンブリア宮殿」の放送の影響力は抜群でした。当時の月次運用報告書を参照し、放送日(2017/2/16)を挟んで、1月の月次運用報告書と2月のそれにより、純資産総額の変化を調べてみました。

カンブリア宮殿の放送前後を比較すると、

ひふみ投信 376.3億円→403.0億円 26.7億円増 +7.1%

ひふみプラス 851.2億円→1002.1億円 150.9億円増 +17.7%

ひふみ年金 5.58億円→8.99億円 3.41億円増 +61.1%

ひふみ全体 1233.1億円→1414.1億円 181億円増 +14.7%

出所

2017年1月度 ひふみ投信月次運用報告書

2017年2月度 ひふみ投信月次運用報告書

2017年1月度 ひふみプラス月次運用報告書

2017年2月度 ひふみプラス月次運用報告書

2017年1月31日 ひふみ年金確定拠出年金向け説明資料

2017年2月28日 ひふみ年金確定拠出年金向け説明資料

わずか一ヶ月で181億円、15%近く運用資産が増加しました。放送日は2/16ですから、おそらく2月下旬のごく短期間に資金が大量に流入したと思われます。

ひふみ年金の増加率が6割超過と驚異的ですが、まだ資金量が少額だったことからこのようなことになったのでしょう。

すぐに目につくのは、直販のひふみ投信が7.1%増であったのに対し、証券会社などの販売会社が介在するひふみプラスの残高がひふみ投信の倍以上あるにもかかわらず、17.7%と顕著に伸びたことです。おそらく、「カンブリア宮殿はご覧になりましたか?うちの証券会社でも買えますよ!」というような会話が多くの証券口座担当者と顧客の間で交わされたのだろうと思われます。

しかし、この番組は投資家をミスリードする問題点・疑問点もいくつかあったように感じます。以下に章立てして述べます。

なお、ひふみが、過去の各種報告書や目論見書などをウェブサイトで全て公開している点は素晴らしいと思います。これが業界の標準となることを望みます(過去の報告書・目論見書※豆知識2)。

※豆知識1「ノムラ日本株戦略ファンド」とは?

「ノムラ日本株戦略ファンド」は野村證券の伝統的・圧倒的な営業力により、新規設定のファンドにもかかわらず、ごく短期間に、1兆円規模の募集金額を集めたことで有名です。「ITバブル」崩壊直前の2000年2月という最悪のタイミングで運用を開始した悲劇的な投資信託です。

「ノムラ日本株戦略ファンド」は野村證券の伝統的・圧倒的な営業力により、新規設定のファンドにもかかわらず、ごく短期間に、1兆円規模の募集金額を集めたことで有名です。「ITバブル」崩壊直前の2000年2月という最悪のタイミングで運用を開始した悲劇的な投資信託です。

設定3年後には3,000円台の基準価格に下落し、10,000円を回復したのは2017年9月。すなわち17年後にようやく募集時の価格を回復しましたが(分配金は設定来の累計でわずかに40円)、このときの時価総額は800億円程度、9割以上の資金が既に流出していました。

※豆知識2 投資信託の過去の報告書・目論見書

償還した投資信託についての、過去の報告書や目論見書の開示に関しては、特に取り決めがありません(投資信託協会の回答、筆者問い合わせ)。投資家や我々アドバイザーが容易に、投資信託の過去の実績やファンドマネージャーの情報にアクセスできることは、現在・将来の投資行動のために大いに役立ちます。昨今の技術革新によりこのようなデータをサーバーに置いておき、投資家が閲覧できるようにすることに、技術的、コスト的に大きな問題はないはずです。

償還した投資信託についての、過去の報告書や目論見書の開示に関しては、特に取り決めがありません(投資信託協会の回答、筆者問い合わせ)。投資家や我々アドバイザーが容易に、投資信託の過去の実績やファンドマネージャーの情報にアクセスできることは、現在・将来の投資行動のために大いに役立ちます。昨今の技術革新によりこのようなデータをサーバーに置いておき、投資家が閲覧できるようにすることに、技術的、コスト的に大きな問題はないはずです。

※ ブルベア型・レバレッジ型投資信託の償還について

※ ブルベア型・レバレッジ型投資信託の償還について

ブルベア型(レバレッジ型)の投資信託など、短期的に設定・償還を繰り返している投資信託は、過去の推移を隠蔽しているのではないかと疑われかねません。万が一にもそのようなことはないのでしょうから、償還した投資信託についても基準価格の推移や月報の見解などを閲覧可能な状態にしてほしいと考えます。

疑問1 中小型株の運用を大型株の日経平均と比較

番組の冒頭で、「ひふみ」は「驚異の運用成績」を誇る投資信託としてクローズアップされていました。「ひふみ」を推奨した証券会社のセールスレディを囲んで大喜びしている投資家たちや、「ひふみ」に投資した結果、その値上がり益によって、子供の学費をまかなえた人が登場していました。

日経平均とひふみ投信の実績を比較して、日経の倍以上値上がりしていることを根拠に「驚異の運用成績」であるとセンセーショナルに伝えていました。当時、私は大型株の指数である日経平均やTOPIXに比べて中小型株の動きが良くなっていることを知っていましたから、主に中小型株で運用しているひふみ投信と、日本を代表する大型株225銘柄の平均株価である日経平均を比較していることに大いに違和感を覚えました。

ひふみ投信は中小型株の運用に特色のある銘柄です。「驚異の運用成績」かどうかは、中小型株の値動きと比べてみなければ片手落ちです。番組をここまで観た時点で、このことが引っ掛かってしまい、ずっとモヤモヤしながらこの後の部分を見ることになってしまいました。

ひふみ投信を大型株の指数と比較すると、運用の実績が驚異的であるという強烈な印象を受けます。しかし、ひふみは、大型株中心に運用している投資信託ではありません。この点に注意が必要です。ひふみ投信は月次報告書でTOPIXを参考として基準価格の推移グラフに比較しやすい形で重ねて図示しています。仮にひふみの基準価格がTOPIXの上昇率の2倍であっても、運用対象の中小型株全体が非常に上昇し、3倍になっていたとしたら、ひふみの運用は大失敗である、ということになります。しかし、TOPIXを参考にひふみを判断している投資家は、「驚異の運用成績」と感じるに違いありません。

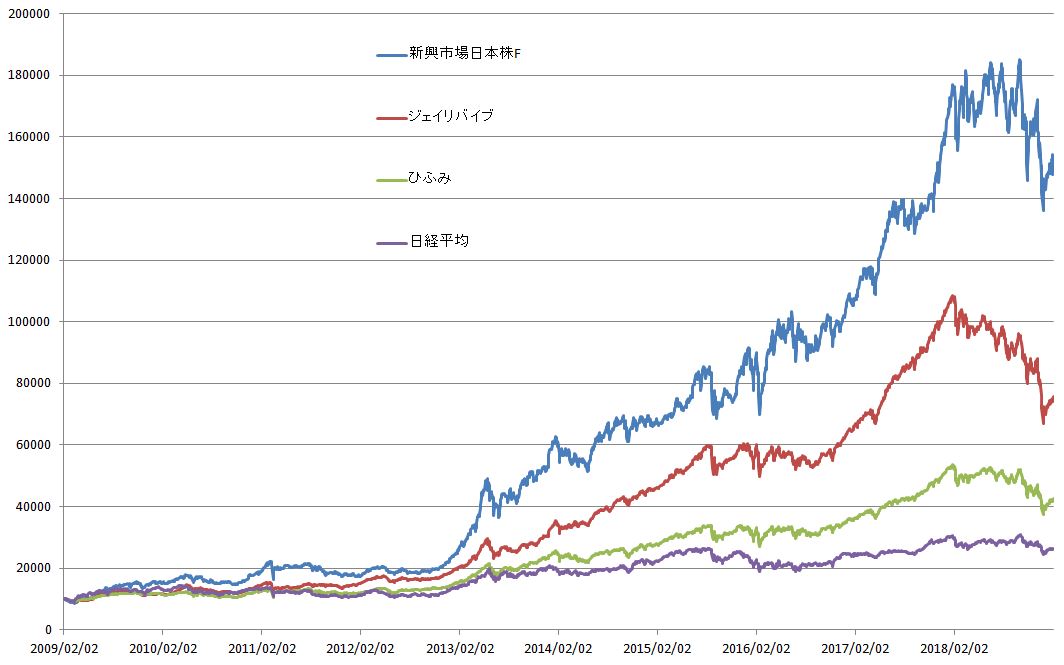

上記のチャートは、1998年から本投稿執筆時点までの、日経平均-TOPIXーJASDAQ指数比較チャートです。一瞥して、次のことが読み取れると思います。(JASDAQに上場している銘柄は、主に中小型株で構成されています)。

1,JASDAQ指数は日経平均やTOPIXと比べると、マーケット全体が上昇する時は輪をかけて激しく上昇し、逆にマーケット全体が下落する時は輪をかけて下落する。

2,1998/10/14を100として比較すると、2018/2/26時点で、日経平均もTOPIXもいずれも偶然同じく約158%となり58%の上昇だったが、JASDAQ指数は643%であり6.43倍になっている。すなわち、上昇時は激しく上昇下落時は激しく下落するが、長期でみるとJASDAQは日経平均やTOPIXよりも10倍以上、上昇した。

このように、小型株が大型株よりも収益率が高くなる傾向を「小型株効果」といいます。小型株効果については、やや詳しく後述します。

JASDAQ指数は上記のチャートのスタート地点から、わずか1年4ヶ月で5.6倍に駆け上がっています。いわゆる「ITバブル」の時期に当たります。ちなみに、ひふみプラス・ひふみ投信・ひふみ年金のファンドマネージャー藤野英人氏はこの時期、ジャーディン・フレミング投資顧問のファンドマネージャーであり、カリスマ・ファンドマネージャーとしてもてはやされていました。当時の彼が運用していた代表的な投資信託は「JF中小型株オープン」(現在は「JPM中小型株オープン」として継続しています)。これについては、後で詳しく述べます。

繰り返しますが、ひふみ投信が中小型株の組入比率の高い投信であることは、ひふみ投信が優れた運用をしているかどうかとは無関係です。中小型株の指数が大型株の指数よりも好調であれば、別に優れた運用をすることなく、指数に準ずる結果であっても、結果的に大型株で運用している投資信託よりも良い結果を出すことは容易です(下げ相場では逆です)。

ひふみ投信が中小型株を重視していることと、ひふみ投信の運用が優れていることとを混同している投資家は非常に多いと考えられます。

この投稿をまとめるために、一般の投資家のブログなどを相当数調べましたが、TOPIXと比較してひふみを称賛したり、逆に、下げ局面でひふみの下げがTOPIXを上回っていることを根拠に、ひふみの運用がうまくいっていない、などとしているものが数多くみられました。

月報にTOPIXとの比較を表示することは、この辺の事情に疎い一般の投資家をミスリードするものだと考えます。

ちなみに、ひふみプラス・ひふみ投信と同様に中小型株の運用に特色のある「ジェイリバイブ」の月報には指数との比較は全く表示されていません。また、前述した「JPM中小型株オープン」のベンチマーク(※豆知識2)は「ラッセル野村中小型インデックス(配当込み)」を採用しています。これは小型株指数です。

ひふみプラス・ひふみ投信はベンチマークを採用していません。しかし、「参考指数」としてTOPIXを月報でとりあげています。小型株の比重の高い「ひふみ」のベンチマークに大型株の指数であるTOPIXを採用することが不適当ということであれば、どのように「参考」にすればよいのかも併せて説明しなければ、投資家は混乱します。

直近では「ひふみ」は海外の株式も取り入れており、日本株の指数であるTOPIXを「参考指数」と称して取り上げ続けることへの合理性は、ますます乏しくなっていると考えます。

※豆知識3 ベンチマーク

ベンチマークとは、投資信託などが運用の指標としている基準のことです。多くの場合、投資信託が投資対象とする商品や市場の各種指数が用いられます。例えば、日本株式に投資する投資信託であれば、TOPIXや日経平均株価などの指数がこれに当たります。

指数はその市場や商品の平均値を表すことが多いため、投資信託のベンチマークとして採用しているものもあります。投資信託の目論見書や運用報告書などに、ベンチマークの指定がされているものもあります。

ワンポイント

投資信託が1年で10%利益を上げたとしてもそれがよい結果だったのかはわかりません。なぜなら、その投資信託が対象とする市場の平均が1年間に15%上がっていたら、その投資信託は上手に運用できたとはいえませんよね? そこで基準となるのがベンチマークです。ベンチマークと比較して運用の成果がどのようであったかを評価します。したがって、投資信託が10%損を出していてもベンチマークが15%下がっていたら、「ベンチマークを上回った」ことになります。

SMBC日興証券 初めてでもわかりやすい用語集から引用

疑問2 設定時期が有利に働いたことを見落としている

疑問点の2は、ひふみ投信の設定時期について見落としている点です。

とはいっても、これを「カンブリア宮殿の見落とした点」とするのは、ちょっと酷にすぎるでしょう。今回、筆者は「ひふみ」について徹底的に調べようと考えて、様々なウェブサイトやブログをチェックしましたが、この点について触れている文章は全く発見できませんでした。

ひふみ投信の設定は2008年の10月1日。実はこの時期は非常に特殊な時期でした。同時期の個別銘柄のチャートを一例挙げましょう。

上記のチャートは、ひふみ投信が設定された2008年10月前後のソフトバンク(現ソフトバンクグループ 9984)のチャートです。

もう、お気づきでしょう。ちょうどこの時期は「100年に一度」と言われたいわゆるリーマンショックの大暴落の時期と一致しています。当時は、一日一日、世界経済は薄氷を踏むような毎日が続いていました。

9月15日 リーマンブラザーズが経営破綻。負債総額6130億ドル(約65兆円)

9月15日 バンク・オブ・アメリカがメリルリンチを救済合併

9月16日 アメリカ政府がAIGの株式の79.9%を取得し事実上の国有化

9月22日 三菱UFJフィナンシャル・グループがモルガン・スタンレーへ出資することを発表

9月29日 アメリカ合衆国下院が緊急経済安定化法案を否決。「世界恐慌の再来」を危惧し、NYダウは史上最大の777ドル安

9月29日 白川日銀総裁、深夜に「ドルの短期流動性は枯渇した」と発言

10月3日 カリフォルニア州財政危機表面化

10月7日 ロシアRTS市場が19%下落。一時取引停止

10月7日 アイスランド・クローナが対ユーロで30%暴落。同国政府が全金融機関を国有化する法案を可決

10月8日 日経平均が952円安(-9.38%)

10月8日 イギリス政府が国内銀行向けに500億ポンド(872億ドル)の公的資金注入計画を発表

10月8日 NYダウ再び暴落、678ドル安(-7.3%)

10月9日 ニューシティ・レジデンス投資法人が東証上場REITとして初の破綻

10月10日 大和生命保険が経営破綻

10月10日 日経平均が881円安(-9.62%)

10月10日 東京株式市場の時価総額が、1年でほぼ半減

10月10日 ロンドン、パリ、フランクフルト、ロシアの株式市場軒並み約10%下落

10月13日 日米欧5中銀はドル資金の無制限供給を発表、これにより数日は落ち着く

10月16日 景気後退懸念からNYダウ733ドル安、日経平均1089円安(-11.41%)

10月18日 アメリカ大手金融期間が公的資金注入を受け入れる

ソフトバンクは借り入れの額が多い会社として知られていましたから、当時のような金融危機にはもっとも脆弱な体質と見なされて悲惨な下げに直面しました。前掲のチャートで明らかなように、3ヶ月足らずで、2,060円から636円と、軽く3分の1以下に急落しています。背筋が凍りますね。

なお、このリーマン・ショック時のソフトバンクのチャートは、非常に珍しい形です。急落後一点で大底を打って、その後鋭角的に戻っています。これが180度逆で天井を付ける場合であれば、むしろ普通の形なのですが、底打ちを鋭角的につけているのは極めて異常な形であり、ある意味ではリーマンショック(とその後の立ち直り)が100年に一度かどうかはともかく、極めて稀な事象であったことを示していると考えます。

底入れ相場は、逆三尊底のほかは、一目均衡表の条件にはまる二番底型が一番良いわけであります。いわゆるナベ底。でありまして、大底において鋭角的であることはほとんどありません。

細田悟一(一目山人)著 一目均衡表週間編 238頁

当時、私は平和不動産の転換社債を多くの顧客に70円台前半で購入していただいたことを覚えています。平和不動産は、兜町の東京証券取引所のオーナーとして知られる歴史ある不動産会社です。破綻することなど普通は考えられないのですが、4年たたずに100円で償還になる債券が70円台と、普通では考えられない価格に下げていました。平和不動産が潰れなければ4年足らずで4割近い利益です。

現在われわれは、当時のリーマンショックが経済恐慌への引き金を引いてしまうことなく、かろうじて、世界経済が正常化へ向けて出発することができたことを歴史的事実として知っています。

しかし、当時は世界中の金融機関が、サブプライムローンと称する、今思えば非常に危険な債券を担保に融資しており、そのリスクをヘッジする保険の元締めであるAIG(アメリカンインシュアランスグループ、日本ではかつてのアリコジャパンの親会社として有名でした)が破綻確実、とみなされていましたから、何があっても不思議ではなかったのです。

結局、AIGはアメリカ政府が実質国有化に踏み切り事なきを得たのでした。日本もアメリカも民主主義の国ですから、議会が「銀行救済に税金を使うのはけしからん」というようなポピュリズムの方向に走れば、実際どう転ぶかわからなかったのです。

私は当時次のように考えました。平和不動産が潰れるときは、世界中の銀行・企業が潰れるときだ。そうであれば、平和不動産に限らず、どうせ何に投資していても駄目だった、ということになる。逆に、もし世界経済が持ちこたえれば、100円で償還されるのはほぼ確実だ。それなら70円台の債券をお薦めしない手はない、というような、異常な発想をめぐらせていたことを鮮明に覚えています。

さて、レオス・キャピタルワークスにとって、このような「100年に一度?」の暴風雨の中で新たな投資信託を出発させることは、どのような意味があったのでしょうか。

素直に普通に考えれば、最悪の時期にスタートした、と感じられるかもしれません。確かに、投資家の心理としては完全に冷え込んでしまって、新規設定の投資信託どころではない、ということになります。新規の資金を獲得する、という意味では最悪な時期でした。実際、ひふみ投信は当時全く売れず、船出したばかりのレオスは資金繰りに行き詰まってISグループに身売りすることを余儀なくされました(後述します)。

しかし皮肉にも、高パフォーマンスを印象づけるためにはこの上ない最高のタイミングだったと言えます。この点について考えてみましょう。

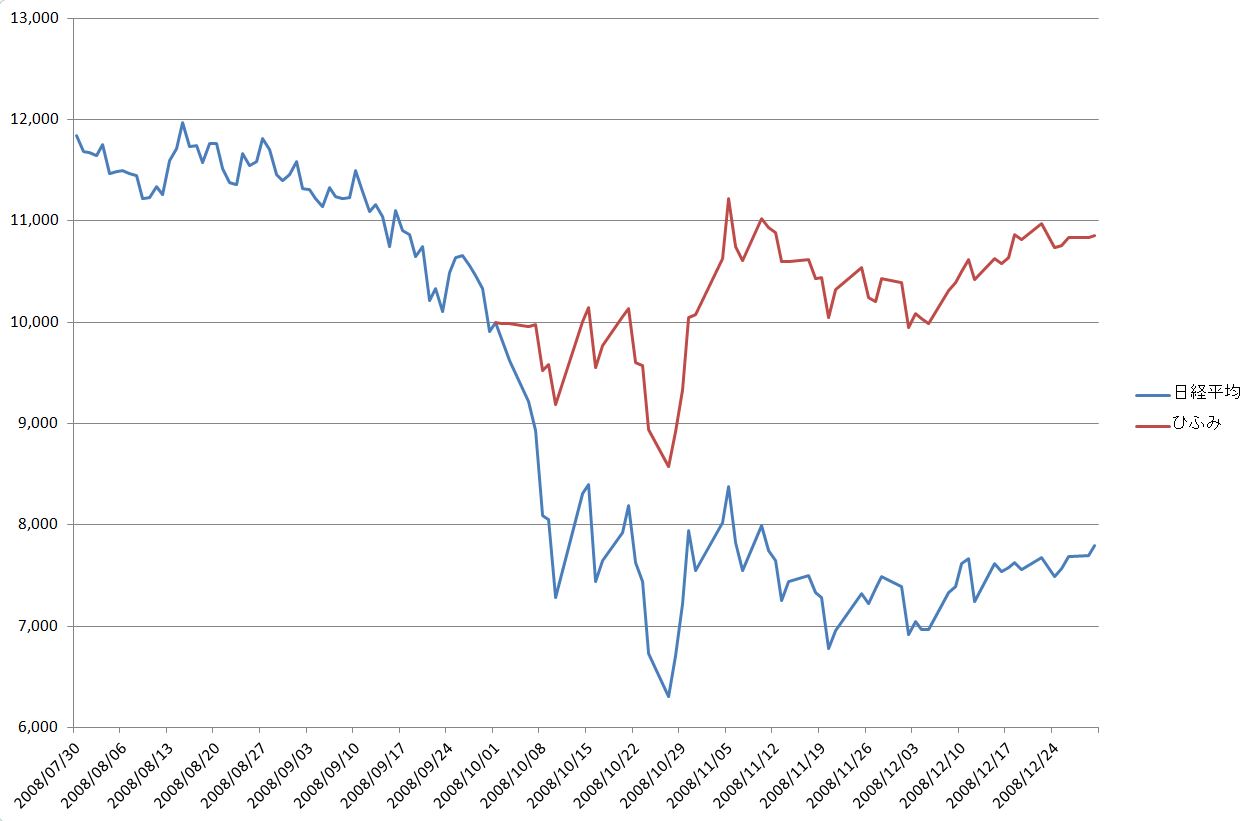

上図は、筆者がひふみ投信の設定日である2008年10月1日を基準日として日経平均を10,000円に補正して作図したチャートです。

ひふみ投信は、日本の投資信託としては珍しく、フルインベストメント(※豆知識4)の投信ではありません。50%までは現金ポジションを保持できるという運用方針になっています(フルインベストメント:投資家から預かった資金を基本的に全て投資に回す方針)。

当時のひふみ投信のチャートを日経平均と比較すると、募集直後に日経平均が激しく下落していますが、ひふみ投信は数日はほとんど値下がりしておらず、その後も10月27日時点で日経平均が37%値下がりしていたのと比較して15%の下落で済んでおり、半分以下の下げで踏みとどまっています。

逆にその後の短期的なリバウンドによって、日経平均が37%のマイナス→16.3%のマイナスとマイナス圏に終始しているのに比べ、ひふみ投信は15%のマイナス圏から逆に12%プラスに浮上しています(11月5日)。

ほぼ一ヶ月で、30%近く日経平均を上回っているわけですが、いくら運用が優れていたとしても、これは募集開始直後の特殊要因だと考えられます。

急落時に全てキャッシュでスタートし、うまく、急落後の安値圏で株式の組入れを行うことができたと推察して良いでしょう。募集面では最悪の環境だったと言えましょうが、パフォーマンスという点ではこれ以上ない環境だったとも言えます。

そして、運用開始1ヶ月強で30%のアドバンテージを持ってスタートできたことは、その後、非常に大きかったと言えます。数年後のパフォーマンスとして、10,000円→40,000円と、10,000円→52,000円とでは、全く投資家に与えるインパクトが異なってきます。

私は、ひふみ投信のパフォーマンスを考える上では、設定前後の特殊なマーケットを考慮し、株式への配分がほぼ完了したと見られるところから、評価するべきだと思います。設定時、まさに大暴落の真っ最中に100%のキャッシュを自由に配分できた、という点と、フルインベストメント方針を採用していなかったことから最大50%の現金を確保しながら購入を進めることができたという点で、非常にラッキーなタイミングだったとと考えます。ひふみのパフォーマンスを考える上では、設定時に史上まれな大暴落の時期にぶつかっていたという特殊性の影響を除外して評価するべきではないでしょうか。

ちなみに、ひふみ投信が設定されたリーマンショックの渦中、10月28日に日経平均は1989年のバブル期最高値38,957円から暴落したあとの、約30年間のザラ場最安値6,994円をつけました。

ひふみ投信は、ベンチマークを設けていないですが、参考指数としてトピックス(配当込み)指数を用いて月報を作成しています。大型株指数を参考指標に用いる点は賛成できませんが、配当込みの指数を用いている点は良い点だと考えます。

多くの投信会社が、ベンチマークに配当を考慮しない指数を採用しています。非常に問題がある慣行だと考えます。投資家は複利で得るはずだった配当を得られていないデータと当該の投資信託を比較させられて、その投資信託を過大評価する羽目になります。

日経平均の配当込みのパフォーマンスは、「日経平均トータルリターン・インデックス」として公表されています。しかし、公表開始は2012年12月3日です。公表されたのが数年前ですので、長期のマーケットを考察するのには使えません。

日経平均 トータルリターン・インデックス

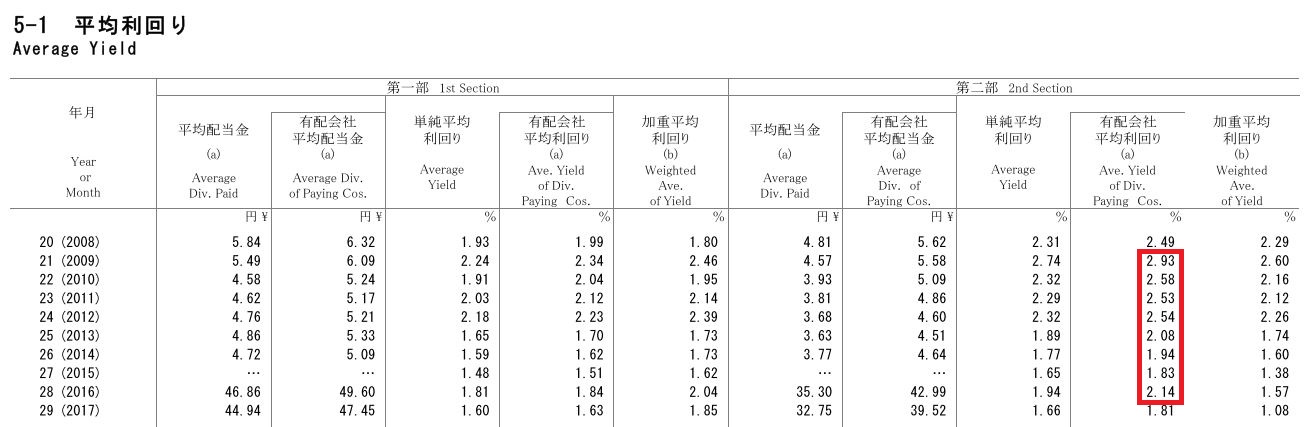

以下は、日本取引所グループが公開している東証銘柄の配当利回りデータです。

ひふみ投信は中小型株の運用に特色のある投信です。そして、組み入れる銘柄はどちらかといえば業績好調な銘柄になる傾向が高いでしょうから、無配株の比率は低いはずです。そこで、入手可能なデータのうち、東証二部の有配会社の平均利回りを参考にします(あくまでも目安です、正確な配当の水準を特定できるものではありません)。

2009年から2016年までの東証二部で有配会社の平均利回りは、

2.93%、2.58%、2.53%・・・・

複利計算していくと

1.0293✕1.0258✕1.0253%・・・・=1.2015

あくまでも目見当ですが、ざっと2割程度、配当考慮前の指数は過小評価されていると言えそうです。

先程のチャートではひふみが同じ小型株の指数であるJASDAQに対してもかなり上回っていた印象でしたが、

1,指数を大型株指数のTOPIXや日経平均ではなく、同じ中小型株のJASDAQ指数と比較し、

2,設定直後のリーマンショックの暴落を考慮して急落が止まった日を起点にし、

3,配当累計を修正した場合、

ひふみは 42,374円

JASDAQは 37,800円(31,500円✕1.2)

いかがでしょう、いくつか種明かしをしてみましたが、私が「日経平均の倍以上の利益を叩き出した驚異の運用成績」とのナレーションに、大いに違和感を感じた理由をご理解いただけましたでしょうか。

もっと言えば、同じ小型株で運用している投資信託同士で比べたときに、ひふみ投信は必ずしも際立って優秀な運用成績であるとは言えません。この点については後述します。

ある証券会社の担当者から「斉藤さん、ひふみプラスが私の証券会社でも取扱をはじめましたよ!」と興奮した口ぶりでご教示いただいたことがあります。

藤野氏は長く「カリスマファンドマネージャー」として著名な人物であり、マスコミへの登場頻度も高く、また、「参考指数」のTOPIXと比較したときのパフォーマンスが強烈に優れていますから、「ひふみ」は投資家に非常に受けがよいです。

そのような「ひふみ」の外販商品である「ひふみプラス」がいよいよその証券会社でも購入できるようになりましたよ!とお客様にお伝えしてほしいという趣旨でした。

冒頭にご紹介した新規のお客様に「君のところで買えるのか?」と聞かれたときも、「はい、ちょうど購入が可能になりました。良いタイミングでお客様になっていただき私も嬉しいです、早速購入しましょう!」などとお伝えすれば、かなり大きな金額のご購入(それも新規の資金導入で)に繋がったことはほぼ確実です。しかし、私はそうしませんでした。

「ひふみ」が良い商品だと考えて推奨した証券マンや銀行員、IFAは多いと思います。実際、ひふみプラスをお薦めしない理由は、かなり熱心にその内容を調べなければ思い浮かばないでしょう。また、仮にある商品について顧客が抱いているイメージと、その実態にズレがあることを証券会社や銀行及びIFAの担当者が知っていても、顧客が購入する気になっているものについて、あえて注意をうながすようなことをしないほうが普通かもしれません。好ましいことではありませんが。

しかし、私は現在に至るまでひふみプラスをお薦めしたことはありません。そして、現在、「ひふみ投信」「ひふみプラス」はその資金規模の膨張やそれによる運用方針の変更を余儀なくされており、今後もお薦めすることはないと思います。その理由は後ほど詳しく書きます。

「ひふみ」を低く評価している訳ではありません。その商品が優れていることと、実際に購入すること・推奨することはイコールではありません。「ひふみ」以外にも多くの選択肢があるからです。

※豆知識4 フルインベストメント

フルは「目一杯」インベストメントは「投資」。従ってフルインベストメントとは、ほぼ全てを主な投資対象に投資するということです。その投資信託がフルインベストメントの方針を採用しているかどうかは、大体において目論見書の「投資方針」や「ファンドの特色」に記載されています。「◯✕への投資は高位を維持することを基本とします」のような記載がそれです。

フルは「目一杯」インベストメントは「投資」。従ってフルインベストメントとは、ほぼ全てを主な投資対象に投資するということです。その投資信託がフルインベストメントの方針を採用しているかどうかは、大体において目論見書の「投資方針」や「ファンドの特色」に記載されています。「◯✕への投資は高位を維持することを基本とします」のような記載がそれです。株式に投資する投資信託がフルインベストメントで運用するということは、市場環境がどうであっても資産のほぼすべてを株式に対して投資することになります。株式市場が上昇した場合、利益を確保しやすく、下落すれば損失をそのまま受けることになります。

それではフルインベストメント方針を採用していない場合はどうでしょうか(「ひふみ」はこれにあたります)。その場合は、例えば今後の下落局面を想定し株式を減らし現金を増やすことにより、もし読みが当たって下落した場合は下落のダメージを減らすことができます。逆に上昇局面を想定すれば、今度はフルインベストメント状態にして目一杯株式に投資して利益を狙うこともできます。

疑問3 日経平均が下落局面で逆に上昇したと報じていた

番組では、2016年末から2017年1月末まで、日経平均が下がったが、ひふみは上昇したからすごい!下げ相場でも守りに強い、と報じられていました。

これまで述べてきたように、日経平均は日本を代表する大型株225銘柄により構成されている一方、ひふみは中小型株による運用に特色のある投資信託です。何をか言わんやですが、わずか1ヶ月程度、日経平均が下落している時期を切り取って、その間にひふみがたまたま上昇したからと言って、これをわざわざ取り上げるというのは、いかがなものでしょうか。

これまで、中小型株の指数としてお伝えしてきたJASDAQと比較すれば、ひふみよりも更に上に行っています。

ひふみの運用が優れていたから、株式の平均的な動きと反対に、平均的には下落していた時期も上昇したのだ、というのは少し違うのではないでしょうか。たまたまこの番組の放送1ヶ月前の動きとして、小型株は上昇し、大型株が下落した局面だったというだけでしょう。こんなことは、常に起こっていることです。

放送直前(放送日は1/26)の1ヶ月に起こったことをあえて取り上げているということが気になります。急遽この部分を追加したのは、番組制作者の側の意向なのか、レオス・キャピタルワークスの意向だったのか。

前述の通り、ひふみはベンチマークを設定していないのにもかかわらず、あえてTOPIXを参考指数として月報の冒頭の目立つ位置に比較チャートを表示していますが、外国株を運用に加えている今、参考指数として日本株のしかも大型株指数のTOPIXを用いることは、不適当の度合いが高まっていると考えます。

現状の運用資産をいくつかの資産規模に分解して、それに応じた指数を加重平均したものと比較してくれればよいのですが。運用会社にとっては大した手間ではないと思います。

ひふみの運用成績が、中小型株で運用している投資信託同士で比較したときに、必ずしも圧倒的に優れているわけではないことについても述べましたが、運用資産の資金量は圧倒的です。資金量が巨大になったために大型株や外国株の運用も混在させざるを得なくなっています。

そのために、中小型株100%で運用できている、より資金規模の小さな投資信託と比べると運用成績が見劣りしている面があると思います。

この辺の事情を、一般の投資家にオープンにする時期が来ているのではないでしょうか。上記のようなオリジナルな参考指数を用いることは、より投資家の側に立つ姿勢をアピールできることになるでしょうし、運用成績ではなく、大型株の持つディフェンシブな側面をアピールしやすくなると思います。

上場企業の規模によって値動きが全く異なることは自明のことです。細田悟一氏(一目山人)はこのことを当然の前提として、小型株の動きと大型株の動きの違いを精査することによって、マーケット全体のその時点での性格やその先に考えられること、注意しなければならないことに踏み込んで論考されています。

少し頻繁に売買される方は、今一分をかけて、第二部のダウ均衡表をも作成して頂いて、両々参照されることは、時に取って非常に効果的であります。相場の大底入れ。中断モミ。天井打ちの時は、第一部と第二部とが同調する時もあり同調しないときもありますが、相場の大底圏内にきて、第二部が大きく突込んでも、第一部は叩けない。となれば、転機の近きを一応考えるべきでしょう。反対に、天井圏と考えられるところへ来て、第二部が大きく燃えているにもかかわらず第一部はそれに同調しない。ということになれば、異変の近きを示唆している時が少なくありません。同調するにしましても、両者が一緒に大きく燃えて値上がりも甚だしい時は、そうなる前の両者の均衡表の在り方をよく観察必要があります。

細田悟一(一目山人)著 一目均衡表 53頁~54頁

疑問4 大量保有している超小型株を紹介した結果急騰

番組の中で、藤野英人氏(レオス・キャピタルワークス代表)が、九州の地方都市(宮崎)のWASHハウスを訪問する様子を報じていました。入り口に胡蝶蘭の花束が数多く飾られていましたが、おそらくWASHハウスの上場に際してのお祝いに取引先などから送られたものでしょう。

WASHハウスの児玉康孝社長と面談した藤野英人氏は、児玉氏の印象が非常によく「かなり、これはいいと興奮した」「謙虚と自信がよく混じった人」「全国展開の青写真が描かれていて、地方でこれから伸びてくる経営者の一つの典型」と手放しで称賛していました。

レオス・キャピタルワークスは2016年11月22日にWASHハウスを279,400株(8.61%)取得した旨の報告書を提出しています。前述の会社訪問によって、藤野氏がWASHハウスと児玉社長から受けたポジティブな印象が、この会社へ投資するという決断を後押ししたと思われます。なお、上場株券等を5%を超えて保有する場合は、大量保有報告書の提出が必要となります(5%ルール)。

レオス・キャピタルワークス 大量保有報告書

大量保有報告書によれば、購入したのは上場初日です。このような品薄株は流動性に乏しく、まとまった株数を購入するのはむずかしいです。自分の買い注文で値段が跳ね上がってしまうからです。しかし、上場初日であれば大量の売買が行われますから比較的容易に取得できたと思われます。

番組の中では放映時点で、ひふみがWASHハウスの第三位の大株主になるほどの大量の株式を買い付けていることを報じていました。全株式の9%以上、335,500株、15億円相当と報じていました(テレビ東京 カンブリア宮殿 2017/2/16放映分、放送開始後16:12くらい)。したがって、上場初日に279,400株購入した後も、番組放映時点までは買い増ししていたことになります。

2018年6月時点のWASHハウスの株主構成をみると、児玉康孝社長が筆頭株主で約28%を所有、オーナー一族と持株会社で過半を占めており、浮動株は27.5%にすぎません。このような、小型株の株を9%も持ってしまえば、ただでも品薄な株が、さらにその品薄な傾向に拍車がかかるのは明らかです。

私はこの番組の放映時点で、ひふみ(のマザーファンド)の運用総額が優に1,000億円を超えてきているのを知っていましたからこのような超小型株に投資していることを知り、かなり驚きました。運用額からみて、売却したい時にスムーズに売却するには金額的に大きくなりすぎるのではないかと感じたからです。

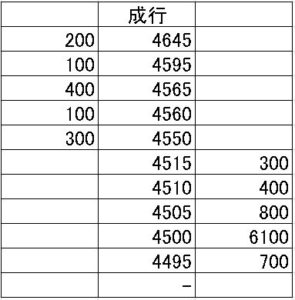

呈示した表は、2017/4/14の大引時のWASHハウス株式の注文状況です。筆者が大引け時の状況を証券会社の画面からキャプチャーし転記したものです。業界では「バイカイ」とか「板」と言われるもので、いくらの値段で何株の注文が出ているかを示すものです。中央の数値が株価、左側の数字がその株価で出ている売り注文の株数、右側の数字がその株価で出ている買い注文の株数です。

呈示した表は、2017/4/14の大引時のWASHハウス株式の注文状況です。筆者が大引け時の状況を証券会社の画面からキャプチャーし転記したものです。業界では「バイカイ」とか「板」と言われるもので、いくらの値段で何株の注文が出ているかを示すものです。中央の数値が株価、左側の数字がその株価で出ている売り注文の株数、右側の数字がその株価で出ている買い注文の株数です。

一見して、売り注文も買い注文も非常に少ないことが見て取れます(業界ではこれを、「マバラな注文状況」と言います。

見えている買い注文は全部合わせても1万株に達しません。売り注文に至っては、1,000株程度しか出ていません。このような品薄株を70万株(分割により株数は2倍になっています)近くも売却しようとすると、自分の売りによって値段を下げてしまうか、長い時間を掛けて処分するしかありません。

余談ですがWASHハウスがカンブリア宮殿放送後に高値をつける過程で出来高は次第に小さくなっている傾向が読み取れます。高値をつける直前に、1:2の分割で発行株数が2倍になっていますから、高値をつける時点での出来高は上図のチャートで見て取れるよりも実際には2分の1と見積もらなければなりません(株価の方は執筆時2019年2月の株価に整合的に補正してあります)。

出来高の減少により天井打ちを判断する

2017年2月~3月の2ヶ月で株価は(高値)は約2.5倍に達しました。番組の中では、この会社が有望であると藤野氏が見立てた経緯と、レオス・キャピタルワークスが大量に購入したことをはっきり報じていました。その影響はどの程度あったのでしょうか。放送日の約2週間前から動意づき、放送日の直後に出来高が大きくなっていることが気になります(上場直後の大商内は比較する対象としては不適当です)。

レオスがWASHハウスを大量保有していたことは、大量保有報告書によって公に明らかになっていることですから、インサイダー情報とは言えませんが、しかし、カンブリア宮殿でとりあげられることを事前に知り得た場合は、この放送によって株価が動意づく、という予想は十分可能です。

この放送では、WASHハウスへの企業訪問をとりあげた後に、短時間、滋賀県のニイタカ(4465)という企業への訪問の様子を報じていました。WASHハウスだけを取り上げたわけではありません。しかし、時間配分はWASHハウスが約5分、ニイタカは1分足らずでした。

| 2016/12期実績 | 2017/12期計画 | 2017/12期実績 | 2018/12期実績 | |

| 売上高 | 3,118 | 4,260 | 3,375 | 2,988 |

| 純利益 | 192 | 256 | 156 | 63 |

WASHハウス 2016年12月期決算説明会資料

WASHハウス 平成29年12月期決算短信補足資料

WASHハウス 平成30年12月期決算短信補足資料

結果的に、当初の強気な計画が未達に終わった後、業績は振るわず、WASHハウスは2年足らずで高値から10分の1になりました。

結果的に、当初の強気な計画が未達に終わった後、業績は振るわず、WASHハウスは2年足らずで高値から10分の1になりました。

レオス・キャピタルワークスの運用報告書を見ると、2017/10/2現在のWASHハウス期末残高は298,800株、2018/10/1現在のWASHハウスの期末持株数はゼロとなっています。番組放映時の持株数は、335,500株と伝えられていましたから、1:2の分割で、分割後の株数に換算すると671,000株の持ち分を保有していたことになります。従って、2017/10/2までに過半を売却し、その後2018/10/1までに全てを売り切ったと考えられます。

ひふみ投信 運用報告書(全体版)第9期

ひふみ投信 運用報告書(全体版)第10期

マバラな買い注文をにらみながら、大量の株を処分するのはなかなか大変なことだと思われます。購入当時、1,200億円程度だった「ひふみ」全体の運用資産は2019年2月段階では7,000億円以上になっています。1,200億円程度だった放送当時でも大いに疑問だったのですが、この規模になってくると中小型株の機動的な運用をすることはかなり難しくなっているかと思います。

率直に言って、投信運用会社が、目下現在進行中の投資案件に関しマスコミを通じて情報を出す際には慎重な姿勢が必要であると考えます。法令上は問題ないのかもしれませんが、コンプライアンスは法令を遵守すればそれで足りるということではありません。法令「等」です。少しでも疑念を生ずるようなケースは、君子危うきに近寄らず、という態度が望ましいと考えます(私見です)。

同じ独立系で、運用会社として唯一上場しているスパークス・グループの阿部修平氏は、ZUU onlineへのインタビューで個別銘柄に関しては何が有望であるかに関して「立場上固有名詞を述べることは出来ない」と答えています。

https://zuuonline.com/archives/185475

なお、レオス・キャピタルワークスは2018年末の新規公開が予定されていましたが、幹事のみずほ証券による指摘により延期された経緯があります。みずほ証券による指摘は「コーポレート・ガバナンス及び内部管理体制の有効性について、投資家保護の観点から深堀りすべき事項が発生した」とのこと。藤野英人氏はこのことにつき「納得できない」と発言していますが、執筆時点(2019/2/13)でこのあたりの事情は公表されていません。もし、本当に「投資家保護の観点から深掘りすべき事項が発生した」のであれば、すみやかに明らかにされるべきだと考えます。

募集株式発行及び株式売出しの中止に関する取締役会決議のお知らせ ニュースリリース 2018.12.20

私はどうしても「深掘り」という言葉にひっかかってしまいます。上場直前になってスケジュールを白紙に戻すことを伝える極めて重大な文書の表現としては、全くそぐわない印象を受けます。まるで投資家保護は「努力目標」であるかのような。どこまで何を掘れば投資家保護は上場できる程度に改善するのでしょうか。投資家保護は程度の問題なのでしょうか。現状でも一応、投資家保護の観点から問題はないのだが、改善が必要だ、というような玉虫色の表現に感じます。今後のリリースに(リリースをするかどうかも含めて)注目されるところです。

信じて託すのが本来の投資信託

投資信託とは(大前提)

投資信託とは一体どういうものでしょうか。

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。

出所 投資信託協会 そもそも投資信託とは? 太字・下線付記は筆者運用会社では、経済・金融情勢などに関するさまざまなデータを収集・分析し、専門家がノウハウを駆使しながら、信託財産をどの資産にどうやって投資するのかを考え、信託銀行に対して運用を指図します。投資信託を作り・運用する運用会社は、投資信託において最も重要な役割を果たしているといえるでしょう。

出所 投資信託協会 投資信託の仕組み・投資信託運用会社の役割 太字・下線付記は筆者

一見して、専門家のノウハウを信じて資産の投資を彼らに信託する、という点が投資信託の特徴であることがわかります。

アクティブ型投信とインデックス型投信

投資信託には様々な分類の仕方がありますが、そのうちの一つに、アクティブ型とインデックス型(パッシブ型)の分類があります。ひふみ投信やひふみプラスは代表的なアクティブ型投信の一つです。

投資信託の「アクティブ型」とは、ある一定のベンチマーク(日経平均株価やTOPIXなどの指数)を基にして、そのベンチマークよりも運用成績が上回ることを目標に運用を行うものです。たとえば、運用会社が投資対象の値動きや将来性などについて調査・分析を行い、ベンチマークと違いを出すかたちで運用します。

一方、「パッシブ型」とは、ベンチマークにおける値動きと連動させるように運用を行う方法です。この方法では、ベンチマークと同一の動きを目指して機械的に運用を行います。パッシブ型の主な運用方法としてあげられるのが、「インデックス型」と呼ばれるものです。

出所 フィデリティ投信 投資信託選び「アクティブ型」「パッシブ型」って何!?

アクティブ型投信はベンチマークを上回る運用成績を目指して、投資対象を調査分析しています。一方、パッシブ型投信はベンチマークと同一の動きを目指して機械的に運用を行っています。ベンチマークについては前述しました(豆知識※2)。

インデックス型投信にファンドマネージャーは不要

パッシブ型投信は日経平均やTOPIXに連動することを最終目的にしているわけですから、前述したような運用会社の役割、すなわち

「経済・金融情勢などに関するさまざまなデータを収集・分析し、専門家がノウハウを駆使しながら、信託財産をどの資産にどうやって投資するのかを考え、信託銀行に対して運用を指図します」

というようなことは、全く期待されていないことになります。下手に、ファンドマネージャーの裁量など発揮してもらうと困る、余計なことはするな、という世界です。

パッシブ型(インデックス型)投信の運用において、運用会社に求められているのは、マーケットを上回る利益を取るための努力をするなどの、余計なこと?はしないことです。マーケット全体に連動するようにポートフォリオを日経平均やトピックスの相似形に保つことだけです。

パッシブ型(インデックス型)投信において、そのゴールは、その投資信託がベンチマークとして採用している指数(インデックス)に極力精緻に連動させることに過ぎません。細かいノウハウはありますが(※豆知識5 インデックス投信の運用手法)、個別銘柄の息遣いに耳を澄ませたりマーケットの動きを読んだり、国内・国外の政治経済の流れをキャッチし先読みする、などということとは全く無縁です。これらが積極的に(アクティブに)相場に取り組むということの意味ですが、インデックスファンドを志向する時点でこれら全ては完全に放棄しなければなりません。

パッシブ型(インデックス型)投信において、そのゴールは、その投資信託がベンチマークとして採用している指数(インデックス)に極力精緻に連動させることに過ぎません。細かいノウハウはありますが(※豆知識5 インデックス投信の運用手法)、個別銘柄の息遣いに耳を澄ませたりマーケットの動きを読んだり、国内・国外の政治経済の流れをキャッチし先読みする、などということとは全く無縁です。これらが積極的に(アクティブに)相場に取り組むということの意味ですが、インデックスファンドを志向する時点でこれら全ては完全に放棄しなければなりません。

例えば同じ日経平均連動型の複数の投資信託を比較する場合、買付手数料や信託報酬など投資家が負担するコスト以外には、ほとんど比較するポイントがありません。いきおい、運用会社や販売会社は低い手数料を提示することにより競争することになります。

手数料の切り下げ競争は、手数料の安さ以外にアピールできる投資信託の魅力がない、ということに起因します。インデックス型投資信託には、相場の見通しについての優れた洞察力などは全く必要とされていません。いかに、インデックスに正確に連動する運用ができるか、それをコストを掛けずに実現するか、求められているのはそれだけです。数理処理のプロがインデックスファンドに求められるファンドマネージャーの姿であり、通常の意味合いの「ファンドマネージャー」とは異なっています。

レバレッジ投信はインデックス投信の亜種にすぎない

レバレッジ投信はインデックス投信の亜種にすぎない

レバレッジ投信にはリサーチもファンダメンタルズ分析もテクニカル分析も必要ありません。ベンチマークとなっているインデックス(日経平均やTOPIXなど)の日々の値動き(一日一日の変動、前日比)の○✕倍に連動させることだけが至上命題です。

※豆知識5 インデックス投信の運用手法

連動させたい指数の銘柄を全て指数と同じ比率で保有すれば、完全に指数に連動するはずです。「完全法」といいます。完全法の欠点は、まとまった資金が必要になること、全ての銘柄を購入する必要があるためコストはその分かかることです。

連動させたい指数の銘柄を全て指数と同じ比率で保有すれば、完全に指数に連動するはずです。「完全法」といいます。完全法の欠点は、まとまった資金が必要になること、全ての銘柄を購入する必要があるためコストはその分かかることです。日経平均であれば、構成銘柄は225銘柄であり、かつ、日本を代表する大型株で構成されていますが、TOPIXは構成銘柄が数千に上ります。構成比率の低い銘柄は流動性も低いことが多いので、組入れを省略することがあります。この方法を「準完全法」といいます。

指数の構成銘柄には、違う銘柄でも同じような値動きをするものがあります。これを精緻に分析して、より流動性の高い銘柄で流動性の低い銘柄を代替させる方法もあります。「最適化法」といいます。

その投資信託で組み入れる銘柄の数が減れば、それはコストの低減に繋がります。一方で、当たり前ですが指数への連動性が落ちるリスクがあります。

ファンドマネージャーに左右されるアクティブ型

投資信託が、投資のプロであるファンドマネージャーや運用会社を信じ、大切な資金を託するものであるならば、アクティブファンドこそが最も投資信託らしい投資信託ということが言えるでしょう。

前述しましたとおり、インデックスファンドにおいては、投資家は投資のプロとしてのファンドマネージャーや運用会社の見通しを信じて資金の運用を託しているわけではありません。投資家がインデックスファンドに求めているのは、最小のコストで指数に連動させることだけです。

一方で、アクティブな投資には主に以下の3つの要素があります。

1,何を売買するか(投資対象)

2,いつ売買するか(タイミング)

3,どの程度売買するか(資金配分)

アクティブファンドのマネージャーは、上記の要素について有益な判断をすることができれば、その結果インデックスを上回る投資成果を出すことができる、ということになるわけです(市場平均よりも利益が大きい、市場平均よりも損失が小さい、市場平均だと損失になるはずだったが利益になった)。

仮にインデックスを上回ることが期待できないのであれば、わざわざ投資判断の対価(インデックスファンドよりも高い手数料)を負担して、アクティブファンドを選択する意味は乏しいことになります。

逆にインデックスファンドを上回る投資成果が期待できるアクティブファンドが存在したとしましょう。この場合は、割高な手数料を支払っても、なおそれを上回る投資成果が期待できるのであれば、アクティブファンドを選択するほうが合理的です。

ファンドマネージャーがインデックスを上回るノウハウを持っていれば、投資家は喜んで報酬を支払うはずですし、運用会社は大切な人材として良い処遇を与えるでしょう。下手なことをすればよそへ転職してしまいます。実際に、転職サイトdodaの2015年度の仕事満足度ランキング(全100職種)の中でファンドマネージャーは第1位と、最も満足度が高い職種でした。

1位の運用(ファンドマネジャー/ディーラー/アナリスト)は「仕事内容」と「職場環境」で1位、「給与・待遇」「労働時間」でも2位にランクインするなど、今回調査した5つすべての指標で満足度の高い職種であることが分かりました。回答者からは「やりたい仕事ができている」「成果主義で、仕事をしただけ自分の給与に反映される」といったコメントが寄せられています。

仕事に何を求めるかは人によるでしょうが、もし給料やボーナスを最も重視するのであれば、ファンドマネージャーの中でも外資系のそれは、おそらく日本で最も高収入の職業です。ひふみ投信・ひふみプラスの最高投資責任者、藤野英人氏がレオス・キャピタルワークスを立ち上げる直前に所属していた、ゴールドマン・サックス・アセットマネジメントの親会社、ゴールドマン・サックス証券のファンドマネージャーは、特に給与水準が高いことで知られれています(※豆知識6 ずば抜けて高収入のファンドマネージャー)。

なお、インデックスファンド・アクティブファンドのいずれを選ぶべきか(より実践的には双方の配分をどうするか)は、論点が広くかつ深い内容を含みます。機会があれば別稿で書きます。

※豆知識6 ずばぬけて高収入のファンドマネージャー

2005年の高額納税者ランキングは衝撃的でした。36億9千万円を納税して1位になったのはタワー投資顧問の運用部長、清原達郎氏だったからです。当時、「推定年収100億円」のスーパーサラリーマンとして有名になりました。

2005年の高額納税者ランキングは衝撃的でした。36億9千万円を納税して1位になったのはタワー投資顧問の運用部長、清原達郎氏だったからです。当時、「推定年収100億円」のスーパーサラリーマンとして有名になりました。同じ年の74位はゴールドマン・サックスの債券トレーダー佐護勝紀氏で、当年の宇多田ヒカルとほぼ同額の3億6千万円を納税しています。その後はゴールドマン・サックス証券副会長→金融庁参与→ゆうちょ銀行副社長→ソフトバンクグループ副社長。いまや孫正義氏の後継候補です。ソフトバンクグループといえば、今や国際的にも巨大な投資グループ。彼の今後から目が放せません。

2004年分の高額納税者上位51~100位

略歴:佐護勝紀 出所 SoftBank Group

あなたのファンドマネージャーは誰?

大切な資金運用を託すわけですから、ファンドマネージャーが一体誰で、どのような人物で、過去の運用成績はどうだったかが決定的に重要です。

しかし、新規設定の投資信託や設定してからさほど時間が経過していない場合は、過去の成績を調べようがありません。

担当しているファンドマネージャーが誰であるかを調べて、そのファンドマネージャーが過去にどのような投資信託を担当し、結果はどうだったかを調べれば、彼の手腕はある程度わかってきますが、これから投資しようとしている投資信託の実績を過去にさかのぼって調べることができれば、それが一番確実です。

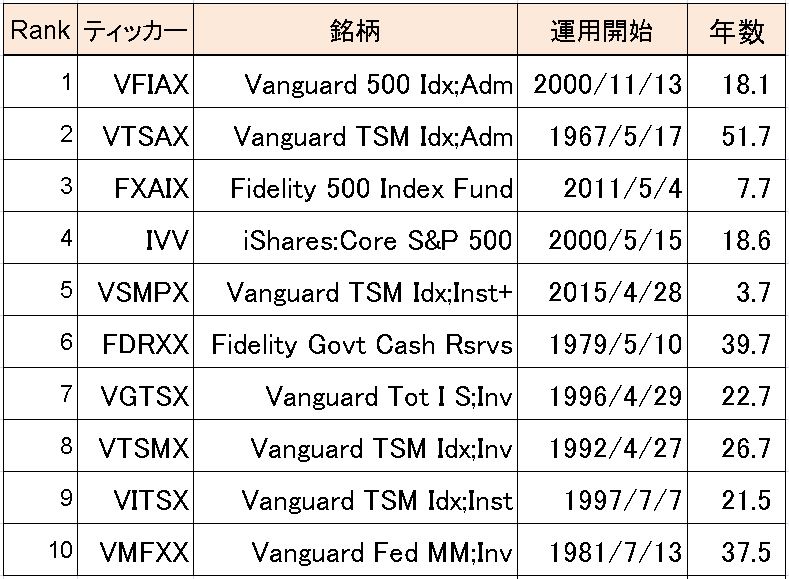

図は、アメリカで運用資産の残高が多いミューチュアルファンドのベストテンです(運用開始年月日と年数は筆者調べ)。

図は、アメリカで運用資産の残高が多いミューチュアルファンドのベストテンです(運用開始年月日と年数は筆者調べ)。

出所 MarketWath The 25 Largest Mutual Funds

一見して、設定来、長期間運用が継続しているものが多いことが見て取れると思います。上位10銘柄の平均運用期間は24.8年(2018年末日までカウント)、2番めに残高の多いファンドにいたっては50年を超える運用の実績があります。

アクティブファンドで最も運用資産の大きな フィデリティ・コントラファンド(1167億ドル、12兆8000億円程度、2019/2現在)は、自社ウェブサイトでファンドマネージャーの経歴や学歴を詳細に開示しています。

ファンドマネージャーは William Danoff氏

1990/9/17から現任(ファンド設定は1967/5/17)

現在担当しているファンド

Fidelity AdvisorR New Insights Fund – Class A (since 7/31/2003)

Fidelity AdvisorR New Insights Fund – Class M (since 7/31/2003)

Fidelity FlexSM Opportunistic Insights Fund (since 3/8/2017)

VIP ContrafundSM Portfolio – Service Class 2 (since 5/1/2018)

VIP ContrafundSM Portfolio – Service Class (since 5/1/2018)

Fidelity AdvisorR New Insights Fund – Class Z (since 7/31/2003)

FidelityR ContrafundR K6 (since 5/25/2017)

Fidelity AdvisorR New Insights Fund – Class C (since 7/31/2003)

FidelityR ContrafundR – Class K (since 9/17/1990)

FidelityR Series Opportunistic Insights Fund – Class F (since 12/6/2012)

FidelityR ContrafundR Commingled Pool Class 2 (since 1/17/2014)

FidelityR ContrafundR (since 9/17/1990)

VIP ContrafundSM Portfolio – Initial Class (since 5/1/2018)

VIP ContrafundSM Portfolio – Investor Class (since 5/1/2018)

Fidelity AdvisorR New Insights Fund – Class B (since 7/31/2003)

FidelityR Series Opportunistic Insights Fund (since 12/6/2012)

FidelityR ContrafundR Commingled Pool (since 1/17/2014)

Fidelity AdvisorR New Insights Fund – Class I (since 7/31/2003)

FidelityR ContrafundR Commingled Pool Class 3 (since 1/17/2014)

過去に担当したファンド

Fidelity Advisor® New Insights Fund – Class I

Fidelity Advisor® New Insights Fund – Class Z

VIP ContrafundSM Portfolio – Service Class

VIP ContrafundSM Portfolio – Service Class 2R

Fidelity Advisor® New Insights Fund – Class B

Fidelity Advisor® New Insights Fund – Class M

VIP ContrafundSM Portfolio – Service Class 2

Fidelity® Select Retailing Portfolio

VIP ContrafundSM Portfolio – Initial Class

VIP ContrafundSM Portfolio – Investor Class

Fidelity Advisor® New Insights Fund – Class A

Fidelity Advisor® New Insights Fund – Class C

Fidelity Advisor® Series Opportunistic Insights Fund

学歴

MBA, University of Pennsylvania – The Wharton School, 1986

BA, Harvard University, 1982

出所 Fidelity Fidelity Contrafund

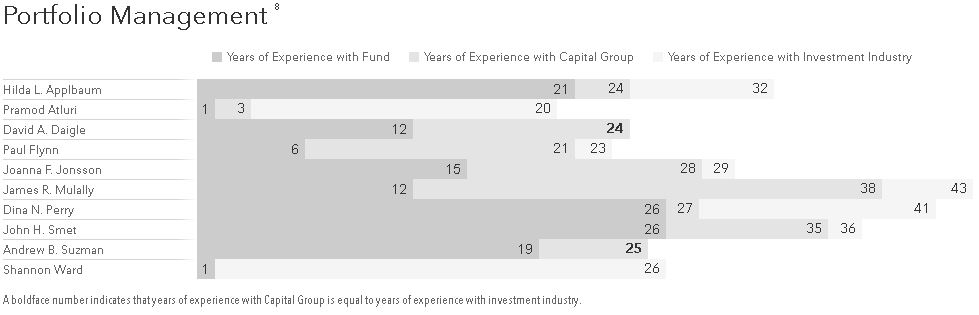

もう一例、「The Income Fund of America」を挙げます。設定は1973/1/12。こちらも運用資産 $66,696.73 Million(約7兆円 2018/12/31)の人気アクティブファンドですが、チーム制で運用をしています。それでもチームを構成するマネージャーたちの経歴を、このファンドに関与している期間、社歴、ファンドマネージャーとしての経験の三段階に分けて開示しています。

出所 The Capital Group Companies Inc. The Income Fund of America

出所 The Capital Group Companies Inc. The Income Fund of America

アメリカでは、別に情報ベンダーに月額何十万円も支払わなくても、誰でもその気になれば、気になっているファンドマネージャーがいつ、どのようなパフォーマンスを示してきたか存分に調べることが出来ます。リーマンショックの時どうだったか?ITバブルの時は?その崩壊の時は?などなど。

大事なお金を信じて託すのですから、託する相手のことを良く調べるのは当たり前のことではないでしょうか。

アクティブ型投信の現状 | いびつな構造

リート(REIT)に資金が集中 | 市場は極めて小さい

ひるがえって、日本のアクティブファンドのベストテンのうち、5銘柄は主にアメリカの不動産投資信託(REIT)に投資するものです。しかもベストスリーは独占です。

しかし、北米リートの市場規模は世界リートの約6割を占め世界リートの中では最大のマーケットですが、それでも総額で80兆円ほどしかありません。不動産投資信託は世界の資産総額の中では極めて小さなマーケットです。

出所 三井住友アセットマネジメント世界のREIT市場

一方、株式は約1京円、債券はその約2倍あります。世界のアセット総額の300~400分の1しかない小さなマーケットに、日本の個人投資家が殺到しています。いったい何故?

出所 岡三オンライン証券ウェブサイトから アセットマネジメントOne作成 世界の株式時価総額 「1京円」 時代へ

日本経済新聞社電子版 2018/2/10 債券バブル転換点 緩和10年、時価総額50兆ドル増

毎月分配型投信はなぜ売れるのか?

この奇怪な現象と一見無関係なようですが、表裏一体の事実があります。それは、10銘柄中8銘柄が毎月分配型と呼ばれるタイプであることです。

日本の投資家は長い間、分配金「利回り」の水準の高い投資信託を好んできました。残高のランキングを一瞥すれば一目瞭然、10,000円でスタートした投資信託が軒並み惨憺たる基準価格になっています。

そして、3,000円台や2,000円台に下落した投資信託で、年間に1割とか中には2割近く分配金の払い出しを強行している投資信託が最も好まれています。リーマンショック前にアメリカで不動産バブルがあり、それを追い風に基準価格が急騰した時代に分配の原資(あくまでも制度上の名目的なもの)を溜め込んだことが、現在の投資家の元本を取り崩して分配しやすい結果になっています。

したがって、上位にランクインした海外リート型投資信託は、全てがリーマンショックの2008年よりも前に設定されたものばかりです。結果的に、日本でもそれなりに長期間運用されている投資信託が好まれているように一見見えるのですが、アメリカでファンドの過去の実績が長期間精査されているのとは似ても似つかぬ不健全な背景があります。

以下は私見です。

かつて、元本取り崩しの場合「特別分配金」と称していたのですが、さすがに現在では元本払戻金と呼ぶようになりました。それでは、分配金「利回り」という表現については、問題はないのでしょうか。どうしても利回りと表現したいのであれば、元本を取り崩している場合はマイナスの利回り?として明示するべきではないでしょうか。元本を取り崩している金額を含めて「利回り」と表現して良いものなのでしょうか。大いに疑問です。

かつて、元本取り崩しの場合「特別分配金」と称していたのですが、さすがに現在では元本払戻金と呼ぶようになりました。それでは、分配金「利回り」という表現については、問題はないのでしょうか。どうしても利回りと表現したいのであれば、元本を取り崩している場合はマイナスの利回り?として明示するべきではないでしょうか。元本を取り崩している金額を含めて「利回り」と表現して良いものなのでしょうか。大いに疑問です。

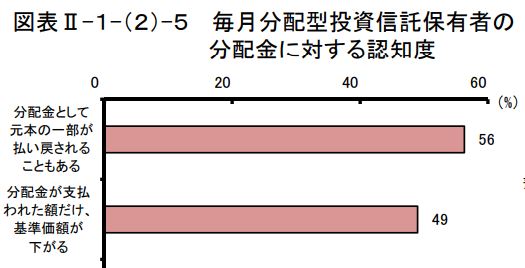

投資家は投資のプロではありません。誤解が生じないように業界は細かい用語にも細心の注意を払うべきだと思います。銀行や郵便局の窓口で投資信託が販売されている昨今、銀行員や郵貯の職員から「この投資信託の分配金利回りは◯✕%です」という説明がもし行われているのであれば、それは誤解を招きやすい表現だと感じます。実際に、毎月分配型の投信を保有する投資家の約半数が、元本を払い戻しされていることを理解していません。

関連するトピック 金融商品の盲点を伝えるのがIFAの使命

我が国の投資信託の残高の過半を占めている毎月分配型投資信託については、複利効果が働きにくいことに加えて、元本を取り崩しながら分配される場合には運用原資が大きく目減りして、運用効率を下げてしまうということが問題点として指摘されている。顧客へのアンケート調査41結果を見ると、毎月分配型投資信託を保有する顧客のうち、「分配金として元本の一部が払い戻されることもある」ことを認識していない割合は5割弱、「支払われた額だけ、基準価額が下がる」ことを認識していない割合は約5割にも上ることから、こうした毎月分配型投資信託の商品特性について、販売会社が顧客に十分情報提供した上で、顧客が商品選択しているのかについては疑問が残る(図表Ⅱ-1-(2)-5)。

出所 金融庁 平成28事務年度 金融レポート

金融庁は元本を取り崩す形で、見せかけの分配金の水準を高くして投資家に販売することは好ましくないとして業界に圧力を掛けています。業界が襟を正す必要は当然ありますが、欧米ではこのようなことはありません。イギリスでは、そもそも配当や金利収入のようなインカムゲイン以外の、値上がりによる利益についても分配を禁じています。そこまで厳密にする必要はないかもしれませんが、実質的に元本の払い戻しができないような制度をしっかり構築すれば分配金取り崩しによる販売競争はできなくなります。自発的に好ましくない営業を差し控えるのは理想論ですが、最初から明確な法令上のルールとして不合理な勧誘ができなくなるような体制の実現を切に希望します。

次々に新規設定されるテーマ型投信

一方で、日本の追加型投資信託は次々にその時テーマになっているような銘柄群で運用する投資信託を、新規設定しテーマが去った後、残高が急減する、という傾向を繰り返してきました。当たり前ですが、新規設定ですから過去の実績など調べることは不可能です。これから始まる投資信託の運用方針や見通しを目論見書で検討することしかできません。

一方で、日本の追加型投資信託は次々にその時テーマになっているような銘柄群で運用する投資信託を、新規設定しテーマが去った後、残高が急減する、という傾向を繰り返してきました。当たり前ですが、新規設定ですから過去の実績など調べることは不可能です。これから始まる投資信託の運用方針や見通しを目論見書で検討することしかできません。

テーマ型の投資信託のファンドマネージャーは何に投資するかを託されているとは言えません。託されているのは限られたテーマに関連する銘柄群の中から何を選ぶか、という限定された範囲になります。

投資家は、これからは◯✕のテーマが良いのではないだろうかと考えて、このような投資信託を選択するわけですが、そもそも何が良いのかを判断できるのであれば、投資信託にお金を投ずる必要はないはずです。

腕の良いファンドマネージャーがいれば、「全ておまかせします」というのが最も本格的にファンドマネージャーや運用会社を信じ託するやり方です。テーマ型投信はファンドマネージャーの手腕に全てを託していません。これから、どの業界が良いのか、どのような技術革新が有望なのか、世界経済のトレンドとそれにより恩恵を受けるテーマは何か?そして、何より投資として有望か。これらについての判断は容易ではありませんが、資金を投ずる時点で投資家の側で選択肢を絞っています。

往々にして、有望にみえるテーマほどすでに高くなっていて(織り込んでいる、という言い方をします)、投資としては最悪の結果を生むものです。しかし、有望に見えるテーマは、投資家にも理解できるストーリーが豊富に存在しますから、販売する側からするともっとも投資家にアピールする分野です。

そして、投資家が買いたくなる対象は良い結果を生まないことも多いのです。今現在旬のテーマに選択肢を縛られたファンドマネージャーは気の毒な面もあります。新聞広告やTVのCMでまるで、各社横並びのように一斉に、同じようなテーマの投資信託が喧伝されている様子をみると、正直あまり良い気がしません。

そして、これらの広告宣伝の費用は、明瞭な形ではないものの、最終的には投資家が負担しています。誰もが知っている親しみやすいキャラクターや有名人などを使った宣伝を見かけると、「これって投資家の手数料から出てるんだよね、、、」と苦々しい気持ちになります。

残念なことにテーマ型の投資信託は、パフォーマンスが振るわないという傾向があります。やや古いデータですが、モーニングスターが1999年度から2010年度まで各年度の新規設定投信の販売上位を調べたところ、3年後には7割弱が同じ資産クラスの市場平均を下回りました(新規設定投信は前述の通りテーマ型投信が多い)。

直感的に、購入時に人気化していた市場の物色テーマが3年間も延々と続くということのほうが、稀なケースだと理解されます。テーマ型の投資信託は、もともと、長期投資には向かないと言えそうです。

私は、新規設定される人気のテーマの投資信託は、まずおすすめすることはありません。(設定されてから長期間が経過した後に、かつての人気の市場テーマについて、やや短期の狙いを持って購入することは場合によっては、あり得ることだと思います)。

顧客の側に立つ

顧客の側に立つ

その時その時の人気の銘柄群をテーマ化して、多くの投信会社が同じようなテーマの投信を設定したり新聞広告を出向するようなタイミングは、そのテーマが投資家の間で人気化していることの現れです。

その時人気のテーマは暗転が近い、絶対にやめたほうが良い、というわけではありませんが、販売する側から見ると推奨しやすい環境にあることは確かです。「この商品はいま人気ですよ!」などと易きに流れることは、長期的にはお客sまあの信頼を失う恐れがあると考えます。

「旬」のテーマ用心

一例として過去十数年の新規設定投信の顔ぶれをみてみよう。「IT(情報技術)」「中小型株」「新興国通貨」「海外不動産投信」「シェールガス関連」などが相次ぎ登場し、いずれも「旬のテーマ」「成長性が見込める」などとして、個人投資家の人気が盛り上がった。

しかしこうしたテーマ株は、投信の設定時にはすでに買われて割高になっていることも多い。モーニングスターが1999年度から2010年度まで各年度の新規設定投信の販売上位を対象に調べたところ、3年後には7割弱が同じ資産クラスの市場平均を下回った。

出所 日経電子版 NIKKEI STYLE 2016/2/20

信じて託す時代への第一歩 | ひふみの人気化は画期的

「ひふみ」によりアクティブ型投信が認知された

日本の投資家は、過去の実績を調べてその投資信託を選んでいるのでしょうか。ファンドマネージャーは誰なのかご存知なのでしょうか?

前掲したように、日本で残高の多いアクティブ型投資信託は、いわゆる「分配金利回り」が高いものがほとんどです。残念ながらこれが高率であることと、投資家の利益としての利回りが高いことを混同している投資家も多いと思われます。

また、新規に購入されるアクティブ型投資信託は、過去の実績が全く存在しない、その時点で人気化しているテーマに合わせて新規設定される投資信託が多くなっています。新たに運用を始めるのですから、過去の実績を調べることなど当然不可能です。

このような現状は現状として将来的には日本の投資家も、アクティブファンドを選択することはファンドマネージャーや運用会社を選択するということであることを認識するべきだと思います。

前掲のアクティブファンド(日本)のベストテンの中で4位の「ひふみプラス」だけは全く分配金を出していません。基準価格も37,160円と3.7倍になっています。異彩を放っていますね。

ところで、ひふみプラスがそうであるように、10,000円でスタートした基準価格が37,000円になったらずいぶん高くなっていて今から買うのは危険ではないだろうか、との感覚を持つ方も多いかもしれません。しかし、この感覚は全くの錯覚です。基準価格が高いことと、運用している最終的な資産が高くなっていることとは別です※6。

前掲のベストテンの中では、「ひふみプラス」だけが、

1,何を売買するか(投資対象)

2,いつ売買するか(タイミング)

3,どの程度売買するか(資金配分)

ほぼ全てをフリーハンドで信託されている本格的なアクティブ投資信託であるといえます。

実は「ひふみ」以外にも同様の本格的なアクティブ型投信や、藤野英人氏以外にも優れた実績を持つファンドマネージャーは存在します。そのような優れたファンドマネージャーの多くは独立系の運用会社に所属したり運用会社を経営しています。これまでも、「ひふみ」のレオス・キャピタルワークスだけではなく、さわかみ投信、スパークス・アセットマネジメント、セゾン投信、鎌倉投信、コモンズ投信など、独立系運用会社が存在感を高めてきました。

しかし、これほどまで独立系の運用会社による投資信託が多く購入されることはありませんでした。ベストファイブに入るような例はもちろん「ひふみプラス」が初めてです。独立系の運用資産は全体の100分の1に過ぎません。

資産運用業界で銀行や証券などのグループに属さない「独立系」の存在感が高まってきた。好調な運用成績をテコに、主要20社の公募投信の運用資産は昨年末から今年9月末までで2割増えた。投信全体の伸び率(9%弱)を上回る。独自のセミナーを何度も開き「顧客との近さ」を売りにする。販社の論理やしがらみにとらわれにくいのも特長だ。

———–中略————

もっとも独立系の運用資産が公募投信全体に占める比率は1%程度にすぎない。フィデリティ・インベストメンツやキャピタル・グループなどの独立系が主流の米国などとの差はまだ大きい。

日本経済新聞 2017/11/3朝刊 より引用 下線付記、太字は筆者

前述したように、日本においては未だにアクティブファンドを過去の実績やファンドマネージャーの手腕で選択することが一般的になっていません。従って、銀行や証券会社などの系列下の運用会社は、それ以外の要素を重視して商品を供給する傾向があります。「(分配金+元本払戻金)/基準価格」を高位に保つために設計された投信や、その時々のテーマに沿った投資家受けする投資信託において、ファンドマネージャーのノウハウはさほど重視されません。

さらには、インデックス型(パッシブ型)投信において投資判断は不要です。

したがって、銀行や証券系の運用会社の投信を運用しているファンドマネージャーがいったい誰であるのか、投資家の側も多くの場合ほとんど意識することはありません。販売会社やその担当者ですら誰が運用しているのかわからない投信を推奨しているのがお寒い実情と言えます。

もちろん、例外はあります。銀行証券系列の運用会社に所属する、著名なアクティブファンドマネージャーとして、アセットマネジメントOneの岩谷渉平氏、大和住銀の苦瓜達郎氏、野村の槇重人氏などがいます。いずれも、藤野英人氏と同じ中小型株のスペシャリストです。中小型株のファンドマネージャーに卓越したパフォーマンスを出している人材が多いことは偶然ではなく、はっきりした背景があると考えます。「小型株効果」と言われるものです。これについては後述します。

この投稿の冒頭で書きましたとおり、日本において本格的なアクティブファンドが初めて一般に広くその名を知られた、という点で、レオス・キャピタルワークスのひふみ投信・ひふみプラスが果たした役割は極めて大きかったと考えます。「ひふみ」により日本でも、本格的なアクティブファンドが市民権を得ました。

アクティブ型投信を精査し選択する時代へ

次の段階は、多くのアクティブ型投信の中から本当に良いものを正しく評価して、選択していくステージです。

次の段階は、多くのアクティブ型投信の中から本当に良いものを正しく評価して、選択していくステージです。

いわゆる「分配金利回り」を重視した投信が好まれたり、次々にテーマ型投信を新規設定するような現状は論外ですが、日本でも欧米のように、じっくりと長期にわたる運用の実績を精査してポートフォリオを構築していくようになっていく必要があると考えます。

手数料が安いことしか顧客に訴求しないインデックスファンドだけではなく、優れたアクティブファンドについて周知しご検討いただくのが銀行や証券の系列から自由なIFAに課された使命だと考えます。なお、いくつかの証券会社と複数の取次契約をしているIFAと1社専属のIFAがあります。当然ながら複数の証券会社の取次をできる方が、IFA・顧客双方の選択肢が増えます。

※豆知識7 投信に値頃感はナンセンス

投資信託の運用を単純化して基準価格の意味を考えてみましょう。例えば、ITバブルの最中に新規設定された投資信託のマネージャーが、ソフトバンクと光通信の2銘柄に投資していたとしましょう。うまく相場の流れに乗ってどちらも倍になり、運用している基準価格は10,000円から20,000円になったとします。この時点で全てを売却して、100%現金にしたとします。基準価格は倍の20,000円になっていますが現在の中身はキャッシュです。この投資信託は「もう高い」でしょうか? もちろんNOです。中身は現金。日本国が破綻しない限り大丈夫。

投資信託の運用を単純化して基準価格の意味を考えてみましょう。例えば、ITバブルの最中に新規設定された投資信託のマネージャーが、ソフトバンクと光通信の2銘柄に投資していたとしましょう。うまく相場の流れに乗ってどちらも倍になり、運用している基準価格は10,000円から20,000円になったとします。この時点で全てを売却して、100%現金にしたとします。基準価格は倍の20,000円になっていますが現在の中身はキャッシュです。この投資信託は「もう高い」でしょうか? もちろんNOです。中身は現金。日本国が破綻しない限り大丈夫。

仮に基準価格3,000円と長期低迷していたもう1つの投信が同じように、ソフトバンクと光通信の2銘柄を保有していたとします。しかし、この投信のファンドマネージャーはまだまだ相場は上がると考えて保有し続けています。この投信は3,000円→6,000円になっています。さて、20,000円の投信のほうが6,000円の投信よりも「危ない?」でしょうか(笑)

小型株効果 | 大型株より収益率が高い

小型株効果とは

前掲したのと同じものですが、大型株と小型株の値動きの特性の違いを一目瞭然に示すものとして、1998年から本稿執筆時点までの、日経平均-TOPIX-JASDAQ指数の比較チャートを再度示します。

小型株の指数のJASDAQ指数は日経平均やTOPIXと比べると20年で6.3倍になっています。上昇相場で激しく上昇、下落相場で激しく下落しますが、長期的には大型株をはるかに上回っています。

小型株効果(こがたかぶこうか)

株式の時価総額が小さい小型株は、大きい大型株よりも収益率が相対的に高くなりやすい傾向にあること。理論的に説明できない相場のアノマリー(経験則)の一種。小型株は市場での注目度が低いため割安に放置されやすく、また今後の利益成長が期待できる株として収益が得られやすいとされている。

出所 野村證券 証券用語解説集

JASDAQが日経平均やTOPIXの6.3倍になっていることに、目を疑う向きもあるかと思います。私もそうでした。しかし、今回この投稿をまとめるために、色々と調べていったところ、間違いなくこのような傾向が存在することを確認しました。

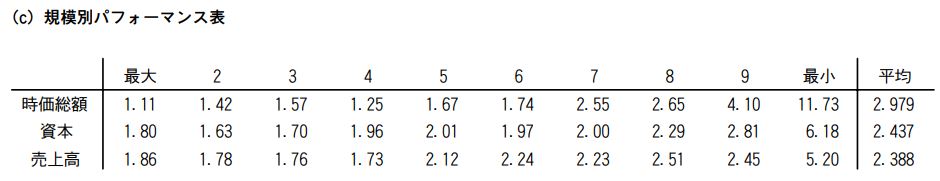

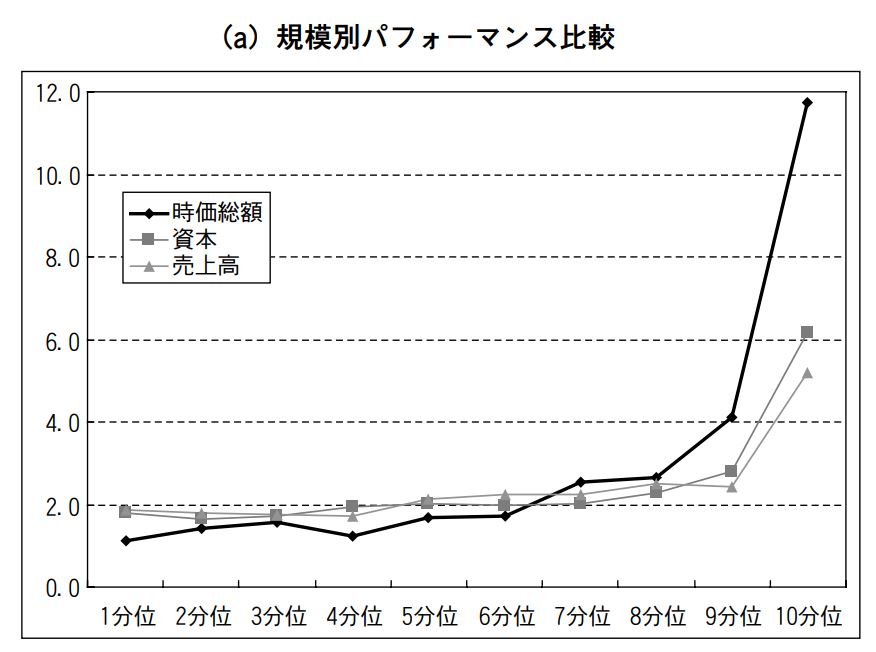

2006年の証券アナリストジャーナルに、極めて興味深い論文が掲載されています(論者 岡田賢悟氏)。ちょっとわかりにくいかもしれませんが、結論としては、時価総額で小さい方から10%の銘柄群は最も時価総額の大きいグループの10倍以上の投資成果を挙げています。2倍ではありませんよ、10倍です。このシミュレーションは1986年からの19年間の検証です。このような有益な検証を行った岡田氏に感謝の意を表します。

まず、時価総額、資本、売上の3指標の大きい順に等銘柄数の10分位ポートフォリオを構築した。1986年9月末に1円を各分位に投資し、毎年9月末にリバランスを行うこととして19年間運用した場合、2005年9月末にその1円がいくらになったかを示したのが図1である。各指標の1~10分位の運用結果を図1(a)のグラフに示した。これによれば資本・売上に比べて、時価総額に基づく分位ポートフォリオでは顕著な小型株効果が得られていることが分かる。

日本株投信10年リターントップ30

ほぼ全てが中小型株の運用

過去10年間の日本株は2012年までは日経平均は10,000円割れに終始し長期低迷していましたが、民主党政権から安倍政権に交代し、欧米から周回遅れで日本も量的緩和に踏み切ったことなどにより2年半で20,000円台を回復し、一時は24,000円台半ばまで上昇しました(本稿は2019年2月執筆)。

大型株の指数である日経平均が3倍になったのですから、前述の小型株効果を考慮すれば、中小型株で運用している投資信託には強烈な追い風が吹いていたと見て良いでしょう。

ひふみ投信の成績が悪いわけではありません。この投稿はひふみ投信・ひふみプラスについて徹底的に考えるという趣旨なので、ひふみが登場し、キリのいいところまでで作成しただけのことです。これらは、これまでの10年の上昇相場でもっとも優れたパフォーマンスを示した30銘柄です。ちなみに、10年以上の運用実績のある日本株投信は本稿投稿時点で321本、中小型株で運用しているものが107銘柄でした。

トップのDIAM新興市場日本株ファンドは10年リターンが31.19%。あまりにも素晴らしい数字でつい錯覚してしまいますが、これは年率換算です。10年だと1.3119の10乗で15倍以上になった計算です。

この投稿は、ひふみ投信・ひふみプラスに徹底的にフォーカスすることを目的としています。しかし、ここで簡単にひふみ以外にも優れた投信が多数存在するということにも触れておきましょう。

ダントツの1位の「DIAM新興市場日本株ファンド」のファンドマネージャーは、岩屋渉平氏。執筆時時点で募集を停止しています。130億円程度ですから決して大きな規模ではありませんが、小型株に特化しているため機動的な運用ができないための措置です。

2位と4位は、大和住銀の苦瓜達郎氏がファンドマネージャーです。2銘柄合わせても1位の岩屋氏のファンドと同じような資産規模です。

あまり知られていませんが、上記ランキングに黄色く網掛けした6銘柄は運用会社も様々な会社が行なっているように見えますが、実際は同一の会社による運用です。エンジェルジャパン・アセットマネジメント。運用会社に運用助言を行う投資助言会社です。黒子に徹しているので、あまり表に出てきません。しかし、それぞれの投資信託の目論見書には、エンジェルの投資助言によって運用する趣旨の記述があります。ファンドマネージャーは社長の宇佐美博高氏を中心に4名。ランクインしている6種類はそれぞれに様々な特色がありますが、共通点は小型株の運用に特化していることと、卓越した運用成果を挙げていること。素晴らしいですね。

独立系の老舗、スパークスの投信も3銘柄ランクインしています。社長の阿部修平氏は、「最も長くジョージ・ソロス氏と付き合った日本人」と呼ばれます(※豆知識8)。「スパークス」の由来は、ソロス氏と出会ったその日に1億ドル(当時の円換算で200億円)の運用を託された時のソロス氏の言葉に由来します。

びっくりしましたね。あれ以上興奮したことはいまだにないです。詳細は割愛しますが、日本の鉄道会社が利益を少なく見せるために土地を買い漁っていること、地価上昇で含み益が膨大になっていること、それらの含み益が財務諸表上には明記されていないため超割安で放置されていることなどをまとめて、ウォール街の著名投資家10名ほどに送りました。反応してくれたのはたった1人、それがソロスさんでした。

ソロスさんから電話がかかってきて、彼のオフィスを訪ねました。2時間以上にわたる僕のプレゼンを聞いたあと「君の話にはスパーク(閃き)を感じたよ。1億ドル預けるから明日から運用してくれ」と言われました。とても寒い日だったのですが、あまりにも興奮していたので、コートをソロスさんのオフィスに忘れて帰ったにも関わらず、家に着くまで忘れたことに気が付きませんでした。余談ですが、ソロスさんの「スパーク」という言葉が印象的だったので、現在の会社名(スパークス)に使わせて頂いています。

出所 https://zuuonline.com/archives/185479 下線・太字は筆者

スパークス・グループは本稿執筆時点で日本で唯一上場している投資顧問・資産運用会社です。(「ひふみ」のレオス・キャピタルワークスは前述したとおり、「コーポレート・ガバナンス及び内部管理体制の有効性について、投資家保護の観点から深堀りすべき事項が発生した」とのことで上場を延期しました。)

スパークスで特筆するべき点は、独立系で3銘柄ランクインしているだけではなく、30位までの中で唯一、大型株運用の銘柄をランクインさせていることです。25位の「厳選投資」です。

※豆知識8 ジョージ・ソロス

ユダヤ系ハンガリー生まれで、グローバル・マクロと呼ぶ手法を中心に大規模なヘッジファンド運用で財をなした著名投資家。冒険家としても有名なジム・ロジャーズ氏と共に1973年から運用を開始したクォンタム・ファンド(Quantum Fund)は10年間で40倍以上に価格上昇したとされる。

ユダヤ系ハンガリー生まれで、グローバル・マクロと呼ぶ手法を中心に大規模なヘッジファンド運用で財をなした著名投資家。冒険家としても有名なジム・ロジャーズ氏と共に1973年から運用を開始したクォンタム・ファンド(Quantum Fund)は10年間で40倍以上に価格上昇したとされる。

1992年には当時割高とされていた英ポンドに目をつけ、100億ドルに上る大掛かりなポンド売りをしかけたことで、ポンドが急落。英国中央銀行は利上げやポンド買い支えなどの通貨防衛策をとったが、ポンドは下げ止まらず、英国はERM(欧州為替相場メカニズム)を脱退、変動相場制への移行に追い込まれたことから、「イングランド銀行を負かした男」としてその名を世界にとどろかせた。日米間の為替相場と通貨供給量の比率には相関があるとする「ソロスチャート」の考案者でもある。

投資家とは別に思想家、慈善家としての顔も持つ、「開かれた社会」や「市場の再帰性」などの考え方で知られ、同氏の思索の一端を知ることができる自著もある。2011年にファンドの運用からは引退し、個人資金を除くファンド内の投資家資金を全額返済した。

出所 野村證券 証券用語解説集

銀行や証券会社によって購入可能な銘柄はごく限られる

日本には、銀行も証券会社もそれぞれ200社以上ありますが、投資信託を販売している会社であれば、購入を希望する投資信託を買えるとは限りません。

前掲の上位30銘柄を扱っている証券会社や銀行の数が20社以下、10社以下というケースがかなりあります。例えば、本稿執筆時で、エンジェルジャパンが投資助言をしている、「グローイング・アップ」は4社しかありません。「ダイワ 新興企業株ファンド」は2社だけです。

販売会社は、各銘柄の月次レポートで調べることが出来ます(たいてい最後に書いてあります)。

大手の証券会社や銀行であれば品揃えが多いかといえば、そうでもありません。大手の金融機関は自社と緊密な関係のある運用会社があるため、競合の商品を扱わない傾向があるからです。

その点、IFAは複数の証券会社と取次の契約をすることが出来ます(実務上、個人のIFAではなくIFA法人であることを要します)。IFA法人が、顧客の選択肢を重視して複数の取次証券会社を選択し契約すれば、顧客は様々な投資信託を系列横断的に検討し購入することが可能です(前掲30銘柄を例に取れば、1社専売の6銘柄を除いて、弊社は全ての投信の取次が可能です)。

中小型株はブルーオーシャン

前掲の運用成績上位に多数の投信をランクインさせている投資助言会社であるエンジェルジャパン・アセットマネジメントは、中小型株市場への投資に対する制約を3つ挙げています。

1,情報収集が難しい

2,企業業績・事業環境の変化が早い

3,流動性が限定され、株価変動も大きい

当ファンドが投資対象とする中小型成長株投資は、 一般的にはとても難しい領域と言われています。それは 右図のような制約が存在するためです。

右下図を見ると、ジャスダック市場では9割、マザーズ 市場では7割の会社で企業を分析する証券会社の アナリストが1人もついていません。多くの機関投資家は 時価総額の大きな企業を投資対象とするので、このような状況が生まれるわけです。これは昔から変わっておらず、そのため本来の企業価値が正しく評価されない状況が常に発生しています。この状況が続く限り、 徹底した調査による収益の獲得は可能と考えています。

したがって、経営者に定期的に面談しているエンジェルジャパンの経験と強みが最も活かされる領域といえます。

私は上記の3点に加え、日本語にガードされた情報面での参入障壁を挙げたいと思います。特に小型株の場合、多くの情報は日本語のみでしかリーチできず、実際上は非常に有望な投資対象が、世界中で誰一人フォローしていないという状況が起こっていると考えています。

フランシスコ・ザビエルの言葉、「日本語は悪魔の言語」は有名です。欧米人から見ると日本語が習得不能なほどに難しく感じることはよく知られています。

ウォーレン・バフェットは日本株でのプレゼンスが殆どないことでも有名です。日本の株式市場の資本効率が悪いとか、コーポレート・ガバナンスの面で遅れているからだ、などという解説も耳にしますが、彼の「わからないものには投資しない」という哲学と日本語の障壁の存在には、何らかの関係があると感じます。

なお、中小型株は流動性が乏しい、という特性により大きな資金が競合にならない、という利点があるわけですが、逆に言えば、大きな資金の運用は向かない、ということになります。

極めて運用の実績に優れた投資信託がしばしば販売を停止するのはそのためです。

運用に支障が出ないように、残高の上限を設けています。小型株は流動性が低いため、買うときや売るときも徐々に行う形で時間分散も図っています。

出所 Nikkei Money 2017.11 21頁 「小型株だからこそ大きく儲かる」エンジェルジャパン・アセットマネジメント 宇佐美博高氏インタビュー

ひふみ投信・ひふみプラス・ひふみ年金(実質的に同一の運用)が、総計7500億円を超えている点には留意するべきでしょう。私は、藤野英人氏は中小型株の運用に実績のあるファンドマネージャーだと認識しています。しかし、すでに、海外の株式や大型株での運用にシフトせざるを得ない規模に達しています。そして、大型株や海外の株式での運用は中小型株のそれとは「別物」だと考えます。彼の過去の運用実績を参考にすることには疑問を感じます。

私は日本の中小型株専門のファンドマネジャーです。日本の中小型株のファンドマネジャーはけっして少ないわけではありませんが、一〇年以上の調査、運用経験のある人はそんなに多くありません。

中小型株投信は、大型株投信に比べて値動きが激しいとお話ししました。その反面、アメリカの事例においても、長期の運用成績はおしなべて大型株投信よりも、中小型株投信のほうが高いといえます。それは成長性の高い、若々しい企業を多く組み込んでいるために、短期的には収益や株価が変動しても、長期的には企業収益の大幅な上昇によって、株価が上昇することが多いのです。さらに中小型株投信は、単独で株式を買うより、変動の激しい中小型株企業をパッケージにすることにより「倒産リスクや株価の変動リスクを減らせる」という魅力があります。

藤野英人著 明快投資戦略 38~39頁

カンブリア宮殿で「驚異の運用実績」とセンセーショナルに報じられて運用資産が急増した「ひふみ」ですが、純資産の額においては間違いなく「驚異の純資産」と言えそうです。

リサーチが全ての中小型株運用

ファンダメンタルとテクニカル

投資により利益を追求するときに、大きく分けて二通りの視点があります。

投資対象自体を分析する(ファンダメンタルズ)

企業業績・経営者の質・技術・資産内容・事業の将来性・参入障壁・競合の存在など、投資する対象自体へのアプローチ

投資対象の値動きや出来高・信用残を分析する(テクニカル)

ファンダメンタルズの状況は実際の取引状況に反映するものであり、現実の動きに全ては現れるという世界観に基づく。

上記の二つの視点をどう捉えるかについては、一方が重要であり他方は必要ない、あるいは一方は有益だが他方は有害だ、とするファンダメンタル至上主義やテクニカル至上主義もありえます。しかし相場に対するアプローチは投資家それぞれの個性とも関連し、何が正解である、ということは言えません。その投資手法がうまく行っているのであれば、その人にとってはそのやり方が合っている、という類のものです。

世界には著名なファンダメンタリストもテクニシャンも数多く存在します。前述した、スパークスの阿部修平氏のインタビューがそのへんのことを述べていますので引用します。

——ソロス氏とバフェット氏はどのような違いがあると思いますか?

バフェットさんはビジネスパーソンですよね。良い企業はどこにあるのか、良い経営者はどこにいるのかという視点で投資をしてきた人です。ソロスさんは、バフェットさんに言わせたら「投機をしてきた人」ですよね。金融市場というフィルターを通して富を築いてきました。

だからバフェットさんは江戸時代でも金持ちになっていたと思います。市場はいらないんですよ。良い経営者、良い企業を探して投資するだけだから。上手にお金儲けをする人を探すことが得意なわけです。ソロスさんは反対に、江戸時代では金持ちになれないかもしれません。米先物市場はありましたが、他の市場はほとんどないので。

https://zuuonline.com/archives/185479

以下は私見です。

ファンダメンタリストもテクニシャンも、一流を極めれば相場の勝者になれると考えます。

株式投資において、世界で最も成功した人物であるウォーレン・バフェット氏は、おそらくテクニカル的な発想は皆無だと思われます。彼はファンダメンタル的に理解できないものには手を出しません。そして、購入した資産は基本的に売却を考えません。バイ・アンド・ホールドどころか、バイ・アンド・ネバー・セルです。そこには値動きや出来高がささやく相場自体の声に耳を澄ます必要性は全くありません。

逆に、テクニカル的な取引の極致に、スカルピングという手法があります(もとの意味は薄く頭の皮を剥ぐこと)。一瞬の値動きをとらえて利益を積み重ねる超短期のデイトレードの一種です。このような時間軸が短い取引ではファンダメンタルズを追求する意味は全くありません。

私見ですが、ファンダメンタリストもテクニシャンも、両者はお互いを必要以上に軽視する傾向があると感じます。人間にとって、自己の重要性を感じたいということが最も強い本能だと思われます。自分が理解できないことや不得手なことは無視してしまいたいという投資家の(人間の)本能はよく理解できます。

かつて、クォンタム・ファンドという名前のファンドがありました。10年間で40倍以上のリターンを出した伝説のヘッジファンドです。稀有のファンダメンタリストであるジム・ロジャースと、同様に稀有のテクニシャンであるジョージ・ソロスが協力して運用を担当しました。ファンダメンタルとテクニカルの両面で二つの天才が見事に調和した奇跡的な例と言えそうです。

卓越したファンダメンタリストたち

中小型株運用の利益の源泉は、誰も見ていないような投資対象を丹念に調べて、有望な銘柄を発掘することにあります。流動性が乏しく、難解な日本語にも守られています。

前述のように、中小型株のうちの多くは、担当しているアナリストが存在しません。そのような会社をマメに訪問し、将来性や現状を探ることが、彼らの利益の多くの源泉です。

前掲のリターンランキングで、2位・4位の投信を運用しているマネージャー、苦瓜達郎氏は年間900件以上の会社と面談しています。

https://diamond.jp/articles/-/168747

30本中6本の投信に投資助言しているエンジェルジャパン・アセットマネジメントは年間1000社。

http://www.sbiam.co.jp/fund/pdf/20170801_jrevive_rinji.pdf

ひふみの藤野英人氏は年間100社。(2005年出版の書籍の著者紹介によれば年間300社以上とされていました。最近ファンドマネージャーとしての本来的な業務に割く時間が減っているのではないかと心配になります。)

https://style.nikkei.com/article/DGXMZO86660790S5A510C1000000?channel=DF280120166596&page=2

私見ですが、中小型株のファンドマネージャーにとって、テクニカル面からのアプローチの重要性はさほど大きくなく、彼らは特にファンダメンタルズ面からのアプローチに労力と時間を割いていると考えます。

「今、インターネットにある情報というのは全て個人もプロも変わらないので、じゃあ逆にプロがどこで差別化出来るかというと、インターネットにない情報をどれだけ取れるかということなんじゃないかなと思うんですね。

出所 テレビ東京 藤野英人 カンブリア宮殿でのインタビュー 15:25くらい投資助言のポートフォリオに組入れた会社や入れ替え候補の会社は、3ヶ月に1回は面談しています。ですから、毎日4~5社に面談している。各社の適時開示情報も毎日夕方にチェックして、質問したいことがあれば、電話や電子メールで聞いています。このように特別なことはしていません。銘柄の調査や分析で”秘技”のようなものはないのです。

出所 Nikkei Money 2017.11 21ページ 「小型株だからこそ大きく儲かる」エンジェルジャパン・アセットマネジメント 宇佐美博高氏インタビュー

彼らはどうやら、徹底的に「情報」そのものにこだわっているようです。「情報の質」で圧倒的優位に立てば、「所与の情報を分析し認識する手法」において優位に立つ必要はありません。しかし、言語の壁や少ない流動性による参入障壁に守られない海外の株式や大型株はその構図が通用しないことには留意が必要です。

藤野英人氏とは | ひふみの最高責任者

理想の投信づくりに邁進

前述したとおり、投資信託においては、テーマ型投信を次々に新規設定し、一方で残高上位には毎月「分配型」の名での元本取り崩しを恒常的に行う投信がずらりと並ぶ状況となっています。

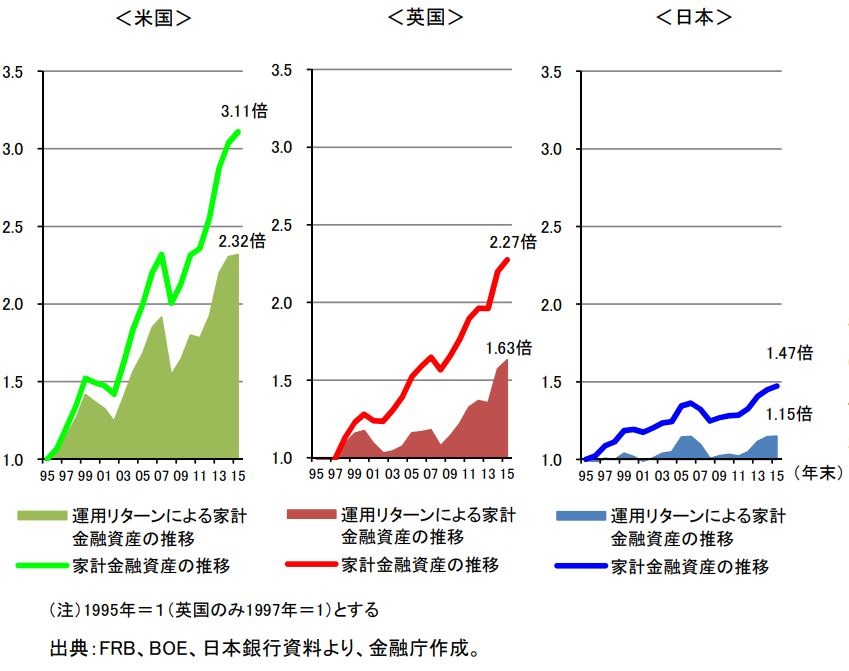

日本株式を運用対象とする投資信託では、レバレッジ型の投機的なETF(日経平均レバレッジ・インデックスが代表的)が株式を含めた全ての銘柄の中で売買代金NO.1になる状況となっています。長期的な資産形成に日本株の投資信託を生かす、という発想は全くないといってよい窮状でした。その結果として特にアメリカでは運用によるリターンを牽引役として家計金融資産が1995年から3.11倍になっているのにかかわらず、日本では1.47倍にとどまっています。超低金利にもかかわらず、投資家は現金・預金を選好しつづけています。

日本株式を運用対象とする投資信託では、レバレッジ型の投機的なETF(日経平均レバレッジ・インデックスが代表的)が株式を含めた全ての銘柄の中で売買代金NO.1になる状況となっています。長期的な資産形成に日本株の投資信託を生かす、という発想は全くないといってよい窮状でした。その結果として特にアメリカでは運用によるリターンを牽引役として家計金融資産が1995年から3.11倍になっているのにかかわらず、日本では1.47倍にとどまっています。超低金利にもかかわらず、投資家は現金・預金を選好しつづけています。

関連する投稿 失敗しない投信選び、レバレッジ型・ブルベア型投信)

日本以外の先進国では、アクティブ型投信において長期的な実績やファンドマネージャーの手腕を精査して、資産形成の一環として取り入れています。

日本においても、特に独立系の運用会社や運用助言会社が、欧米に存在する本格的なアクティブファンドを普及させようと奮闘してきました。ひふみ投信・ひふみプラスを運用するレオス・キャピタルワークス代表の藤野正人氏もその一人であり、この分野で、近年最も目覚ましい成功を収めた人物です。

藤野氏はNikkei Styleのインタビューで「ひふみ」創設時の思いを語っています。

野村投資顧問(現野村アセットマネジメント)、ジャーディンフレミング(現JPモルガン・アセット・マネジメント)、ゴールドマン・サックス・アセット・マネジメントと3つの運用会社を経験しましたが、残念に思っていたことがありました。

それは日本を代表する日本株のファンドがないということ。どのファンドも流通商材の1つとして、コモディティーとして扱われ、テーマファンドが出てきては消えていくという状況でした。長く同じ組織・チームが心込めて運用するファンドがひとつもない。自分がファンドマネジャーとしてそういうものをつくりたい、と決意しました。

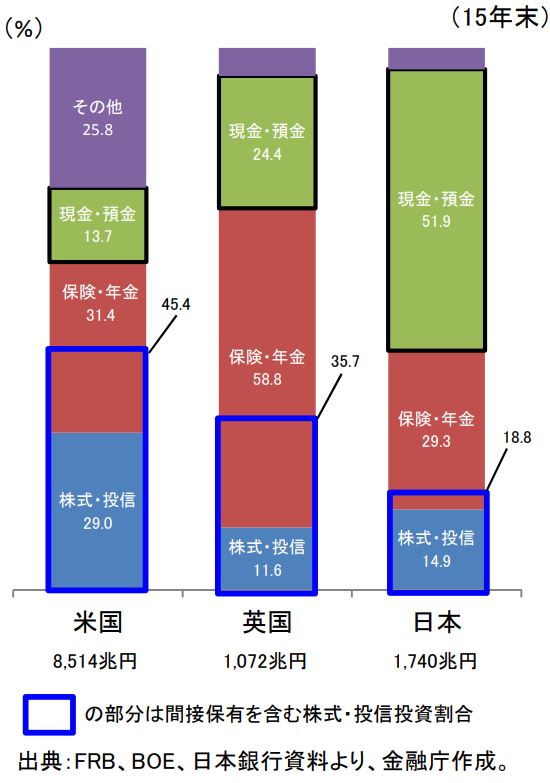

また、藤野氏はゴールドマン・サックス証券を退職する直前に、「日本個人資産1200兆円のうち10%をファンドにする」ことを自分の夢の1つとして挙げています。ちなみに、日本の家計の金融資産構成における投資信託の割合は4.0%です。アメリカは11.8%、ユーロエリアは9.6%ですから、欧米先進国並みに日本で投資信託が市民権を獲得するために行動したい、という意味合いなのでしょう。

資金循環の日米欧比較 2018年8月14日 2頁 日本銀行調査統計局

大阪市立大学大学院 創造都市研究科 2003/6/19 講演「世界で一番の起業家創出を考えるトップファンドマネージャー」

ITバブルをフルに享受 | 絶妙なタイミングで離脱

藤野英人氏は、早稲田大学法学部を卒業され野村投資顧問に入社しました。6年半後の1996年に、野村證券と反社会的勢力の間で起きた野村スキャンダルをきっかけに、外資系のジャーディンフレミング投信・投資顧問に移りました。

そして、この時期に株式市場はITバブルと言われる、情報通信に関連する銘柄の急騰を迎えます。インターネットの勃興が誰の目にも明らかになり、情報通信関連株が糸の切れた凧のように急騰し続けました。藤野氏はこの追い風に最もうまく乗ったファンドマネージャーの一人でした。驚異的なパフォーマンスを上げて、カリスマファンドマネージャーの名声をほしいままにしました。まるで、20年後の現在に、そのまま平行移動したようですね。

当時の驚異的なパフォーマンスは、率先してITバブルに乗ったことによるものでした。当時の著書では、光通信に対し、極めて高評価を与えていました。

日本では携帯電話が電子商取引やインターネットにおける端末の機能を持つ可能性があります。そうなれば光通信は電子商取引において最大の受益者になるポジショニングにあります。核となる携帯電話のコンテンツ提供者に出資することや携帯電話の流通を押さえることで構造的に収益をあげる仕組みを構築している最中です。光通信はソフトバンクに並ぶインターネット財閥になる可能性も秘めています。

競合がほとんどない世界に入り込んでしまったので、リスクはかなり小さくなりました。強いて言えば重田社長の健康くらいでしょうか。

藤野英人著 明快投資戦略 83頁 太字・下線は筆者付記

後知恵で過去の投資判断をあれこれ言うのは非常に気がひけるのですが、プロのファンドマネージャーである以上、過去の実績を細かく吟味されることは宿命だと考えます。どうか、ご容赦ください。率直に言って、光通信の競合がほとんどない、という見立てには首を傾げざるを得ません。残念ながら、光通信に対する評価は、藤野正人氏が投資判断を誤った最たる例と言えそうです。

上のグラフで、4月のスケールが3分の1くらいに狭くなっているのにお気づきでしょうか。これは、ストップ安するだけではなく、売り物が多すぎて比例配分すら出来ない日が多かったせいです。

当時の光通信やソフトバンクの暴落は、極めて深刻な打撃を投資家に与えました。私は当時も証券マンとして顧客の担当をしていました。幸い、私の方からこの類の銘柄をお薦めすることは一切ありませんでしたから、同業者の中では傷は浅い方だったと思われますが、それでも、アドバイスを求められた際に「ああ言えばよかった」と、今でも思い出すのが辛い経験をしました。

藤野氏がITバブルの相場に乗って驚異的な成績を上げたのであれば、その反対に、そのバブルが崩壊した場合は悲惨な下げ相場をもろにかぶる可能性も大きかったと考えられます。しかし、藤野氏がファンド基準価格の暴落に苦しむことはありませんでした。バブルピークに近い、2000年1月にジャーディン・フレミング投信・投資顧問を退職し、報酬が巨額であることでも有名なゴールドマン・サックス・アセットマネジメントに転職したからです。

藤野氏は、この転職の理由に、当時のマーケットが崩壊してしまうことを強く意識していた、と語っています。きつい言い方ですが、そうであれば、利益を確定するなり、テーマをずらした銘柄群にシフトするなり、という行動がファンドマネージャーに求められているのではないでしょうか。正直言って、そのような理由で会社をやめてしまっては、ファンドの利益ではなく自己の名声を温存したと言われても仕方がないと思います。もう一点、このような理由を公言しても問題を感じない感覚にも非常な違和感を覚えます。

藤野: 辞めた理由は、マーケットが崩壊してしまうことをとても強く意識していたということです。当時のマーケットがあまりにも調子がよすぎたので、大きく下落するだろうということは明確に予測していたんです。

そんな中、自分の方針と会社の方針が合わないことなど、いろいろなことがありました。そこで、自分自身がここでお金を得ることよりも、将来のチャンスを考えると辞めるほうがいいと思いました。

会社に残ってしまうと大きな下落相場に巻き込まれて、自分にとって、社会的に大きな打撃になるだろう、株価がピークの時に辞めてしまえば全員がハッピーだろうと考えて。

佐々木: 全員というのは?

藤野: 2800億円のお金を投資してくれた人たちです。わたしが辞めることで、その人たちが怒ってしまって株を売ったとしてもその時がピークですから、その人たちにとってはいいわけです。

佐々木 : 損をさせないで済む、ということになりますよね。

上記の対談に関しては、呈示のみにとどめ、これ以上私見を述べることは避けたいと思います。

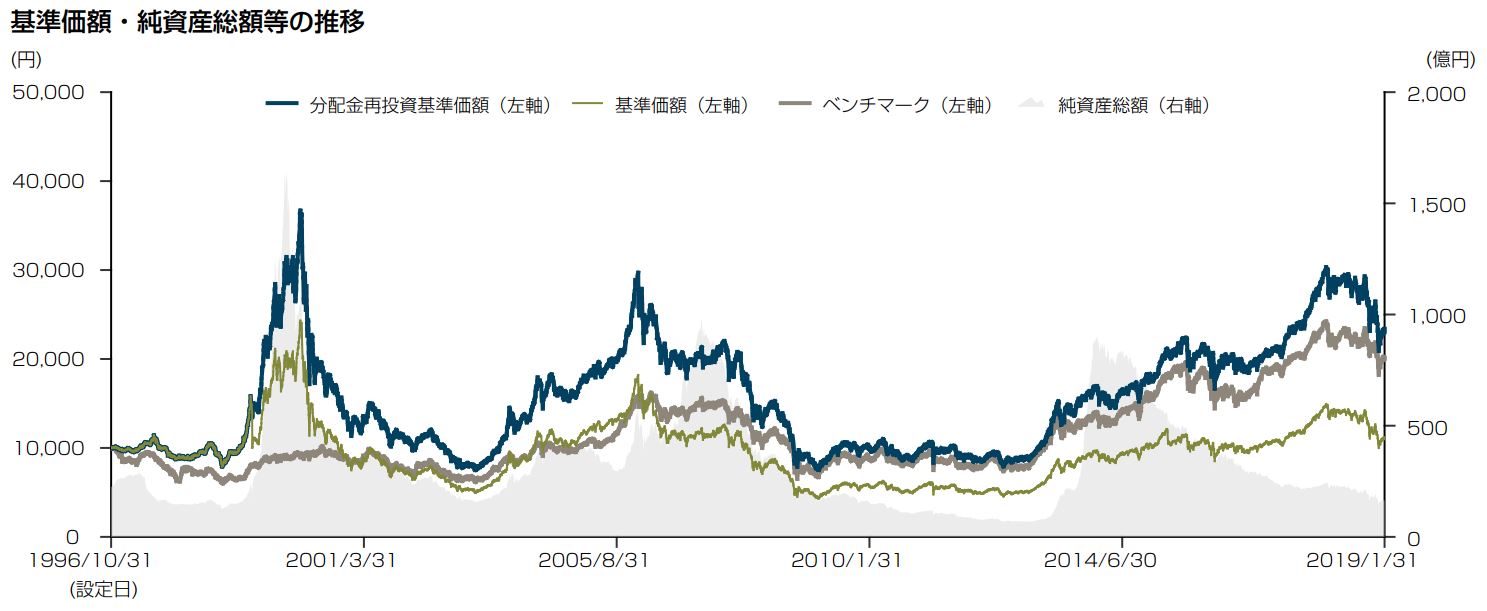

以下は、藤野氏が2,000年までファンドマネージャーをしていた、ファンドです(名称がJPM中小型株オープンに変わっていますが、当時から継続して現在も運用されています)。

このファンドはベンチマークに、「ラッセル野村中小型インデックス(配当込み)」を採用しています。

一見して気がつくこととしては、藤野氏がファンドマネージャーをしていた2000年ころまでの基準価格(濃紺)とベンチマーク(灰色)の乖離です。ベンチマークはさほど上昇していませんが、この投信の基準価格は鋭角的に急上昇しています。「カリスマファンドマネージャー」と呼ばれた所以です。

当時は、IT関連のテクノロージー株が集中的に買われ、内需株はほとんど上昇しないという相場でした(跛行相場:はこうそうばと言います)。藤野氏は、IT関連株に集中投資をしていたと考えられます。当時の光通信やソフトバンク、ヤフーなどの動きを見ていれば、藤野氏でなくても、これは天井打ち→急落するだろう、という危惧を感じる動きでした。

現に藤野氏がこの会社を去って程なく、ITバブルは崩壊し、関連銘柄は悲惨な下げに見舞われました。この投資信託も急上昇していた時のスピードよりもさらに急速に下落しています。

本稿の冒頭で、2000年の2月に新規設定されあっという間に1兆円の規模に至った「ノムラ日本株ファンド」について触れました(※豆知識1)。設定時の水準を回復するまでに17年を要したわけですが、何のことはない、藤野氏が担当していた投信もほとんど同じ経緯をたどっています。

藤野氏が、このファンドの運用を継続していたらどうだったでしょうか。大きく下落することを明確に予測していた、とのことですから、この急落を回避してカリスマの名をさらに高めたでしょうか?

色々書きましたが、ジャーディン時代とその後のゴールドマンへの転職は、藤野氏の中小型株ファンドマネージャーとしての手腕を疑わせるものではありません。むしろ、相場の激変を読んでうまく立ち回った、という意味で運用者としてはプラス評価をすることも可能でしょう。おそらく、会社の中でファンドマネージャーとしての立場から、思い切った行動が取りにくくなっていたのでしょう。カリスマファンドマネージャーが高騰している銘柄群を売りに回ったとすれば、暴落の引き金を引いた可能性すらあります。

この辺の、超高給取りではあっても会社に所属するファンドマネージャーとしての立場上の限界は、直販としての「ひふみ投信」への熱い想いとなって藤野英人氏の心の奥底に沈殿していったものと思われます(私見です)。

「これまでの経験で(販売会社が取ってきた投資家とのコミュニケーションは)マーケットの良い時にはキャンペーンをするが、悪い時にはキャンペーンをしないというものだった。しかし顧客本位で考えるなら、マーケットが悪い時にキャンペーンをし、マーケットが良い時にはむしろ何もしないというほうがいい。いつも思うのは、投資家が買ってはいけない時期にキャンペーンをしてしまうことで、本当は買ってもらいたい時に、むしろ売られてしまうことが残念だった」

「株でもうけるための絶対の法則がひとつだけある──安く買って高く売ることだ。これは相場の閑散期に買い、相場がピークの時に売るということだ。言い換えれば、相場が不人気の時に買い、みんなが買いたい時に売らないといけない」

「自分達としては、今は投資のチャンスであるとか、今は実は投資するタイミングでないというメッセージを発信したくても、なかなか投資家に伝わらない。販売会社の販売方針に引っかかるからとか、今は時期ではないといった理由で、販売会社が自分たちのメッセージを止めてしまうためだ。投資家にメッセージを伝えられないことが残念でならなかった」

ここで、勘の鋭い読者は疑問を持つかもしれません。「ひふみプラスって直販じゃないよね?」と。そうです。藤野氏の本心はわかりませんが、路線変更せざるを得ない環境の急変があったと思われます。

100年に一度といわれた「リーマンショック」です。満を持して立ち上げたひふみ投信の設定はこの大暴落の真っ最中に行われたのでした。

余談ですが、藤野氏がジャーディンを辞めたのは2000年の1月。2000年の4月まで会社にいれば2億~10億円のボーナスを貰えるはずでした。しかし、もしそうしていたら、、、。前掲、光通信のチャートを御覧ください。「ブラボー!」と言いたくなりますね。ただし、当時の投信の受益者で「怒って売った」方は数少ないとは思いますが。

http://www.ewoman.co.jp/winwin/18/1/11

ファンドマネージャーとして、名声の絶頂期に高給で有名なゴールドマンへ自分を売り込む事ができたはずですから、数億円のボーナスをスルーしたのは素晴らしい相場観だったと言えそうです。

精彩を欠いたゴールドマン時代

絶妙のタイミングで、ジャーディン・フレミング投信・投資顧問を退職しゴールドマン・サックス・アセットマネジメントに転職した藤野英人氏ですが、ITバブル崩壊後の下げ相場に直面したことに違いはなく、GS日本株ファンド(当時の愛称:一寸法師)の運用を任されましたが、下げ相場の中で成果を上げることは出来ませんでした。小型株相場は、上昇相場においてはマーケット全体の中でも強い上昇を示しますが、下げ相場においては逆に下げ方がきつい、という特色があります。

藤野氏は、ゴールドマンを2003年に退職し、いよいよ、レオス・キャピタルワークスを立ち上げます。

藤野英人氏の投資観とは

徹底したファンダメンタリスト

中小型株のファンドマネージャーは、個別の銘柄を地道に調査し有望な銘柄をピックアップすることによりマーケット全体のパフォーマンスを超過する利益を目指しています。すなわち、企業訪問によって経営者と直接面談することにより、一般には知られていなかったり気づかれていなかったりするような情報を得ることによって、利益につなげようというアプローチです。

これが大型株になってくると、既に多くのアナリストがその会社を調査しレポートを出したり、その会社についての様々なニュースが世の中に豊富に存在します。経営者も簡単にファンドマネージャーに面談する時間を取ってくれません。そうなると、上記のような中小型株において可能だったアプローチは取れなくなります。

大型株であるだけでなく、世界的に多くの投資家が注目しているグローバル企業になってくると、さらに、上記の傾向は顕著になってきます。端的に、amazonのジェフ・ベゾス氏やフェイスブックのザッカーバーグ氏などが、運用会社の面談を受けてくれることなど、ありえないでしょう。世界中の機関投資家・個人投資家・年金運用者・投資信託が注目し多くの考察が行われています。

その投資対象に注目し検討している参加者が多ければ多いほど、既に投資判断する際に重要な情報が一般に公表され、アクセスできる状態になっています。それらの情報をもとに、多くのアナリストのレポートや様々な見解もすでに存在しています。したがって、この分野で、他者より優れた運用成果を実現するためには、既知の材料をいかにに認識し、その材料が今後のマーケットにどのような意味を持つか、という判断自体において優越することが重要になってきます。

全く違った観点からみると、テクニカルな株価の値動きや出来高の姿自体から、既知の材料をマーケットがどう受け取るか、それが今後どう変化するかということを感じ取るという方法論もあります(チャートリーディング)。このようなテクニカル分析においては、参加者が多ければ多いほど一部の参加者の行動によるノイズが発生しづらくなりますから、真のテクニシャンにとってはむしろ、イレギュラーな情報の偏在などが存在しない、こなれたマーケットのほうが腕のふるいがいがある、ということになります。

テクニカル面もファンダメンタル面も、どちらも真摯に追求すれば相場をより正確に理解し、投資の成果を向上させるために役立ちます。これらの両面ともすぐれた力量を備えれば理想的ですが、投資のスタイルによって様々な形がありえます。

多くの企業を訪問し、その企業の経営者に実際に面談することは誰にでもできることではありません。しかし、それ自体には特別な才能や能力は必要ありません。相場がどちらに行きたがっているかを感じる嗅覚とは関連は薄いです。

前述しましたとおり、藤野氏は明確に、自分の専門分野が日本の中小型株であることを明言しています。

私は日本の中小型株専門のファンドマネジャーです。

藤野英人著 明快投資戦略 38頁私が投資している会社は、すべて私自身が実際に経営者に会ってから投資しています。

藤野英人著 明快投資戦略 18頁

私見ですが、中小型株のファンドマネージャーが優秀なファンドマネージャーであるためには、テクニカル的な面で優越する必要は必ずしもありません。所与の情報を認識し解釈する上で卓越することも、絶対に必要な条件とは言い切れません。これが、大型株や外国株も含めて多くの投資家が既に注目している銘柄群になってくると、自分だけが定期的に経営者に面談するなどして情報面で優越することは難しくなりますから、情報の解釈や判断の面や、値動きや出来高の推移に対する卓越した洞察力により、優れたパフォーマンスを発揮することが必要になります。

日本の中小型株のファンドマネジャーに必要な知識は、ロケットを打ち上げるために必要な知識とは、もっとも程遠いところにあります。足し算、引き算程度の算数といくばくかの常識さえあれば、誰でもできます。

藤野英人著 明快投資戦略 28頁 下線付線は筆者確かに様々なグラフや表を手裏剣のようにばらまきながら相場の予測をし、大向こうをうならせるような講演会をして、個人投資家にあの人はプロだと一瞬思わせることができるかもしれませんが、私は相場の予測そのものがほとんど当たらない種類のものであると思っています。

藤野英人著 明快投資戦略 187頁 太字・下線付箋は筆者

マズローの欲求五段階説を持ち出すまでもなく、人間は自分が理解できないことや不得手なことを過小評価する本能があると考えます。そして、自分が得意としていることの近くにあることのほうが、全く関係ない分野や関心のない分野よりも拒絶感が強くなる傾向があると思われます。

「ロケットを打ち上げるために必要な知識」との表現は唐突な印象を受けます。「グラフや表を手裏剣のようにばらまきながら」というのも、何かテクニカル分析に対する嫌悪のようなものを感じます(全くの私見です)。

また相場は必ずしも理論通り動いてくれるとは限りません。だから、そのような難しいことを当てるために時間を割くよりは、個別企業の分析に時間を割いたほうが、投資で成功する確率が高いというのが私の根本的な考え方です。 藤野英人著 明快投資戦略188頁

これらの著書から読み取れることとしては、相場そのものを理解することに対して、価値を見い出せないという姿勢です。と同時に、個別企業の分析に力を割くことによって実績を上げてきたという自負が感じられます。

コロンボにつかまってしまった犯人が悔しまぎれに、「おれみたいに頭のいい人間が、どうしておまえに逮捕されたのか理解ができない」と言ったところ、コロンボは「おたくは確かに頭はいいかもしれないけれど、殺しは初めてだろ。私は毎日殺しを扱つているのだ。その差かな」と答えた場面がありました。

私はこの言葉がとても好きです。なぜならば、謙遜しているように見えて、かなりのプライドを持った発言であり、プロとは何かを言い当てています。

藤野英人著 明快投資戦略 29頁

問題は、個別企業の分析が効果を発揮するのは、そのような分析をしている競争相手が少ない場合に限られる、ということです。難解な日本語に守られ、流動性が乏しいためフォローしているアナリストが存在しないような日本の小型株は最適です。しかし、世界中の投資家が注目し、情報収集を競っている内外の大型株になってくると、情報自体ではなく認識の段階での卓見や、テクニカル的に優越することにより勝負が決まります(ただし、ロケットを打ち上げるために必要な知識や、手裏剣の達人である必要はありません。)藤野氏の著書からはテクニカル的な手法よりもファンダメンタルズ的な企業研究のほうが価値があり役に立つという含意が感じられます。

しかし、テクニカル的な分析により利益を獲得している投資家も数多く存在しているのは確かです。不思議なことに彼らは彼らで、ファンダメンタル分析を軽視する傾向があるように見受けられます。しかし、ここでは横道にそれますのでこれ以上は触れないことにします。

経営者の印象など直感を重視 | スリッパの法則

藤野英人氏は著書で、消費者目線で銘柄を選別することが、投資家として成功する一番の近道であると述べています。ファンダメンタルズとテクニカルの分類で言えば、どちらかと言えばファンダメンタルズ寄りの分野になるのかも知れません(テクニカルの分野でないことは明らかです)。ファンダメンタルズですらないような気もしますが、、

もし、あなたが「おーいお茶」のファンであり、その緑茶飲料が素晴らしい商品であると思ったら、伊藤園の株の投資も考えてみたらよいでしょう。また和民で食事をして、サービスや食事の内容に感動したならば、その会社への投資を考えてみるべきであり、携帯電話の先行きに自信があれば光通信の投資は検討に値します。

なぜならば利益というのは売上なしにはありえないし、売上はその会社の商品、サービスを支持する顧客なしにはありえないのです。そして、その顧客は私たち自身であることが多いのです。消費者の日で考え、消費者の日で判断することが投資家として成功する一番の近道であり、ときにはプロの成績を凌駕することだって夢ではありません。

明快投資戦略 藤野英人著 186頁

当時、和民で食事してサービスが気に入ったり、携帯電話が今後加速的に普及し、関連の様々なサービスの先行きに自信を持った投資家が、藤野氏が言うように仮にワタミや光通信に投資していたら、プロの成績を凌駕出来ていたでしょうか。賢明な読者であればすぐに判断がつくと思います。単なる「これは良いんじゃないか」のような直感で投資成果が上がれば、投資は楽しいものでしょうね。しかし、こんなことを真に受けていては大変なことになります。

彼が述べているように、サービスや商品に触れることにより、直感的に良いと感じたものを買うことが、投資家として成功する一番の近道であるという趣旨が、藤野氏の本心であるかはわかりません。もしも、このような書きぶりが藤野氏の本心とは異なるものの、投資にあまり詳しくない素人の投資家を引きつけることを狙って確信犯的に書かれているというのであれば、褒められたことではないにしてもその意図はよくわかります。

しかし、藤野氏の場合、本気でそのように考えているフシがあると感じます。

「スリッパの法則」とう書籍があります。かなり古いのですが、藤野氏の数多くの著作の中でも代表作と言えるものでないかと思います。この本は2000年4月に発行された「伸びる会社 だめな会社の法則」を加筆・修正して2004年10月に新たに出版されたものです。そして、書籍としてはこの「スリッパの法則」が有名になりましたが、わざわざ、加筆修正して出版し直したその時期が2004年10月であることが彼の意図をはっきり示していると考えます。というのは、彼が積年の念願であったレオス・キャピタルワークスを立ち上げたのが2003年8月だったからです。当初は投資助言業としてスタートし、楽天証券で、レオス日本株成長ファンド(鞍馬天狗)を販売開始したのが2004年の4月でした。

「スリッパの法則」とう書籍があります。かなり古いのですが、藤野氏の数多くの著作の中でも代表作と言えるものでないかと思います。この本は2000年4月に発行された「伸びる会社 だめな会社の法則」を加筆・修正して2004年10月に新たに出版されたものです。そして、書籍としてはこの「スリッパの法則」が有名になりましたが、わざわざ、加筆修正して出版し直したその時期が2004年10月であることが彼の意図をはっきり示していると考えます。というのは、彼が積年の念願であったレオス・キャピタルワークスを立ち上げたのが2003年8月だったからです。当初は投資助言業としてスタートし、楽天証券で、レオス日本株成長ファンド(鞍馬天狗)を販売開始したのが2004年の4月でした。

念願の投信会社を立ち上げている多忙な時期に、あえて、数年前の書籍をリライトし出版したのは、新会社レオス・キャピタルワークスのプロモーションの意図が明確にあったのではないかと推察します。そして、「スリッパの法則」は投資経験の浅い、証券投資に関する知識を持たない読者でも理解できる親しみやすい内容です。

◎社内でスリッパに履きかえる会社に投資すると、不思議に儲からない

◎社長の自伝を本人からプレゼントされたら、その会社への投資は控える

◎パソコンを操れない社長は将来性が少ない

◎人の話を聞かない社長には投資しない

社長が常識のある人かどうか、パソコンが使えるかどうかなどが無視できない要素だと、当然理解できますが、投資判断において「名刺のデザイン」や「スリッパに履き替えるかどうか」を参考にし、投資判断の材料にすると真顔で言われると考え込んでしまいます。「この人は本気でそう思っているのだろうか?投資家に受ける話をしようとしているだけなのかな?それならわかるけど、、」などと。

カンブリア宮殿のテイストを含め、藤野氏の言動には一般の投資家に受けるかどうかという観点が見え隠れしています。「名刺のデザインは経営者の思いが反映している」とか、「スリッパに履き替える会社は将来性がない」などと言われると、一般の投資家はそのファンドマネージャーに親しみを覚えるに違いありません。投資収益率や競合の状況、参入障壁などの話をしても普通の投資家には敷居が高く、理解していただき、興味を持ってもらうことは難しいでしょう。まして、テクニカルな分析の話を手加減なく一般の投資家に話しても、何一つ理解されないでしょう。しかし、「名刺のデザイン」や「スリッパに履き替えるかどうか」よりも重要なことはたくさんあります。

レオス・キャピタルワークスを立ち上げた直後に、彼が投資について書いたテーマは「スリッパの法則」でした。そして、カンブリア宮殿で企業訪問の様子が報じられたときに紹介していたのは、彼が渡された名刺に食い入る様に見入る姿でした。

前述しましたが、カンブリア宮殿においては上場前後のWashハウス(6537)を訪問し、非常に有望であり興奮した、と述べていました。そのように感じた根拠として、名刺のデザインが好ましいこと(名刺はその会社の個性を表し、名刺のデザインや会社のロゴに経営者の思いが反映しているので、重要であるとのこと)、その他、社長がお茶を勧めるタイミングや、その気配りの様子を特に観察し良い印象を持った、との内容でした。

ある地銀の頭取が「私はインターネットを信じない」と言っていましたが(果たしてインターネットは宗教のように信じる、信じないと言うものなのでしょうか?)、一方、スルガ銀行の岡野社長は「これからの銀行業は資本の大きさではなく、情報化戦略の優劣で勝敗が決まる」と言っていました。この両行の差は意識のレベルで天と地まで開いています。

藤野英人氏 明快投資戦略 53頁現在はライブドアと社名変更し、賛否両論はありますが、一株を一〇〇に分割するなど大胆な資本政策を実施しています。日本グローバル証券を買収し、ライブドア証券と社名変更し、金融業にも進出しました。

藤野英人氏 スリッパの法則 52頁

当時のライブドアの1:100分割への評価が「賛否両論」というのは全く同意できません。証券業界に身を置く人間としては「論外」としか評価できないものだと考えます。藤野氏は堀江貴文氏の個人的な魅力に惹きつけられていたのかも知れません。一連のライブドア騒動において堀江氏に本質的な落ち度はなく「被害者」であり、法制度の不備が根本的な原因であったと考えます。彼の回りで美味しい仕事をもらっていた我々証券業界の取り巻きの存在も災いしたと直感します。彼が有罪となり服役せざるを得なかったことは、わが国にとって大きな損失でした。

株式分割に伴う希薄化の弊害は現在では制度が改善されて是正されています。しかし、当時の制度のもとで1:100のような無茶苦茶な分割を行い流通株数を希薄化させることを「賛否両論」と評価することは私には考えられません。

レオス・キャピタルワークスが資金繰りに行き詰まり、身を寄せたISグループが、現在、ライブドア証券の親会社であることに、何か不思議な因縁を感じます。

また、「明快投資戦略で」藤野氏は大塚家具がなぜ有望なのかについて18ページを費やしています。他の銘柄はそれぞれ、2~3ページくらい。よほどのお気に入りだったのでしょう。カンブリア宮殿でも当時「ひふみ」が投資していた大塚家具に対する投資家の不安を払拭するためという理由で、ショウルームで大塚久美子社長に投資家の前で会社の見通しを語らせるミーティングをセットしている様子を報じていました。(その後2017年10月からの1年間の間に、1,085,300株全株を損切りしたと思われます)。

ひふみ投信 運用報告書(全体版) 第10期 24頁

18ページの中で、大塚家具がいかにして強固な参入障壁を築いたかについて多くのページを割いて説明されていました。(そう言えば、ジャーディン時代にカリスマトレーダーと言われた時代に光通信を絶賛していた際も、参入障壁を築いてしまったので、懸念材料は重田社長の健康くらいだと述べていましたね。)私が最も印象に残ったのは、理詰めで大塚家具が有望であることを説明している部分ではなく、大塚家具の建設中の巨大店舗の夜景をゆりかもめから見て、その有明店の成功を確信した、というくだりでした。

実際、私は新しく走り出した「ゆりかもめ」に何回も乗り、特に夜の独特なムードを体験して、はじめに感じた不安感は少しずつ消えてゆきました。むしろ湾岸地区そのものが大きく伸びるのではないか、と私には思えてきたのです。まだ内装中の大塚家具の店を訪ね、今まで見たこともない規模の豊富な品揃えを確認するにつれ、有明店の成功を強く確信しました。

明快投資戦略 藤野英人氏著 178頁

波瀾万丈 レオスのあゆみ

投資助言業者としてスタート

2003年4月、念願の会社設立。当初は「レオス株式会社」との名称でした。当初は投資助言業としてスタートしました。なお、「レオス」はギリシャ語で、「流れ」の意。人材、技術なども含めた日本の資本の流れを作りたいとの思いが込められています。

2003年8月 「レオス・キャピタルワークス株式会社」、現社名に商号変更

2004年4月 楽天証券でレオス日本株成長ファンド(鞍馬天狗)販売開始

2007年9月 投資信託委託業者の認可取得

2008年1月 投資一任契約に係る業務の認可取得

当初は直販専業を志向

藤野英人氏は、当初「ひふみ」を直販一本で運営していくつもりだったと思われます。恐らく、ジャーディン時代にカリスマファンドマネージャーと呼ばれITバブルに乗り、その暴落直前に退職することを選んだ経験が、自分の会社で販売サイドからの圧力や面倒なしがらみなく投資家と向き合うことを望んだのだと思います(私見です)。

「自分達がダイレクトにメッセージを発し、それに共感してくれた人、納得してくれた人が投資をする。それが(運用者と投資家の)一番良い関係、一番幸せな関係であり、そこに第三者は介在しないほうがいい。そこには何の矛盾もない」

ロイター 2008/6/19 インタビュー

ひふみ投信の名前の由来は?

藤野氏は「火風水土」(かふうすいど)が古代の日本人が考えていた物質の4要素だったようであり、さらに最後に「心」を加えた「火風水土心」(ひふみとーしん)と、シャレで当て字にした、と著書で書いています。

「火風水土」は古代の日本人が考えていた物質の4要素だったようです。それに「心」がついて、日本人はこの5つの文字で成り立っているのです・・・と話したりするのですが、実際はシャレなんです。

出所 君の人生を変える100の小さな習慣 54頁 藤野英人 下線付記・太字は筆者

シャレなのですから、どうでも良いのかもしれませんが、実際は4大元素は古代ギリシャに淵源があります。エンペドグレス(紀元前490年~430年ころ)が、このギリシャの伝統的な考え方を初めて明確に定義しました。プラトンやアリストテレスの思想も、この考え方を基にしています。

Aristotle credits Empedocles with being the first to distinguish clearly these four elements, traditional in Greek physical theory (Aristotle, Met. A4, 985a31–3).

出所 スタンフォード哲学百科事典 「エンペドクレス」アリストテレスは、伝統的なギリシャの物質に関する4大元素の原理を、初めて明確に定義したのはエンペドクレスであると明言している。

邦訳は筆者

古代の日本人が考えていた物質の4要素だったようですという書きぶりがちょっと気になります。なにか根拠があるのであれば明確に断言するか、もしくは根拠が無いのであれば、古代ヨーロッパに由来するとすればスッキリするのですが。シャレとは言っても、満を持してスタートした投資信託の名前の由来は最大限丁寧に扱っていただくことを希望します。

藤野英人氏は日本の歴史に造詣が深く、相場と結びつけた読み応えのある本も出版しています(ビジネスに役立つ「商売の日本史」講義)。古代の日本に由来する名前のほうが一般の投資家に受けるから、、という発想からではないことを信じたいところです。

ひふみ投信 | リーマンショックの渦中で産声

2008年10月に念願の、自社専売投信の形で「ひふみ投信」を設定しました。しかし、それはリーマンショックのただ中であり、最悪のタイミングでした(後に高パフォーマンスをアピールする上では良いタイミングだったことは前述しました)。

レオス・キャピタルワークスは、「ひふみ」のスタートダッシュを目論んで、営業費を増やすなど固定費が上がったところへ、リーマンショックが打撃となり、収益が急減、お金が回らなくなりました。それまで借り入れに応じてくれていた銀行も、この時は頼りになりませんでした。世界が金融危機に直面していました。銀行も新規融資への対応は困難だったと思われます。

(ひふみ投信を2008年にスタートさせたことが)

皮肉なことにそれが危機のきっかけでもありました。営業要員を増やすなど固定費ががんと上がったところで、リーマン・ショックが重なって収益が急減した。キャッシュフローが回らなくなって、かつ調達もできなくなった。それまでは金融機関がお金を出してくれたんですけれど……。ほとんどお手上げ状態でした。解約ラッシュで預かり資産は半分以下になりました。

日経電子版 2015/5/14 どん底で誓った理想の投信づくり(藤野英人)

ISホールディングスの子会社へ | 苦渋の決断

危機に陥ったレオスキャピタルワークスですが、救済してくれる会社が現れました。ISホールディングスです。藤野英人氏はレオスの株を全て手放し、役員からも外れました。一旦は業界を去る腹をほとんど決めるところまで行きましたが、同僚に説得されて思いとどまります。

幸い、救済してくれる会社が現れたんですが、実質的な身売りです。レオスの株式を100%手放し、経営権を失った瞬間に役員も外れました。ひふみ投信がそのまま生き残るかどうか分からなかったし、今後どうしようかと悩み苦しみました。どう生きたらいいか、ファンドマネジャーを続けていいのかと。99%やめるつもりで同僚に相談したら、「せっかくいい投資信託をつくろうと、いっていたのに……。もうしばらくやりましょうよ」と涙ながらに訴えられました。

その言葉を聞いてもう一度踏ん張ってみようと考えたんです。それから覚悟を決め、薄給だろうが何だろうが、このひふみ投信を本当にいい投資信託にしようとの思いで、再スタートしました。実は全3250株を1株1円で手放したんですが、振り込まれた3250円をATMから引き出し、いまでも自宅の額に飾ってあります。「臥薪嘗胆(がしんしょうたん)」というやつですよね。

2009年の2月、レオス・キャピタルワークスは、ISホールディングスの子会社となりました。当初、藤野氏はじめ、役員従業員が75%以上出資していましたが、全てを失ない、親会社に全面的に頼る形になってしまいました。ひふみ投信の設定から半年足らずのことでした。

全てを失ってもレオスを去らなかった藤野英人氏

藤野氏は、自分のオーナー企業だったレオスが人手に渡り役員からも外れましたが、同僚の説得に応じて会社にとどまりました。今回、この投稿をまとめていて、ここに至るまでの彼の華麗な?経歴と、この時彼が取った行動との対比は鮮明に印象に残りました。

この辺の経緯は当事者でなければわからない部分ですが、現在レオス運用部の、運用部長を務めるファンドマネージャー渡邉庄太氏のインタビューから、当時の状況がある程度わかります。

「ひふみ投信」の誕生は、私にとって大きな試練でもありました。

私の入社当時のレオスは機関投資家向けのファンド運用を行うとても小さな会社でした。あるとき、社内から直販投信を作ろうという案が出たとき、私を含めた数名には「今の会社の体力では支えきれない、時期尚早だ」という意見もありました。

しかし、当社の「資本市場を通じて社会に貢献する」という理念から、日本のなかで活用されずに眠れる莫大な個人金融資産を活性化することは日本経済にとっても大切なミッションであるという想いもあり、前向きに取り組みたい気持ちも同時にありました。

多くの時間、お金、そしてヒトを注ぎ込み、レオスの体力を消耗してようやく誕生した「ひふみ投信」でしたが、2008年9月の発売当初からリーマン・ショックに襲われました。ですので、設定から相当の期間にわたってまったくというほど売れず、レオスの経営を圧迫していきました。

そして藤野さん以下経営陣や私たち従業員も株式を手放すことになりました。私はこの会社に一生骨をうずめるつもりで転職したので、レオスに多額の出資をしていて、大きな打撃を受けました。そして何よりいちばん辛かったのは、次々と仲間たちが去っていったことでした。この一連の体験はとても大きな出来事であり、多くの事を学びました。

藤野英人氏がライバル視していた立田博氏は、ひふみ投信の運用責任者として迎えられていましたが、1年足らずの翌年8月にレオスを去りました。彼は、直ちに株式会社ポートフォリアを立ち上げ、「みのりの投信」を設定します。このへんの人間模様は、目まぐるしいですね。当時のひふみ投信の残高は微々たるものでしたが、設定直後リーマンショックの急落の最中にうまく立ち回って、その後の利回りの底上げに貢献したのは立田氏の手腕が大きく貢献したと思われます。

なお、立田氏が設立した「みのりの投信」を運用する、株式会社ポートフォリアは、100%の株式を立田博氏本人が保有しています。

株式会社ポートフォリア 有価証券届出書

立田博氏は、レオスの公募投信は直販のみでやっていくということで、立ち上げ時から関わってきたのですが、ISホールディングスとしては、グループ内の証券会社でレオスが設定する投資信託を販売するという方針を決めたことが、彼が退職を決めた経緯のようです。

Q:一番受け入れられなかった点は?

A:株式投信について、他にも商品を出していくこと、間接販売を行うことです

ひふみ投信の運用責任者交代説明会について

(上記の質疑応答は、もともと「ひふみ投信運用責任者変更に関する説明会のご報告」という文書に載っていたようなのですが、現在ではリンクが切れています。)

ISグループとしては、グループ内にライブドア証券などの系列会社を保有していますから、レオスに外販用の投信を求めるのは自然な流れです。しかし、レオスに踏みとどまった藤野氏も含め、残念な思いはあったと思います(私見です)。

ひふみ投信はレオスの直販投信ですが、言ってみれば外販バージョンとしてスタートしたのが「ひふみプラス」というわけです。2012/5/28に設定され、ひふみ投信を上回る残高の急増を実現し、全投資信託の中でも最も残高の多い投資信託の1つとなりました。藤野氏はじめ、当初直販の投資信託に熱い想いを持っていたファンドマネージャーたちはどう考えているのでしょうか。立場上、今後も本心を語ることは出来ないでしょうが、興味深いところです。

ひふみ投信はレオスの直販投信ですが、言ってみれば外販バージョンとしてスタートしたのが「ひふみプラス」というわけです。2012/5/28に設定され、ひふみ投信を上回る残高の急増を実現し、全投資信託の中でも最も残高の多い投資信託の1つとなりました。藤野氏はじめ、当初直販の投資信託に熱い想いを持っていたファンドマネージャーたちはどう考えているのでしょうか。立場上、今後も本心を語ることは出来ないでしょうが、興味深いところです。

藤野英人氏が全ての会社持ち分を失ったにもかかわらず、レオスを去らなかったのは印象に残ります。ファンドマネージャーとしての知名度から考えれば様々な選択肢があったはずです。同僚に説得されて思いとどまったとのことですが、やはり理想の投資信託への思いは本物だったのでしょう。自分ひとりではなく、多くの人間の人生にコミットしてしまっていた、という事情もあったと思います。

藤野氏は、レオスがISグループの子会社になった2009年2月に社長を退任しましたが、10月には取締役に復帰。2012年5月のひふみプラスの販売開始、証券会社などでの間接販売に踏み切ったことをきっかけに一気に販売量が伸びました。

2015年10月、藤野正人氏はレオスの社長に復帰しました。

2016年10月 ひふみ年金が運用を開始しました

2018年11月末現在で、レオス・キャピタルワークスの純資産はわが国で18位。7668億円に達しています。ほぼ「ひふみ」に集中し、異彩を放っています。同じ独立系のスパークスが2432億、さわかみが3065億です。

右表のランキングは投資信託協会の統計から筆者作成。

2018年12月、上場の予定を土壇場になって中止しましたが、このとき作成された目論見書によれば、藤野英人氏の株式持ち分は8.56%と記載されています。

レオス・キャピタルワークス株式会社 新株式発行並びに株式売出届出目論見書

レオス上場に向けて | 今後の課題

稀有な経営者が存在する企業は、その人物がその会社の成長を牽引しているという魅力を持っています。ソフトバンクの孫氏、日本電産の永守氏、ロームの佐藤氏など枚挙にいとまがありません。世界的にはバークシャー・ハサウェイのバフェット氏、アマゾンのベゾス氏、などなど。レオスの藤野氏は運用面では依然として最終意思決定者であり、資金導入の広告塔としての側面もあり、存在感は巨大です。将来、レオス・キャピタルワークスが再度上場する方向になった時には、藤野氏に多くの要素を依存しているリスクは無視できない要素となります。2018年12月の上場予定は土壇場で中止となってしまいましたが、当時の目論見書でもこの点について言及されています。

当社は特定人物へ過度に依存することなく、より組織的な経営体制を目指し、人材採用・育成に力を入れ、経営リスクの軽減を図る所存でありますが、何らかの事情により藤野英人が当社の代表者として通常の職務を遂行できなくなる場合や、何らかの事情により藤野英人・湯浅光裕が最高投資責任者やfundマネージャーとしての通常の職務を遂行できなくなる場合には、当社の業績及び事業展開に悪影響を及ぼす可能性があります。

出所 レオス・キャピタルワークス株式会社 新株式発行並びに株式売出届出目論見書 28頁

ひふみ投信・ひふみプラスの特色

ひふみ投信とひふみプラスの違い

ひふみ投信はレオス・キャピタルワークスに口座を作って直接購入する投資信託です。ひふみプラスはそうではなく、証券会社や銀行で取扱いがある場合に、その証券会社や銀行の口座を通じて購入する形です。いずれも、最終的にはひふみのマザーファンドに投資される形を取るので運用成果はほぼ同じですが、信託報酬や手数料がどこを経由して購入するかによって違いが出てきます。NISA・積立NISAや401K(確定拠出年金)への対応は、レオスの問題というよりも投資家が取引している金融機関により様々です。ご担当者にお問い合わせください。

ひふみ投信には資産形成応援団の制度がある

「資産形成応援団」と聞いても、いったい何を意味するのかわからないと思います。これは、ひふみ投信に採用されているユニークな制度です(ひふみプラスの方にはこの制度はありません、ご注意ください)。

5年以上保有した場合、ひふみ投信の信託報酬のうちの0.2%が割り引かれます。その分の資金は現金で支払われるわけではなく、ひふみ投信を買い付けします。10年以上保有した場合は同様に0.4%が割り引かれます。長期投資を促す意図が明確で、面白い試みだと思います。

レオス・キャピタルワークス 資産形成応援団

以下は私見です。

例えば、「このテーマに限って投資する(テーマ型投信)」とか、「いつも資金を全て投資し続ける(フルインベストメント、前述・豆知識※3)」のようなタイプの投資信託には、資産形成応援団のような制度は向いていません。

なぜなら、何か特定のテーマばかりが長期的に5年も10年も他のテーマよりも優越するとは考えられないからです。また、いつもいつも、全力で投資対象に資金を全て投入し続けるということだと、必ず訪れる下げ局面をもろにかぶることが必然となります。

これらの、「テーマ型」や「フルインベストメント型」の投信は、投資信託とは言っても、

「テーマ型」は何に投資するかを信託していない、

「フルインベストメント型」はいつ投資するかを信託していない、

そのような意味合いがあると考えます。

したがって、これらの投資信託はファンドマネージャーに託していない部分を投資家自身が判断し、あるいはアドバイザーの助言を参考に判断して、機動的に売買(もしくはリバランス)することが求められます。そしてその場合は、フルインベストメントの投資信託のほうがむしろ使い勝手が良く、テーマ型投信を上手に使って投資の意図をよりはっきりさせることもできるでしょう。

ひふみ投信の場合は、テーマ型の投資信託ではありませんし、フルインベストメント型の投資信託でもありません(現金比率は50%まで許容)。したがって、「資産形成応援団」のような制度を導入しても大きな矛盾は感じません。

現金比率50%まで許容

資産形成応援団の制度が矛盾なく機能するためには、「ひふみ」がフルインベストメント型の投資信託でないことが好ましいのですが、その点では「ひふみ」は50%まではキャッシュポジションを持てる投資方針が採用されていて、整合性が保たれています。フルインベストメントについては前述しました(豆知識※3)。

フルインベストメントの投資信託は、常に資金を運用に回す投資方針ですから、ファンドマネージャーは自己の相場観で、「今は積極的に攻める時期ではないから、現金比率を高めよう」という選択をすることが出来ません。

何を、いつ、どのくらい、購入し売却するかという投資判断において、「いつ、どのくらい」に関しては「信託されていない」という言い方もできます(テーマ型投信においては「何を」の要素も)。

ファンドマネージャーに、売却して現金を増やし様子を見るという選択肢も与えることによって初めて、安心して5年10年と1つの投信で資金を長期間運用する合理性が出てきます。「ひふみ」はこれを「守りながら増やす」とのキャッチコピーで投資家に周知しています。

日本の投資信託は信託財産の2分の1を超える金額を有価証券に対して投資することを求められています(投資信託及び投資法人に関する法律施行令第6条)。しかし、実際には現金比率を実質的に0%にすることも短期国債等を組み入れることで可能です。

前述の10年間のアクティブファンドのリターンのランキングで14位の(ひふみは30位)きらめきジャパン(運用会社アセットマネジメントOne)は現金比率をゼロにすることも許容する投資方針で運用されており、好成績を収めています。

市場動向の変化等に柔軟に対応するため、株式の実質組入比率を弾力的に調整いたします。その際、株価指数先物取引等を行う場合があります。

なお、株式の実質組入れ比率が50%を下回る場合には、短期国債等を組み入れることで有価証券の実質組入比率を50%以上に維持します。

出所 きらめきジャパン 交付目論見書 1頁 ファンドの目的・特色

しかし投資家自身が(もしくはそのアドバイザーとの相談による投資対象のリバランスも含めて)、相場環境によってどの程度のリスクを取るかを判断する場合は、フルインベストメント型の投信であることがベターです。例えば、投資家が「今は危ない時期だから現金の比率を50%に上げておこう」と考えて、「ひふみ」を半分売却したとします。一方「ひふみ」自身も全く同じ判断をして既に現金の比率を50%に上げていることもありえます。この場合は、投資家の意図に反して現金の比率は75%になってしまっています。リスクを半分に減らそうと思って「ひふみ」を半分売って、半分リスクテイクしたと思ったのに、残した分のさらに半分は既に現金ですから、上昇相場に備えて残しておいたつもりの50%のリスクテイクは実質25%しかなく、次の上昇相場においては意図に反して、大きく乗り遅れてしまいます。

したがって、自らリバランスをして投資していこうと考える投資家にとっては、あるいは顧客資産のリバランスに関与しているアドバイザーにとって、フルインベストメントの投信のほうが使い勝手がよいと言えます。

フルインベストメントの投資方針が日本の投資信託の弊害である、という解説も最近目にします。この投稿をまとめるにあたり調べてみたのですが、そのようなエビデンスは発見できませんでした。要するに投信の使い方、投資家の選択肢の問題に過ぎないと考えます。私見ですが、フルインベストメント型がむしろ投資信託の通常の姿であり、キャッシュポジションの選択肢を広く認めるのはヘッジファンド的な発想であると考えます(※豆知識8 絶対収益追求型投資信託)。「ひふみ」のような形態は、通常のフルインベストメント型の投信寄りであって絶対利益の追求という要素も含めた、やや中途半端ではありますが一般の投資家には理解しやすいレベルのものと言えそうです。

フルインベストメントの縛りを掛けず、様子見的な選択肢もファンドマネージャーに与える「ひふみ」の方式は、特定の投資信託やファンドマネージャーを完全に信頼し全てを託したい、という場合にのみ機能する取り決めだと考えます。

米国におけるミューチュアルファンドにおいても、フルインベストメント的な投資形態が大勢を占めています。フルインベストメントを投資方針として多くの投信が採用している現状は、特に日本独特の悪しき習慣ではありません。

Mutual fund cash levels are also followed closely by industry speculators as an indication of the market’s direction. Most funds keep approximately 3% to 5% of their total assets in cash.

https://www.investopedia.com/terms/m/mutualfundliquidityratio.asp

(以下邦訳は筆者) 業界の投機家たちも、ミューチュアルファンドの現金比率に対しては、マーケットの方向性を測る指標として細心の注意を払っている。大部分のファンドは全資産に対して大体3~5%の現金を保っている。

※豆知識9 絶対収益追求型投資信託

特定のベンチマークや参考指標に対する相対的な超過収益を追及する投信とは異なり、市場のパフォーマンスに関わらず、投資元本からの絶対収益を追求する投信のこと。投資信託協会の商品分類では特殊型の「ロング・ショート型/絶対収益追求型」として分類される。

特定のベンチマークや参考指標に対する相対的な超過収益を追及する投信とは異なり、市場のパフォーマンスに関わらず、投資元本からの絶対収益を追求する投信のこと。投資信託協会の商品分類では特殊型の「ロング・ショート型/絶対収益追求型」として分類される。出所 野村證券 証券用語解説集

投資信託の運用においては、デリバティブ取引を行うことも選択肢に含まれています。ここでは詳細に踏み込みませんが、下げ相場で損を少なくするだけではなく、むしろ下げ相場により利益を追求することも可能な商品設計が可能です。デリバティブ取引により株式の組入れ比率をマイナスにする(ショート)ことも含め、買い(ロング)と売り(ショート)の選択肢を自在に持つことにより上昇相場でも下落相場でも相場全体の方向性とは無関係に、絶対的な利益を追求するのが絶対収益型の投信です。ロング・ショート型とも言います。

日本においては、絶対収益追求型の投資信託は非常に少ないです。相場が上昇相場であろうが下落相場であろうが保合(もちあい)相場であろうが、一般的な表現で言えば、暴落のさなかでも「相場が悪かったから、、」という言い訳は一切通用しません。逆に急落はこのタイプの投資信託にとっては大チャンスでしかありません。

「特落ち」という言葉があります。マスコミ業界の用語で「特ダネ・スクープ」の逆です。他者が一斉に扱っている大ニュースを自社だけが察知できずに報道できない状態のことです。

絶対収益追求型の投資信託を運用する場合、常に「特落ち」の恐怖と戦わなければなりません。すなわち、非常に良い相場で誰もが利益が出ている時に、自分の運用しているファンドだけが大損している、ということがあり得る世界です。しかし、本当のプロであれば、もっとも自分の力量を示し、高い報酬を獲得できるステージです。ファンドマネージャーの玉座といえます。

ファンダメンタルズもテクニカルも極めた本物のファンドマネージャーが、資金運用のすべての選択肢を任されて収益性を競う、日本でもそのような時代が来ることを切に希望します。そうなれば、証券業界もインデックスファンドの手数料競争で疲弊する必要はなくなるでしょう。米国ヘッジファンドではTwo Twenty(2の20)が報酬の相場です。すなわち、日本で言う信託報酬が年2%、利益の20%が成功報酬です。割高な報酬にも感じられますが、投資家に利益を与える能力が報酬の源泉です。暴落のさなかに自分だけが利益を得ることができるのであれば、投資家は、喜んで年2%の手数料と利益の2割を差し出すでしょう。

投資の最終決定は藤野英人氏に全権

ひふみ投信・ひふみプラスの投資に関しては、最終的に藤野英人氏が意思決定をしています。7000億円を超える投資信託の、しかも海外の株式も含め十分に検討を行う時間があるのか心配になります。

なんだか性格が悪いと思われるかもしれませんが、本稿冒頭で書いたカンブリア宮殿の放送を当時見ていて引っ掛かったことがあります。訪問先の企業へ女性のアシスタントと二人で、藤野氏は大きな重そうなリュックサックを背負って歩いて向かっていました。ずいぶん遠い道のりを藤野が歩いている!とナレーションが入るのですが、私は「いったい何のためにわざわざ歩いているのかな?」と引っ掛かりました。

この会社の本社はGoogleMapで調べると駅から34分の位置にあります。往復だと1時間以上です。

立地が駅から遠いということは、ランニングコストを重視しているのかな?などカメラに語りかけ、重要なことが見えてくる、との趣旨のこと歩きながら話しているのですが、立地の確認のために、このような場合、彼はいつも徒歩で会社訪問しているのでしょうか。タクシーをなぜ使わないの?との疑問がぬぐえません。

1,投資家に対して、代表自ら汗水たらして歩き回って有益な情報を集めている、ということをアピールするために、今回の撮影に関しては長時間かけて歩いているところを撮影させた。普段はこんなことはしない。

2,本当に往復1時間程度なら、いつも歩いて訪問している。

上記、1のパターン 投資家へのアピールということであれば、あまり誠実なやり方とは思えませんが、それで投資家が好印象を持つのならまあいいでしょう。

上記、2のパターン 本当にいつもこんなことをしているのなら、かなり問題だと考えます。藤野英人氏は今やひふみ投信・ひふみプラスだけで約7000億円にのぼる運用資金の責任者です(本稿執筆時)。投資判断の最終決定は、彼が全権を持っています。

藤野氏はこのTV番組もその一つですが、数多くのマスコミに登場し、執筆活動も活発にこなし、投資家へのセミナーなどによる情報の周知提供に取り組んでいます。

誰にとっても一日は24時間しかありません。彼の本分はファンドマネージャーとしての目利き、相場の見通しであるはずです。本来であれば、企業の分析やその企業が所属している業界、日本経済・世界経済の動向、国際政治の推移などで卓越した見識を持った上で投資の最終決定をしていくことこそが、彼に求められていると考えます。それがあってこその資金導入です。順番が大事ではないでしょうか。投信のコマーシャルはファンドマネージャーの仕事ではない、とは言い切れませんが、コマーシャルも運用も一人で抱え込むには規模が大きくなりすぎていると感じます。

多くのファンドマネージャーの中でも、彼が企業訪問や投資判断に使うことのできる時間は相当少ない方に数えられるのではないかと危惧します。長時間歩いて会社の雰囲気を受け取るなど、一見投資とは関係が薄いように見えても、全ての活動が投資判断に好影響を与える、と彼は言いたいのでしょう。彼の書いた多くの書籍にも同趣旨のことが述べられています。投信の今後の実績でことの成否は明らかになるでしょう。ここでは私見を述べることは差し控えます。

冒頭に書きましたとおり、藤野英人氏の啓蒙活動やマスコミへの登場が、日本の投資家が投資を身近なものに感じるために大いに役立ったことは疑いを入れません。その点に関しては、大いに尊敬し、感謝もしています。

しかし、「ひふみ」の今後や彼のファンドマネージャーとしての評価は、また別の話です。

「ひふみ」の今後 | 今から買う?

ひふみは日本のマゼランファンドになる?

藤野英人氏は、東洋経済ONLINEによるインタビューに答えて、「ひふみは日本のマゼランファンドになる」と今後の抱負を語っています。

レオス・キャピタルワークスは、ひふみ投信、ひふみプラスの運用を通じて、米フィデリティのマゼランファンド(1962年スタート、1977年から1990年まで運用にあたったピーター・リンチなどの活躍によって、資産規模は最大で約1100億ドルに達した)のような存在を目指している。

https://toyokeizai.net/articles/-/180205?page=3

このインタビューで藤野氏は、資金規模が大きくなっても「ひふみ」の運用を行うことを可能にするための「4つの投資戦略を」を明らかにしています。

成長戦略その1「成長株投資戦略」

(年率15%で成長している社数は)「時価総額300億円未満」のカテゴリーの中の3分の1程度の651社もある。また、このカテゴリーの22兆円という合計時価総額は、決して小さくないし、ほかの機関投資家がほとんどカバーしていない。もちろん玉石混淆なので、目利きが重要になるが、それだけ投資機会がたくさんあるのも事実だ。https://toyokeizai.net/articles/-/180205?page=3

22兆円の3分の1は7兆円程度。小型株は創業者一族が株式を大量に保有しているケースが大型株よりも多いです。いったい7兆円のうちの浮動株はどのくらいあるのでしょうか。もうすこし丁寧に説明してほしいところです。カテゴリーの総額のみ触れて決して小さくないと言われても、正直簡単に納得するわけには行きません。

成長戦略その2「上場ベンチャー株投資戦略」

IPO(新規株式公開)してから時価総額が100億円に達する前の段階の成長企業に投資するというものだ。この段階での企業に投資して支援する投資家は少ないが、それだけ投資妙味は大きい。

https://toyokeizai.net/articles/-/180205?page=3

前述した「カンブリア宮殿」で取り上げていた、WASHハウスへの投資がこのタイプにあたります。番組で明らかにしていたように、全株の9%を買い付け(浮動株は27.5%)ていましたが、それでも15億円程度に過ぎません。このような小型株を良いタイミングで売り切ることは至難の業です。例えば都合よく、TV番組で取り上げてくれれば人気化したところを少し時間を掛けて売り上がることも出来ますが、まさか、そんなことはコンプラ的に出来ないはずですし、、マバラな買い注文をにらみながら15億円分の株を売り切るのは大変です。大型株であればさほど神経を使わずに簡単に発注できるロットですが。7000億円を超えるマザーファンドが「上場ベンチャー株投資戦略」なるものを採用することは、小型株の運用の中でも、特に難しいのではないかと感じます。多くの競合ファンドが100億円程度の運用資金でも、機動的な運用ができないという理由で販売を停止しています。手数料に走らない誠実な態度だと思います。

成長戦略その3「自由投資戦略」

これは守りながら増やすための柔軟な運用のことで、「割安株」投資、「景気敏感株」投資、「テーマ株」投資、「堕天使株」投資(一度業績が落ちてダメだと思われている銘柄の再生に投資する)など、多彩な投資戦略を、その時々の投資環境に応じて駆使していく。

https://toyokeizai.net/articles/-/180205?page=3

要するに、フリーハンドで色々な投資にトライする、ということですが、藤野氏の強みである中小型株の経営者と面談して一般には知られていない有望な情報を収集し投資に活かす、という観点は希薄です。

成長戦略その4「外国株投資戦略」

大型株に投資するに際して、日本の超大企業は成長力という点で魅力に欠けるため、その分を米国や中国、インドなどの外国の大型株に投資して補っていく。

https://toyokeizai.net/articles/-/180205?page=3

これもやはり藤野氏の専門外の分野。日本の投信が海外の株式に投資する場合、インデックスに優越する勝率は惨憺たるありさまであり、実績のない藤野氏がどの程度の手腕を発揮できるのかは全くの未知数です。

これら4つの投資戦略への資金の割り振りは、成長株投資戦略が60%、上場ベンチャー株投資戦略が20%、自由投資戦略が10%、外国株投資戦略が10%という比率だ。

https://toyokeizai.net/articles/-/180205?page=3

要するに、依然として中小型株を運用の中心に据えるといういことですが、同じ中小型株の運用でひふみを上回る多くの投信が、資産規模100億円程度で運用に支障を生ずるということで新規の購入を停止するなどの措置を講じていることと対比して、今後もスムーズな運用が十分可能であると強弁しているのには、大いに疑問を感じます。また、このインタビューは2017年7月に行われたものであり、当時の運用資産は3700億円程度でした。本稿執筆時点で(2019年2月)その2倍に資産規模が膨れ上がっています。2018年3月のひふみアカデミーでは、海外株はマックス30%までありうるとの言及もありました。今後の「ひふみ」投資することの意味は、に中小型株のスペシャリストに、フリーハンドで「自由投資戦略」や「外国株投資戦略」を任せることに他なりません。

https://www.youtube.com/watch?v=6-0PcixiXlA ひふみアカデミー13:30前後に海外株の投資上限30%メドとの言及あり

わずか6名の運用スタッフで、中小型株の徹底的な調査分析を行い、なおかつアメリカ株、中国株、インド株へ優れた投資を行うことができるのか、今後ひふみへの投資を考えるのであれば、新しい分野におけるこれからの成果に注意していく必要があります。

「自由投資戦略」的な運用をしている投資信託は既に数多くあり過去の実績を検証可能です。また、「外国株投資戦略」についても同様です。米国市場に上場している数多くのETFも含めて幾つも選択肢があり、過去の実績やファンドマネージャーの手腕も検証可能です。ここではこれ以上のコメントは避けますが、ひふみが過去の実績を持たない分野には、ひふみ以外にも数多くの選択肢が存在することは指摘しておきたいと思います。

マスコミ・セミナー・執筆 | 運用以外の活動が多い

前述した10年間のリターントップ30の、2位・4位の投信を運用する苦瓜達郎氏について(ひふみは30位)、藤野英人氏は2012年に著書で次のように述べています。

苦瓜さんの運用の特徴は、とにかく圧倒的な調査量に基づいているということです。会社訪問や調査を年間300社以上と聞いたことがあります。この数はおそらく日本一ではないでしょうか。私も会社訪問の数については自信がありますが、苦瓜さんにだけはかないません。素直に脱帽です。

藤野英人著 22年勝ち残るNO.1ファンドマネージャーの超投資法

実際には苦瓜氏は年900社訪問しています。エンジェルジャパンは1000社です。確かに、900社も1000社も「300社以上」に違いはありませんが、狭い業界でこの辺の競合の動向の正確なところをご存じなかったことが不思議です。まあここは、あまりに自分の訪問数と開きがあると不都合だと考えたわけではないと信じます。

藤野氏も2005年当時は年300社程度訪問していたようです。現在は年100社訪問です。これまで数千社訪問した経験があります、などと言われれば素直に「すごいなあ」と思ってしまうかもしれませんが、日本の中小型株運用は訪問による有益な情報の収集が非常に重要であり、そのことが仕事の大きな部分を占めています。相場自体に対する深い理解は、国内外の大型株や為替の変動など、情報収集による優位性が発揮できない分野ほどは重要ではありません。

2005年10月に出版された藤野氏の著書「図解とってもやさしい株入門」の著者紹介によれば、年間300件以上の企業訪問をこなしていると書かれています。本来業務以外が多忙になり、訪問件数が3分の1の100件に減っているのかもしれません。そうではないことを信じたいところです。

藤野英人氏がマスコミに積極的に登場したり、投資セミナーに自ら参加し、著書を量産するなどによって投資家を啓蒙することは、それはそれで素晴らしいことだと思います。しかし彼は現在も「ひふみ」の最高投資責任者です。全てを彼が最終決済しています。言ってしまえば、これらは全てファンドマネージャーの本来の仕事ではないと私は認識しています。前述の「カンブリア宮殿」では、大塚家具のショールームに「ひふみ」の投資家を連れ出して、大塚久美子社長に今後の見通しを説明させていました。このようなことは巨大ファンドの意思決定者が行うことではないと考えます。ひふみにも、営業担当者はいるはずです。

1日は24時間しかありません。私がもしファンドマネージャーを選ぶとしたら、

一日の大半をファンドの実績向上のための本来業務に費やしてくれている

過去の実績のわかる専門分野で仕事をしている(藤野氏の場合は中小型株)

過去の実績が、十分に優れている(中小型株の分野では藤野氏は有数のマネージャーです)

そのようなファンドマネージャーを選びます。

藤野氏の著作を含め、その言動からは、企業経営者から受ける印象など、直接訪問することによって直感される点を重視していることが理解できます。仮にそれが投資の成果に結びつく重要な点だとしても、最近の企業訪問件数は年間100件という活動は中小型株のファンドマネージャーとして、多くの時間を割いているとは言えません。

さらに、自身で中小型株が専門分野であると繰り返し明言しているにもかかわらず、運用規模の拡大に一切ブレーキを掛けず、大型株や外国株も運用対象に加えるとしています。少々辛口になりますが、この分野においては過去の実績を評価することは出来ません。良くないという意味ではありません。過去の実績がないため、良い評価も悪い評価も出来ません。未知数です。

しかし、藤野氏やレオスにすべての責任があると言うのは酷な面もあります。レオス・キャピタルワークスはISグループの子会社です。証券会社や銀行で積極的に販売されること、結果的に売れる間は行けるところまで行く、という姿勢が良しとされるのもやむを得ないのでしょう。このへんの本心を藤野氏にいつか聞いてみたいものです。

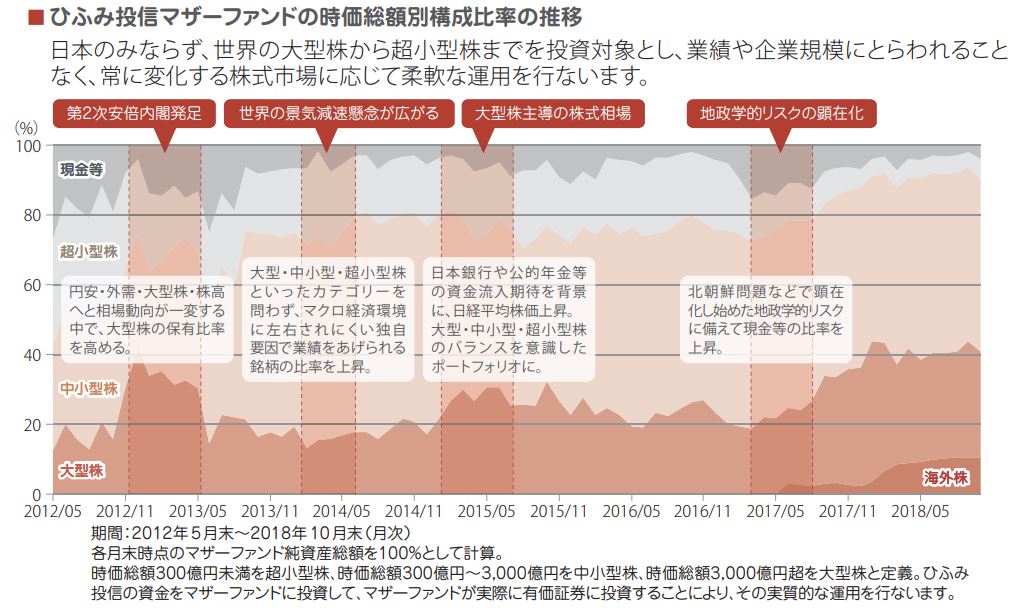

専門外の大型株・海外株へ傾斜

ひふみ投信・ひふみプラス・ひふみ年金の「ひふみ」全体での運用資産は2019年2月段階では7,000億円以上になっています。最近になって、大型株の比率が上昇傾向であることと、海外株へも対象を増やしたことは、やはり運用資産が膨張していることと無関係とは言えないでしょう。

出所 ひふみ投信 2018年12月22日 請求目論見書 9頁

出所 ひふみ投信 2018年12月22日 請求目論見書 9頁

藤野英人氏は、仮に純資産総額が数兆円になっても!! 運用し続けることができると述べています。しかし、運用し続けることができることと、よいパフォーマンスを上げることは別です。ご自身でもはっきり明言しているとおりですが、彼は地道な企業訪問によって情報収集することにより良いパフォーマンスを上げる、中小型株運用のスペシャリストです。大型株や海外株式にフィールドを広げることによりより巨額の資金を運用することはもちろん出来ますが、結果を出すことは全く別なことです。きつい言い方ですが過去の実績もありません。

外国株ファンドの運用は日本人には難しい

日本人にとって、日本株の運用が最もやりやすいのは、直感的に理解できます。前述したように、外国人にとって、ストレスなく日本株の情報を入手できるレベルまで日本語を習得することが困難である、という事情も、日本人にとっての日本株の運用の難易度を下げていると思います。

残念ながら日本人は、多大なエネルギーを教育現場で英語の習得に掛けてきたものの、成功してきたとはいえません。日本株の運用に日本語が難しいという参入障壁があるのと同様に、逆に日本人が海外の株式を運用することに、外国語が流暢に使いこなせないという困難が伴っていると考えます。

The domestic equity funds’ performance was better than the foreign equity funds’ performance in comparison with their respective benchmark indices, and domestic equity funds also had higher survivorship rate than foreign equity funds across the different measured periods.

出所 https://us.spindices.com/spiva/#/国内の株式で運用しているアクティブ型投資信託は、外国株で運用しているアクティブ型投資信託よりも、インデックスとの比較においてより優れており、異なる期間で見て前者は後者よりも(償還されず)継続している率が高かった。

(邦訳は筆者)

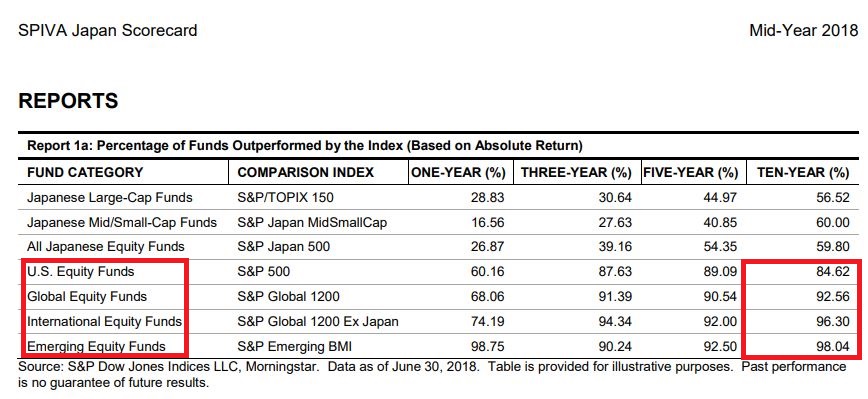

上記で引用した表にあるとおり、10年間でインデックスに負けた投信の率は

上記で引用した表にあるとおり、10年間でインデックスに負けた投信の率は

日本の大型株投信 56.52%

日本の中小型株投信 60.00%

日本株全体投信 59.80

アメリカの株式で運用する投信 84.62%

世界の株式(日本を含む)で運用する投信 92.56%

世界の株式(日本を除く)で運用する投信 96.3%

新興国株式で運用する投信 98.04%

日本株で運用しているアクティブ投信は概ね4割の投信がインデックスに勝っていたのに対して、運用対象で場合分けして、インデックスに勝つことが出来た投資信託の割合は、アメリカ株15.38%、世界株式(日本含む)7.44%、世界株式(日本除く)3.7%、新興国株式1.96%となっています。

日本から遠くなるほど、運用成果が歴然と落ちています。日本から、というより投資に必要な情報から遠いほど、近い人達に勝つことは難しくなっているといえそうです。

中国株に積極姿勢

藤野英人氏は、早稲田大学法学部に在学中、「日中学生会議」という団体に所属し、訪中して、当地の大学教授などとも交流しています。

https://gendai.ismedia.jp/articles/-/60063?page=3

中国訪問時は、わずか1時間半の中国人教授との交流で、深い教訓を得たということです。おそらく、藤野氏は彼の国に親しみを持っているのではないかと想像します。学生時代の経験が対中観にバイアスをもたらさないことを希望します。我々が生きていくこれからの時代は、中国共産党と習近平の独裁国家の将来をどう考えるかということが、あらゆる投資に関して大きな影響を与え続けると考えるからです。

以下は全くの私見です。軽く読み流していただければ幸いです。

中国や北朝鮮に在住する中国人や朝鮮人と個人間のレベルで、深い交流がありうることは当然だと思います。しかし、現在の世界は遅れてきた植民地主義独裁国家、中華人民共和国の振る舞いに困り果てています。チベットやウイグルでの非人道的侵略・虐殺をアメリカも黙視できなくなっています。陰に陽に中国の発展に手を貸すことが、ひいては自動的に民主主義国家へ進展していくのではないかという楽観的な見通しは完全に潰えました。

中国共産党の独裁政権への厳しい目線は、ドナルド・トランプが思いつきで言っている、という性格のものではありません。むしろ、民主党のほうがこの点に関しては強硬です。アメリカの政策はこと対中国に関してはinvest からdivest (投資から回収)に完全に転換したと見て良いでしょう。グローバリズムの退潮がこの背景にあります。欧州各国での右派勢力の拡大、イギリスのEU離脱、トランプの勝利などは全てこの流れであり、中国共産党と手を組んだ形でグローバリストが利益を追求する世界の枠組は崩壊する方向へ進んでいるという方向性は大きな世界史的な、不可逆的な流れです。ファーウェイの創業者の娘である 孟晩舟がカナダで拘束されたのと同じタイミングで、シリコンバレーで中国人のスタンフォード大学教授である張首晟氏が「うつ病のため」飛び降り自殺をし(ファーウェイと近い関係にあり、中国へ米国の先端技術を流していた元締めと噂されています)、日本ではカルロス・ゴーンが失脚しました。ドイツ銀行の惨状に象徴されるように、欧州は麻薬に頼る重病患者よろしく中国頼みの経済運営に陥っています。このまま放置すれば、日産の先端技術がルノー経由で中国市場に流出しかねないというギリギリのタイミングでした。

「ひふみ」は中国株に関しても積極的に組入れていく意向です。藤野氏がいかほど中国の投資環境に詳しいのかわかりませんが、彼の国特有のリスクを軽視しているように私には感じられます。2018年に運用スタッフに韋珊珊氏が迎えられました。中国株投資、調査検討要員かと想像しますが、7000億円を超えるファンドの運用にしては手薄に感じてしまいます。

本ウェブサイトを参考にされる方にご留意いただきたいこと

※本ウェブサイト上の資料は、信頼できると考えられる各種情報に基づいて本ウェブサイト管理人・斎藤琢也が作成したものですが、その正確性、完全性、適時性などを保証するものではありません。本資料に記載された内容は、資料作成時点におけるものであり、予告なく変更することがあります。

※当資料により株式・債券・その他金融商品(投信・外債含む)等の勧誘を行うことがあります。本資料で言及した銘柄や投資戦略は、投資に関するご経験や知識、財産 の状況及び投資目的が異なるすべてのお客様に一律に適合するとは限りません。株式・債券等の有価証券の投資により損失が生じる可能性があります。投資判断の最終決定は、お客様ご自身の判断で行っていただきますようお願い致します。

※商品ごと(投資信託・外国債券含む)に手数料等及びリスクは異なりますので、お取引される金融商品取引業者(証券会社)が提供する契約締結前交付書面、上場有価証券等書面や目論見書またはお客様向け資料をよくお読みください。

※本資料を利用した結果、お客様に何らかの損害が発生した場合でも、本ウェブサイト管理人・斎藤琢也は、何らの責任を負うものではありません。

当ファンドが投資対象とする中小型成長株投資は、 一般的にはとても難しい領域と言われています。それは 右図のような制約が存在するためです。